Condividi con noi le tue storie legate al caffè scrivendo a direzione@comunicaffe.it.

VILLORBA (Treviso) – Il Consiglio di amministrazione di Massimo Zanetti beverage group S.p.A. (la “Società” o “MZBG”), società quotata alla Borsa di Milano (MZB.MI), tra i leader internazionali nella produzione e vendita di caffè tostato, ha approvato in data odierna i risultati dei primi nove mesi del 2020.

Massimo Zanetti, presidente e amministratore delegato di Mzb Group, ha commentato: “I risultati dei primi nove mesi del 2020 sono stati largamente impattati delle misure intraprese a livello globale per contenere l’emergenza sanitaria causata dal Covid-19. In particolare, la maggior parte dei mercati con una forte presenza nel canale Food Service ha subito un brusco rallentamento a partire dal mese di marzo e hanno successivamente registrato dei graduali miglioramenti nonostante il perdurare di un contesto globale complesso.

Le previsioni in merito all’evoluzione della crisi sanitaria, la cui portata e dimensione non sono ancora definite, rimangono incerte, specie alla luce della recente risalita dei contagi, che ha già portato a nuove chiusure selettive in diversi mercati. Nel frattempo, stiamo attuando tutte le iniziative necessarie a preservare la solidità del Gruppo e stiamo implementando azioni di contenimento dei costi in tutte le aree geografiche”.

MZB Group, volumi consolidati

I risultati dei primi nove mesi del 2020 sono stati caratterizzati dalla progressiva riduzione dei volumi venduti nel canale Food Service a partire dal mese di marzo, a seguito delle misure intraprese a livello globale per contenere la diffusione della pandemia da Covid-19, misure che hanno implicato la chiusura delle attività commerciali in quasi tutti i paesi per diverse settimane. A seguito del progressivo allentamento delle misure restrittive sono stati registrati dei graduali miglioramenti, nonostante il perdurare di un contesto globale complesso.

Nel corso dei primi nove mesi del 2020 il gruppo Massimo Zanetti Beverage Group (il “Gruppo” o “Gruppo MZB”) ha registrato volumi di vendita del caffè tostato pari a tonnellate 94,0 migliaia sostanzialmente invariate rispetto al 2019, -6,1% a parità di perimetro.

Per quanto riguarda le aree geografiche, le Americhe hanno registrato una crescita del 6,7% rispetto ai primi nove mesi 2019, grazie al canale Mass Market e Food Service; a parità di perimetro i volumi hanno registrato un calo del 3,8%. Il Nord Europa ha registrato una crescita dei volumi dello 0,6% rispetto ai primi nove mesi 2019 dovuta

all’andamento positivo del canale Mass Market, che ha compensato il calo registrato nel canale Food Service. Il Sud Europa, con volumi in calo del 15,1% rispetto ai primi nove mesi 2019, è stato particolarmente impattato dalla debole performance nei canali Food Service e Private Label.

L’area Asia-Pacifico e Cafés riporta un calo del 19,0%, (-22,0% a parità di perimetro) rispetto ai primi nove mesi 2019, dovuto ai canali Food Service e Private Label, parzialmente compensato dalla crescita del canale Mass Market.

Ricavi consolidati

I ricavi consolidati del Gruppo si sono attestati a Euro 610,6 milioni, evidenziando un calo di Euro 56,3 milioni (-8,4% a cambi correnti, -7,6% a cambi costanti) rispetto ai primi nove mesi 2019. Tale diminuzione è prevalentemente riconducibile alla “Vendita di caffè tostato”, in calo del 6,7%, dovuta alla riduzione dei prezzi di vendita del caffè tostato, a sua volta conseguenza dell’impatto della pandemia legata al virus Covid-19 sul mix canali e prodotti nel corso del periodo oltre che al calo del prezzo medio di acquisto del caffè verde.

Su base comparabile (a cambi costanti e a parità di perimetro) i ricavi hanno registrato un calo del 9,7% rispetto ai primi nove mesi 2019.

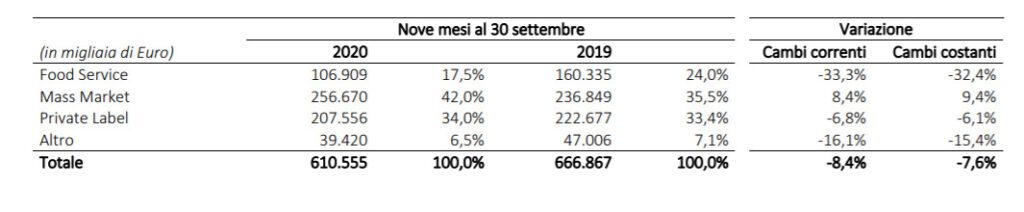

Ricavi consolidati per canale distributivo

Il canale Food Service registra un calo del 32,4% a cambi costanti (-33,5% su base comparabile) rispetto ai primi nove mesi 2019, a seguito delle misure intraprese a livello globale per contenere la diffusione della pandemia da Covid-19, con la chiusura delle attività commerciali in quasi tutti i Paesi.

I ricavi del canale Mass Market risultano in crescita del 9,4% a cambi costanti rispetto ai primi nove mesi 2019. Su base comparabile la crescita è pari al 7,1% grazie alla performance positiva in quasi tutte le aree geografiche.

I ricavi del canale Private Label registrano un calo del 6,1% a cambi costanti rispetto ai primi nove mesi 2019. Su base comparabile la diminuzione è pari all’8,8%.

Ricavi consolidati per area geografica

I ricavi consolidati realizzati nelle Americhe, pari a Euro 295,1 milioni, registrano una crescita del 2,6% a cambi costanti (in calo dell’1,9% su base comparabile) rispetto ai primi nove mesi 2019, riconducibile principalmente alla performance positiva del canale Mass Market.

I ricavi consolidati generati in Nord Europa, in calo del 6,5% a cambi costanti rispetto ai primi nove mesi 2019, riportano un calo nel canale Food Service, parzialmente compensato dalla solida crescita del canale Mass Market. I ricavi consolidati del Sud Europa riportano una diminuzione del 21,8% rispetto ai primi nove mesi 2019, dovuto al

significativo calo registrato nel canale Food Service.

L’Asia-Pacifico e Cafés, che include anche i ricavi generati dalla rete internazionale di caffetterie, si attesta a Euro 58,2 milioni, in calo del 18,8% su base comparabile rispetto ai primi nove mesi 2019, riconducibile al calo registrato nel canale Food Service, parzialmente compensato dalla crescita registrata nel canale Mass Market.

Gross profit consolidato

Il Gross Profit su base consolidata pari ad Euro 256,7 milioni nei primi nove mesi del 2020, evidenzia un calo di Euro 43,3 milioni (-14,4%) rispetto ai primi nove mesi del 2019 principalmente riconducibile al calo del Gross Profit derivante dalla vendita di caffè tostato, e dall’impatto delle fluttuazioni dei tassi di cambio (-0,8%).

L’andamento del Gross Profit su base consolidata relativo alla sola vendita di caffè tostato è riconducibile al già citato impatto della pandemia sul mix rilevato nei canali nel 2020 oltreché all’impatto delle dinamiche dei prezzi di vendita e del costo di acquisto rispettivamente di caffè tostato e caffè verde (-13,2%). In percentuale sui ricavi, il Gross Profit consolidato si attesta al 42,0%, rispetto al 45,0% dei nove mesi 2019.

Ebitda adjusted – risultato operativo lordo rettificato consolidato

Il risultato operativo lordo rettificato (EBITDA Adjusted) su base consolidata si attesta a Euro 28,3 milioni rispetto a Euro 58,2 milioni dei nove mesi 2019. Oltre a quanto commentato con riferimento al Gross Profit consolidato, il dato è prevalentemente riconducibile alla diminuzione dei costi operativi che, al netto delle variazioni dei tassi di cambio (positive per Euro 2,1 milioni), è stato pari ad Euro 11,2 milioni e dovuto sostanzialmente a minori costi relativi al personale e ai servizi (in particolare spese viaggio, commissioni agenti, manutenzioni) parzialmente compensati dall’incremento delle svalutazioni e degli altri costi operativi netti.

Il risultato operativo lordo rettificato (EBITDA Adjusted) consolidato esclude i costi non ricorrenti pari a Euro 4,6 milioni principalmente legati a:

– progetti di efficientamento nella controllata americana;

– risoluzione di contenzioso con una catena statunitense;

– maggiori accantonamenti al fondo svalutazione crediti operati in via eccezionale per tenere conto dei probabili impatti della pandemia Covid-19 in atto.

Risultato operativo consolidato

Il risultato operativo consolidato, negativo per Euro 12,4 milioni nei primi nove mesi 2020, evidenzia un calo di Euro 34,3 milioni rispetto ai primi nove mesi 2019. Tale andamento, oltre a quanto già descritto con riferimento all’EBITDA, è riconducibile all’incremento degli ammortamenti pari a Euro 2,1 milioni.

Risultato netto consolidato

Il risultato netto consolidato, pari a Euro -20,5 milioni nei primi nove mesi 2020, evidenzia una diminuzione di Euro 28,6 milioni rispetto al risultato dei nove mesi 2019. Tale andamento, oltre a quanto precedentemente commentato con riferimento all’utile operativo, è prevalentemente riconducibile al combinato effetto di:

– riduzione delle quote di perdite di società valutate con il metodo del patrimonio netto, pari a Euro 0,6 milioni;

– incremento degli oneri finanziari netti, pari ad Euro 0,3 milioni;

– riduzione delle imposte sul reddito, pari a Euro 5,4 milioni, principalmente connesso ai minori redditi imponibili generati dal Gruppo nei primi nove mesi 2020 rispetto al 2019.

Indebitamento finanziario netto consolidato

L’Indebitamento finanziario netto, prima dell’applicazione del principio IFRS 16, ovvero escludendo le passività per leasing, è pari a Euro 254,9 milioni al 30 settembre 2020 rispetto a Euro 219,3 milioni al 31 dicembre 2019.

L’applicazione del nuovo principio contabile IFRS 16 incrementa l’Indebitamento Finanziario Netto di Euro 44,4 milioni al 30 settembre 2020 e di Euro 47,2 milioni al 31 dicembre 2019.

L’Indebitamento Finanziario Netto consolidato pari ad Euro 299,3 milioni al 30 settembre 2020, registra un aumento pari ad Euro 32,8 milioni rispetto al 31 dicembre 2019. La variazione è principalmente riconducibile al combinato effetto generato da:

– Free Cash Flow, negativo per Euro 18,1 milioni nei primi nove mesi del 2020;

– dividendi pagati per Euro 6,5 milioni;

– interessi pagati nei primi nove mesi del 2020 per Euro 4,9 milioni;

– impatto delle differenze cambio Euro/USD ed altre variazioni.

Evoluzione prevedibile della gestione-aggiornamento impatti Covid-19

L’emergenza sanitaria legata al Covid-19, che ha caratterizzato i primi nove mesi del 2020 ed ha avuto un significativo impatto sui mercati e sull’economia nazionale e mondiale, continua ad influenzare anche l’attuale contesto. Nonostante i segnali di ripresa che hanno caratterizzato il terzo trimestre, la recente crescita dei contagi, che ha già portato a chiusure selettive in diversi mercati e potrebbe comportarne di ulteriori e di maggior portata, determina un elevato grado di incertezza sui possibili sviluppi della crisi sanitaria e sulle prospettive economiche a livello globale.

In particolare, i potenziali impatti prospettici della pandemia Covid-19 sul Gruppo appaiono riconducibili ad un aumento dell’incertezza su taluni elementi, quali: i) lo sviluppo del business e dei volumi del giro d’affari del canale Food Service, ii) la recuperabilità del portafoglio dei crediti con particolare riferimento al canale Food Service e iii) la gestione della liquidità.

Sin dall’avvio dell’emergenza sanitaria il Gruppo ha rafforzato il monitoraggio di tali ambiti con l’obiettivo di rilevare tempestivamente profili di rischio e valutare azioni correttive. Questa nuova fase fortemente pandemica può lasciare ipotizzare che anche l’ultimo trimestre dell’anno potrebbe essere fortemente influenzato dall’emergenza sanitaria e dai blocchi operativi necessari per contenerne la diffusione, il che rende estremamente complesso ogni tipo di previsione sull’evoluzione prevedibile della gestione.