Condividi con noi le tue storie legate al caffè scrivendo a direzione@comunicaffe.it.

VILLORBA (Treviso) – Il Consiglio di Amministrazione di Massimo Zanetti Beverage Group S.p.A. (“MZBG” o la “Società”), società quotata alla Borsa di Milano (MZB.MI), tra i leader internazionali nella produzione e vendita di caffè tostato, ha approvato il resoconto intermedio di gestione al 31 marzo 2018.

Massimo Zanetti, Presidente e Amministratore Delegato di Massimo Zanetti Beverage Group, ha commentato:

“I risultati raggiunti nel primo trimestre del 2018 confermano positivamente l’efficacia della nostra strategia incentrata sull’aumento della redditività. Questo grazie al progressivo miglioramento del mix di prodotti e canali distributivi a maggiore profittabilità. Il fatturato del trimestre è sostanzialmente stabile a livello organico (-2,6%). Ma vede il Food Service in solida crescita grazie a un positivo andamento registrato in tutte le principali aree geografiche. In particolare l’Asia Pacific riporta risultati significativi (+10,7% a cambi costanti).

Inoltre i progetti avviati volti a migliorare l’efficienza operativa in alcuni mercati chiave, come l’ Italia e la Penisola Iberica, e in generale l’attento controllo dei costi, ci hanno permesso di conseguire un deciso miglioramento di tutti gli indicatori di redditività. Sulla base dell’attuale trimestre e in considerazione delle prospettive positive sul resto dell’anno, confermiamo l’aspettativa di una solida crescita della redditività per l’esercizio”.

Volumi

Nel corso del primo trimestre del 2018 Massimo Zanetti Beverage Group ha mantenuto i volumi di vendita del caffè tostato sostanzialmente in linea con il primo trimestre dello scorso esercizio, pari a tonnellate 30,6 migliaia (rispetto a tonnellate 30,9 migliaia nel primo trimestre del 2017).

Tale andamento è dovuto al già noto calo registrato nel canale Private Label (-2,6%) e ai volumi stabili del canale Mass Market (-0,6%). Il canale Food Service ha invece registrato una performance positiva (+5,1%), in linea con la strategia del Gruppo, volta a migliorare il mix di prodotti e canali distributivi con una composizione a maggior profittabilità.

Per quanto riguarda le aree geografiche, il calo registrato nelle Americhe (pari a tonnellate 0,9 migliaia) nei canali Private Label e Mass Market, è stato parzialmente compensato dalla performance positiva dell’Europa del Sud (in crescita di tonnellate 0,5 migliaia) principalmente nei canali Mass Market e Private Label e, in misura minore, dell’Europa del Nord e dell’Asia-Pacifico.

Ricavi Consolidati

I ricavi consolidati di Massimo Zanetti Beverage Group si sono attestati a Euro 211,2 milioni, rispetto a Euro 233,6 milioni registrati nel primo trimestre del 2017. Tale diminuzione, pari a Euro 22,4 milioni, è riconducibile principalmente a elementi esogeni: l’impatto dei tassi di cambio legato alle fluttuazioni del dollaro statunitense (-6,7%, pari a Euro 15,7 milioni) e l’impatto dell’applicazione del principio IFRS 15 sui ricavi 2017 (-0,3%, pari a Euro 0,7 milioni).

Al netto di questi fattori, infatti, i ricavi su base omogenea riportano una lieve riduzione, del 2,6% (pari a 6,1 milioni) dovuta principalmente:

- alla leggera diminuzione dei volumi di vendita del caffè tostato, come spiegato in precedenza (-0,9%, pari a Euro 2,1 milioni);

- al decremento dei prezzi di vendita del caffè tostato (-1,7%, pari a Euro 3,4 milioni), legato alla riduzione del prezzo di acquisto del caffè verde.

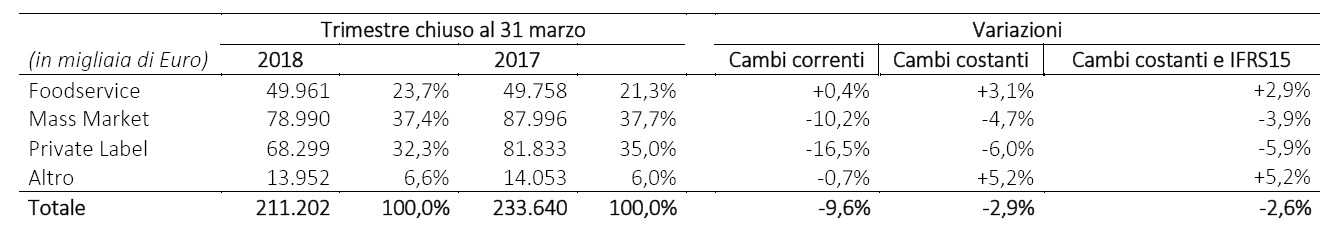

Ricavi per canale distributivo

I ricavi del canale Food Service, che rappresentano il 23,7% dei ricavi del Gruppo, ammontano a Euro 50,0 milioni, registrando una crescita organica del 2,9%, grazie alla solida performance registrata in tutti i principali mercati. La dinamica dei canali Mass Market e Private Label, pari rispettivamente al 37,4% e al 32,3% dei ricavi del Gruppo, è dovuta al noto andamento delle Americhe e, come spiegato in precedenza, all’adeguamento dei prezzi di vendita del caffè tostato legato alla riduzione del prezzo di acquisto del caffè verde.

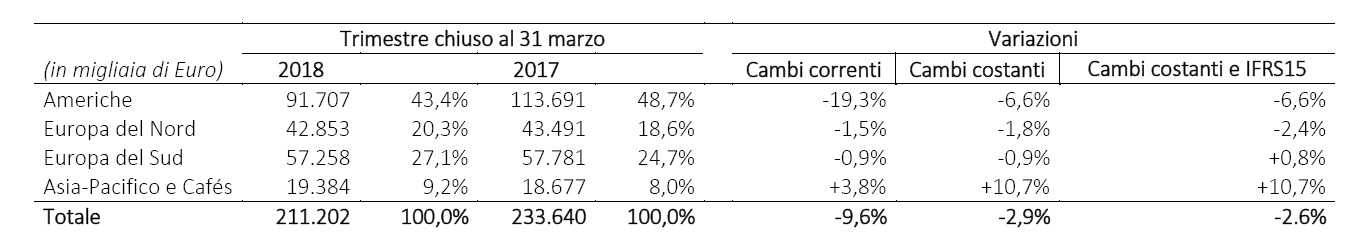

Ricavi per area geografica

I ricavi realizzati nelle Americhe, pari a Euro 91,7 milioni (43,4% dei ricavi del Gruppo), registrano una flessione organica del 6,6%. Tale andamento è dovuto al calo dei canali Mass Market e Private Label.

I ricavi generati in Europa riportano un leggero calo, dovuto sia all’adeguamento dei prezzi di vendita del caffè tostato legato alla riduzione del prezzo di acquisto del caffè verde, sia al diverso timing delle vendite promozionali effettuate nel trimestre in alcuni paesi. L’Asia-Pacifico e Cafés, che include anche i ricavi generati dalla rete internazionale di caffetterie, si attesta a Euro 19,4 milioni, con una crescita organica del 10,7%.

Gross Profit

Il Gross Profit, pari a Euro 93,2 milioni nei primi tre mesi del 2018, evidenzia una diminuzione di Euro 3,6 milioni rispetto ai primi tre mesi del 2017, per effetto di fattori esterni, quali le fluttuazioni del tasso di cambio (-5,4%) e l’impatto IFRS 15 sui ricavi 2017 (-0,7%). Al netto di questi fattori, il Gross Profit registra un incremento pari a Euro 2,3 milioni (+2,4%), principalmente riconducibile alla vendita di caffè tostato (+2,3%).

L’incremento del Gross Profit relativo alla vendita di caffè tostato a sua volta è legato al positivo impatto delle dinamiche dei prezzi di vendita e del costo di acquisto rispettivamente di caffè tostato e caffè verde, oltreché al diverso mix rilevato nei canali (+3,1%), parzialmente compensato dal decremento dei volumi di caffè tostato (-0,8%).

In percentuale sui ricavi, il Gross Profit migliora l’incidenza di 270 punti base, attestandosi al 44,1%, rispetto al 41,4% del primo trimestre 2017.

Ebitda – Risultato Operativo Lordo

Il risultato operativo lordo (Ebitda) è stato pari a Euro 15,2 milioni (con un’incidenza del 7,2% sul fatturato) rispetto a Euro 13,9 milioni del 2017 (6,0% del fatturato), registrando una crescita del 9,4%. Oltre a quanto già commentato con riferimento al Gross Profit, tale risultato è prevalentemente riconducibile al leggero incremento dei costi (pari a Euro 0,3 milioni) e al negativo impatto delle fluttuazioni dei tassi di cambio (Euro 0,8 milioni).

Utile Operativo

L’utile Operativo (EBIT) è pari a Euro 6,4 milioni, rispetto a Euro 4,8 milioni del primo trimestre 2017. Tale andamento è prevalentemente riconducibile, oltre a quanto commentato con riferimento all’EBITDA, alla diminuzione degli ammortamenti.

Utile Netto

L’Utile netto, pari a Euro 2,8 milioni, riporta una crescita del 20,6% rispetto al primo trimestre 2017. Tale aumento, oltre a quanto precedentemente commentato, è dovuto prevalentemente al combinato effetto dell’incremento degli oneri finanziari. Che è dovuto a perdite su cambi e alla riduzione delle imposte sul reddito. Conseguenti alle modifiche in ambito fiscale introdotte dal governo degli Stati Uniti d’America.

Indebitamento Finanziario Netto

L’indebitamento Finanziario Netto, pari a Euro 190,5 milioni è stabile rispetto a Euro 191,0 milioni del 31 dicembre 2017; nel trimestre, inoltre, sono stati effettuati investimenti ricorrenti per Euro 5,8 milioni, rispetto a Euro 7,9 milioni del corrispondente trimestre precedente.

Evoluzione prevedibile della gestione

In considerazione dei risultati conseguiti nel primo trimestre e sulla base degli andamenti a oggi osservabili, le aspettative relative alle performance del Gruppo sono confermate. In particolare il management si attende:

- crescita dei ricavi stimata nell’ordine del 2,0% – 4,0%

- incremento dell’EBITDA Adjusted stimato nell’ordine del 5,0% – 8,0%

- riduzione dell’indebitamento finanziario netto al di sotto della soglia di Euro 180 milioni