MILANO – Massimo Zanetti Beverage Group migliora i margini, ma perde ricavi. Questo secondo il resoconto intermedio di gestione al 30 settembre 2018. Diffuso ieri, giovedì 8 novembre. Quindi, il gruppo trevigiano quotato a Piazza Affari ha visto scendere il proprio giro d’affari nei primi 9 mesi del 2018 a 654,05 milioni di euro; dai 708,51 del pari periodo dell’anno scorso.

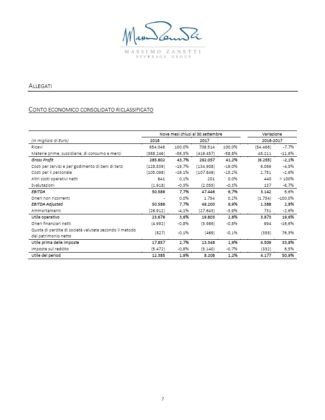

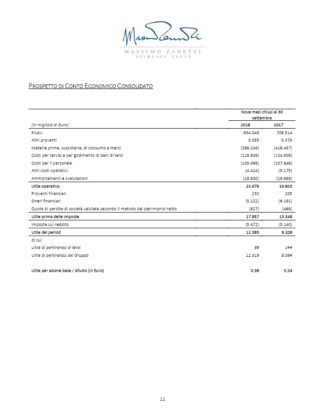

La società segnala inoltre che a parità di tassi di cambio, il calo sarebbe stato del 4,1%. Cresce, in compenso, il margine operativo lordo, che passa da 47,45 milioni a 50,59 milioni di euro (+6,6%). La marginalità sale, di conseguenza, dal 6,7% al 7,7%. L’utile netto (escluse le quote di terzi) è cresciuto invece a 12,39 milioni di euro, dagli 8,21 milioni dei primi nove mesi del 2017 (+50,9%).

Massimo Zanetti, un 2018 tra alti e bassi

A fine settembre l’indebitamento netto era salito a 201 milioni di euro, dai 190,96 milioni di inizio anno. Nei primi nove mesi del 2018 le attività operative hanno generato risorse per 17,58 milioni di euro; mentre gli investimenti ricorrenti sono stati pari a 20,69 milioni di euro.

Il management di Massimo Zanetti Beverage Group ha rivisto le stime per l’esercizio 2018

Esso dovrebbe chiudersi con ricavi su base omogenea. Nonché a cambi costanti sostanzialmente stabili rispetto allo scorso esercizio. Oltre a un aumento dell’Adjusted Ebitda nell’ordine del 5%.

Il consiglio di amministrazione prevede anche un decremento dell’indebitamento finanziario netto. Con quindi una previsione inferiore a 180 milioni di euro.

Gli analisti osservano

La società sta spostando gradualmente il proprio target verso le attività a maggior margine. In particolare poi le forniture al comparto Horeca. Massimo Zanetti Beverage Group gestisce anche una rete propria di caffetterie operante su scala globale.

Ma ecco, di seguito, il comunicato completo diffuso dal Gruppo

Il Consiglio di Amministrazione di Massimo Zanetti Beverage Group S.p.A. (“MZBG” o la “Società”) è quotata alla Borsa di Milano (MZB.MI). Tra i leader internazionali nella produzione e vendita di caffè tostato. L’azienda ha così approvato in data odierna il resoconto intermedio di gestione al 30 settembre 2018.

Massimo Zanetti, Presidente e Amministratore Delegato di Massimo Zanetti Beverage Group , ha commentato:

“Nei primi nove mesi del 2018 abbiamo registrato una crescita soddisfacente della profittabilità. Infatti, il margine operativo lordo aumenta del 5,0% su base omogenea. Mentre l’utile netto di oltre il 50% rispetto ai primi nove mesi del 2017 .

Il fatturato riportato nei primi nove mesi è invece in leggero calo su base omogenea (-3,7% rispetto ai primi nove mesi del 2017). Esso evidenzia il continuo miglioramento del mix delle vendite. Grazie alla performance del canale food service e dei prodotti con elevata marginalità. I quali hanno generato poi un’espansione organica del margine industriale.

Tutte le aree geografiche riportano volumi in crescita, fatta eccezione per il mercato americano, in calo del 5,4%

In particolare l’Asia Pacifico riporta volumi in significativo aumento (+8,7%). Inoltre, la recente acquisizione dell’australiana “The Bean Alliance” ci consentirà, dal prossimo anno, di cogliere ulteriori opportunità in quest’area a elevata potenzialità.

Sulla base dei risultati raggiunti in questi primi nove mesi e in considerazione delle prospettive positive sul quarto trimestre, confermiamo l’aspettativa di una solida crescita della redditività per l’esercizio in corso”.

Volumi

Nel corso dei primi nove mesi del 2018 i volumi di vendita del caffè tostato risultano in leggero calo. (-2,2% rispetto ai primi nove mesi dello scorso esercizio). Pari a complessive tonnellate 93,4 migliaia. (rispetto a tonnellate 95,6 migliaia nei primi nove mesi del 2017).

Tale andamento è dovuto al calo registrato nelle Americhe (-5,4%, rispetto ai primi nove mesi del 2017) nei canali Private Label e Mass Market. Parzialmente compensato dalla positiva performance registrata in tutte le altre aree geografiche: Europa del Sud +0,6%, rispetto ai primi nove mesi del 2017; Europa del Nord +4,2%. Infine Asia-Pacifico e Cafés +8,7% sempre rispetto ai primi nove mesi del 2017.

Il canale Food Service ha registrato invece una crescita del 2,0%. Trainata da una buona performance delle Americhe e dell’ Asia-Pacifico e da una sostanziale stabilità dell’Europa.

Ricavi consolidati

I ricavi consolidati di Massimo Zanetti Beverage Group si sono attestati a Euro 654,0 milioni. Rispetto a Euro 708,5 milioni registrati nei primi nove mesi del 2017. Quindi in calo del 7,7% a cambi correnti e del 4,1 % a cambi costanti, rispetto ai primi nove mesi del 2017.

I ricavi su base omogenea*

Questi riportano un calo del 3,7% rispetto ai primi nove mesi del 2017 (pari a 26,5 milioni) dovuta sostanzialmente:

- alla diminuzione dei volumi di vendita del caffè tostato. Così come spiegato in precedenza (-2,2% rispetto ai primi nove mesi del 2017);

- al decremento dei prezzi di vendita del caffè tostato conseguente al calo del prezzo medio di acquisto del caffè verde. In parte compensato dall’impatto positivo del diverso mix rilevato nei canali di vendita nel 2018 e 2017.

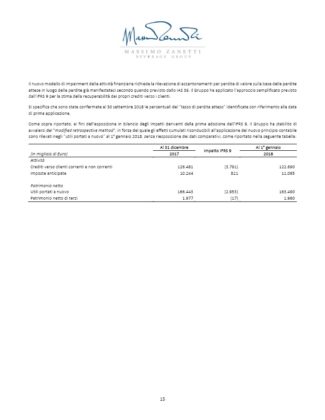

* base omogenea. Ovvero a cambi costanti e a seguito dell’applicazione retrospettica dell’IFRS 15 sui ricavi 2017. Per ulteriori dettagli sugli impatti derivanti dall’applicazione di nuovi principi contabili si rimanda all’ultima pagina del presente comunicato.

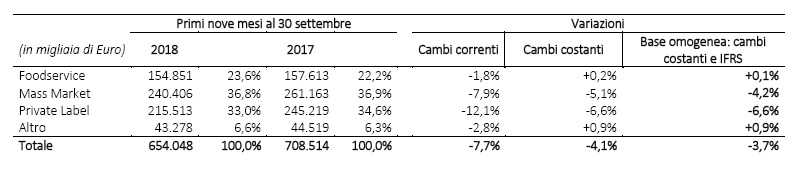

Ricavi per canale distributivo

I ricavi del canale Food Service rappresentano il 23,6% dei ricavi del Gruppo nei primi nove mesi del 2018. Oggi ammontano a Euro 154,9 milioni, stabili su base omogenea rispetto ai primi nove mesi del 2017. Con solida crescita nelle Americhe e in Asia Pacific e lieve calo in Europa.

La dinamica dei canali Mass Market e Private Label

Pari rispettivamente al 36,8% e al 33,0% dei ricavi del Gruppo, è dovuta principalmente al calo dei volumi registrato nelle Americhe. Inoltre, come spiegato in precedenza, all’adeguamento dei prezzi di vendita del caffè tostato legato alla riduzione del prezzo di acquisto del caffè verde.

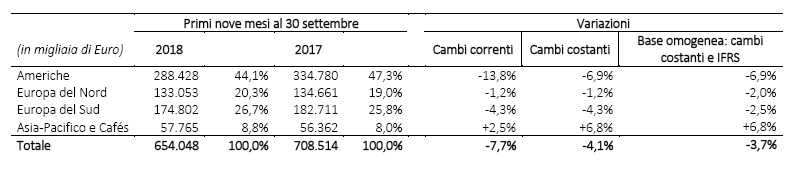

Ricavi per area geografica

Ricavi per area geografica

I ricavi realizzati nelle Americhe

Pari a Euro 288,4 milioni (44,1% dei ricavi del Gruppo). Questi registrano una flessione su base omogenea del 6,9% rispetto ai primi nove mesi del 2017; conseguente al calo dei volumi nei canali Mass Market e Private Label.

I ricavi generati in Europa

Essi riportano un leggero calo dovuto, in particolare, all’adeguamento dei prezzi di vendita del caffè tostato legato alla riduzione del prezzo di acquisto del caffè verde.

L’Asia-Pacifico e Cafés include anche i ricavi generati dalla rete internazionale di caffetterie. Essa si attesta a Euro 57,8 milioni. Con quindi una crescita su base omogenea del 6,8% rispetto ai primi nove mesi del 2017.

Gross Profit

Il Gross Profit è pari ad Euro 285,8 milioni nei primi nove mesi del 2018. Esso evidenzia una diminuzione di Euro 6,3 milioni rispetto ai primi nove mesi del 2017; questa dovuta al negativo impatto delle fluttuazioni del tasso di cambio per Euro 8,8 milioni rispetto ai primi nove mesi del 2017.

Su base omogenea

Il Gross Profit registra un incremento pari ad Euro 4,8 milioni (+1,7% rispetto ai primi nove mesi del 2017), principalmente riconducibile alla vendita di caffè tostato che cresce del +2,9%.

L’incremento del Gross Profit del caffè tostato a sua volta è legato al positivo impatto delle dinamiche dei prezzi di vendita. Oltre che del costo di acquisto rispettivamente di caffè tostato e caffè verde; oltreché al diverso mix nei canali di vendita nel 2018 e 2017 (+5,2%). Parzialmente compensato dal decremento dei volumi di caffè tostato (-2,2% rispetto ai primi nove mesi del 2017).

In percentuale sui ricavi, il Gross Profit migliora l’incidenza di 250 punti base; attestandosi così al 43,7%, rispetto al 41,2% dei primi nove mesi del 2017.

Ebitda – Risultato Operativo Lordo

Il risultato operativo lordo (Ebitda) è stato pari a Euro 50,6 milioni (con un’incidenza del 7,7% sul fatturato). Nello stesso periodo del 2017 l’ebitda rettificato dei costi di riorganizzazione sostenuti in Portogallo era pari a Euro Euro 1,8 milioni. Inoltre, era stato di Euro 49,2 milioni (con un’incidenza del 6,9% del fatturato).

Invece, l’impatto dei tassi di cambio, negativo per Euro 1,1 milioni. Escludendolo, la crescita dell’ebitda su base omogenea è stata del 5,0%. Dovuta all’aumento del Gross Profit (per Euro 4,8 milioni rispetto ai primi nove mesi del 2017). Parzialmente compensata dal leggero incremento dei costi operativi (pari a Euro 2,3 milioni, rispetto ai primi nove mesi del 2017).

Utile Operativo

L’utile Operativo (EBIT) dei primi nove mesi del 2018 è pari a Euro 23,7 milioni, rispetto a Euro 19,8 milioni dei primi nove mesi del 2017 (+19,6% rispetto ai primi nove mesi del 2017).

Tale andamento è prevalentemente riconducibile, oltre a quanto commentato con riferimento all’EBITDA, alla diminuzione degli ammortamenti per Euro 0,7 milioni, legata alle fluttuazioni del tasso di cambio.

Utile Netto

L’Utile netto, pari a Euro 12,4 milioni, riporta una crescita del 50,9% rispetto ai primi nove mesi del 2017.

Le imposte sul reddito registrano un aumento di Euro 332 migliaia, principalmente connesso ai maggiori redditi imponibili generati dal Gruppo nei primi nove mesi 2018 rispetto al corrispondente periodo dell’esercizio precedente.

Indebitamento Finanziario Netto

L’indebitamento Finanziario Netto è pari a Euro 201,0 milioni, rispetto a Euro 191,0 milioni del 31 dicembre 2017. Nei primi nove mesi del 2018, inoltre, sono stati effettuati investimenti ricorrenti per Euro 20,7 milioni, rispetto a Euro 26,2 milioni dei primi nove mesi 2017 e sono stati distribuiti dividendi per Euro 5,9 milioni, rispetto a Euro 5,3 milioni, distribuiti nel 2017.

Evoluzione Prevedibile Della Gestione

In considerazione dei risultati conseguiti nei primi nove mesi e sulla base degli andamenti a oggi osservabili, le aspettative relative alle performance del Gruppo nell’intero esercizio, in ipotesi di assenza di operazioni straordinarie, sono le seguenti:

- ricavi su base omogenea* sostanzialmente stabili rispetto allo scorso esercizio chiuso al 31 dicembre 2017

- incremento dell’Ebitda Adjusted* stimato nell’ordine del 5,0% rispetto allo scorso esercizio

- riduzione dell’indebitamento finanziario netto al di sotto della soglia di Euro 180 milioni

* a cambi costanti e a seguito dell’applicazione retrospettica dell’Ifrs 15 sui ricavi 2017

Conference Call per la presentazione dei risultati al 30 settembre 2018

I risultati conseguiti dal Gruppo MZBG saranno illustrati durante la conference call che si terrà oggi alle ore 17:30 CET. Per accedere alla call usare uno dei seguenti numeri: +1 718 705 8794 (U.S. e Canada); +39 02 805 88 11 (Italia), +44 121 281 8003 (Regno Unito) e +33 170 918 703 (Francia); +39 02 805 88 27 (Stampa).

Il servizio di riascolto Digital Playback sarà disponibile per 8 giorni digitando i seguenti numeri: +1 718 705 8797 (Usa e Canada), +39 02 72495 (Italia), +44 1 212 818 005 (Regno Unito) con il seguente codice: 902#

La presentazione sarà disponibile sul sito internet della Società (www.mzb-group.com) e nel sistema di stoccaggio (www.emarketstorage.com) prima dell’inizio della conference call. Sempre sul sito della Società sarà disponibile la registrazione in file mp3.