VILLORBA (Treviso) – Il Consiglio di Amministrazione di Massimo Zanetti Beverage Group S.p.A (“MZBG” o “la Società”) ha approvato – in data 1° marzo 2017 – il progetto di bilancio di esercizio e consolidato al 31 dicembre 2016, predisposto ai sensi dell’art. 154-ter del TUF. In un 2016 che si è caratterizzato per un secondo semestre particolarmente sfidante, i risultati sono stati in linea con le attese e con le guidance comunicate al mercato.

Volumi

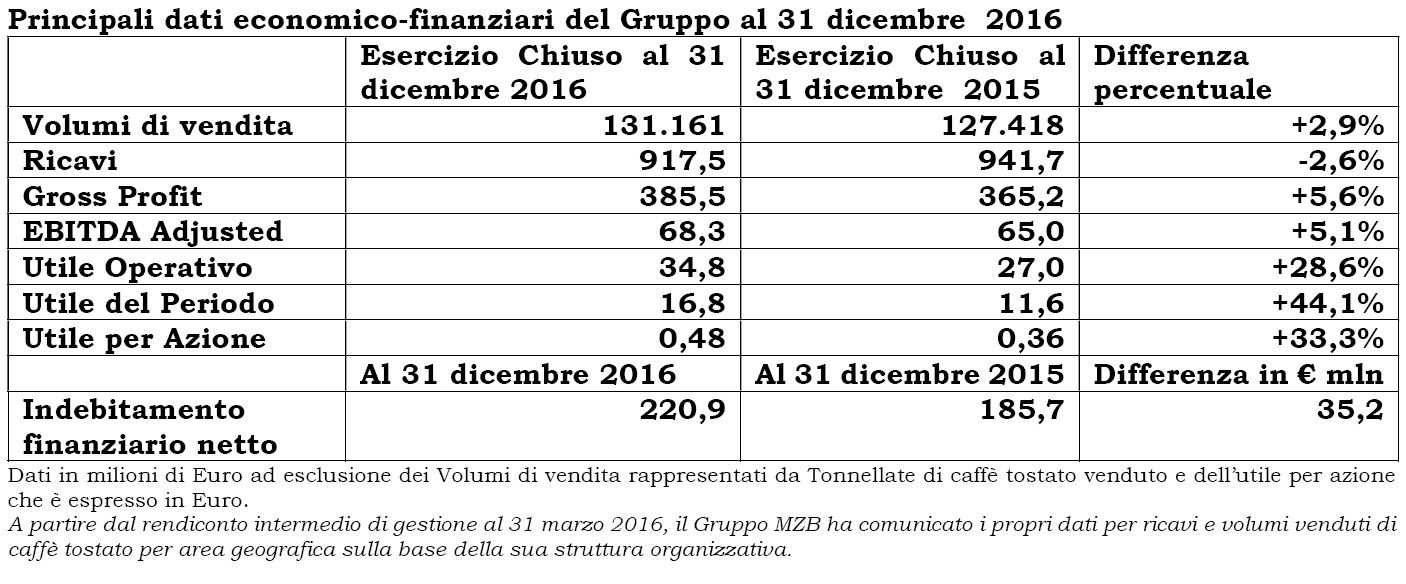

Nel 2016, il Gruppo MZB ha registrato volumi di vendita del caffè tostato in crescita del 2,9% rispetto allo stesso periodo dell’anno precedente per un totale di 131.161 tonnellate. Tale crescita ha riguardato tutti i canali di vendita del Gruppo MZB, in particolare il Food Service, priorità strategica del Gruppo.

Escludendo il contributo positivo dei 4 mesi di Nutricafés, i volumi di vendita del caffè tostato sono cresciuti dell’1,8%.

La crescita nel Food Service nell’anno 2016 è stata dell’8,9% attestandosi a 11.490 tonnellate con un incremento in tutte le aree geografiche. Escludendo l’impatto di Nutricafés, il Food Service cresce del 4,1%. Il Food Service ha rappresentato l’8,8% dei volumi totali del Gruppo.

Il Mass Market ha registrato nel 2016 un incremento del 3,4%, attestandosi a 54.224 tonnellate principalmente guidato dalla continua crescita a doppia cifra del Nord Europa (trainato prevalentemente da Finlandia, Olanda, Germania e Polonia) e da una crescita del Sud Europa.

Il Mass Market ha registrato nel 2016 un incremento del 3,4%, attestandosi a 54.224 tonnellate principalmente guidato dalla continua crescita a doppia cifra del Nord Europa (trainato prevalentemente da Finlandia, Olanda, Germania e Polonia) e da una crescita del Sud Europa.

Escludendo l’impatto di Nutricafés, il Mass Market è cresciuto del 2,8%. Il Mass Market ha rappresentato il 41,3% dei volumi totali del Gruppo MZB.

Il Private Label ha registrato una crescita del 1,6% pari a 65.447 tonnellate, trainato prevalentemente dalla performance positiva del Sud e Nord Europa.

Escludendo l’impatto di Nutricafés, il settore Private Label cresce dello 0,5% e rappresenta il 49,9% dei volumi totali del Gruppo.

Il segmento del Single Serve ha registrato una crescita del 33,7% rispetto al 2015, trainata dalla crescita delle Americhe pari al 27,6%, frutto anche delle locali campagne pubblicitarie e guidata prevalentemente dai marchi Segafredo, Hills Bros, Chock full o’Nuts e Kauai. Sotto i brands Hill Bros, Kauai e Chock Full O’Nuts sono state lanciate le prime capsule 100% compostabili frutto dell’investimento nella tecnologia di Club Coffee. Performance molto positiva anche per il Sud Europa che registra una crescita del 52,1% rispetto al 2015 trainata dai brands Cafè Nicola e Chave d’Ouro.

A livello geografico, le Americhe nel 2016 si attestano a 80.260 tonnellate con una flessione dello 0,9% rispetto al 2015. Il Food Service registra una performance positiva a doppia cifra grazie prevalentemente al brand globale Segafredo ed ai marchi Chock Full O’Nuts e Kauai. Il canale Private Label risulta stabile. Le Americhe rappresentano il 61,1% dei volumi totali del Gruppo MZB.

Il Sud Europa, nel 2016, ha totalizzato volumi pari a 28.461 tonnellate, con un robusto incremento del +9,6% in tutti i canali distributivi. Nutricafés ha avuto un impatto positivo contribuendo con 1.496 tonnellate di caffè tostato venduto. Escludendo tale impatto, il Sud Europa risulta in aumento del 3,9%.

Il Sud Europa rappresenta il 21,7% dei volumi totali del Gruppo MZB.

Crescita significativa del Nord Europa che ha registrato un incremento dei volumi pari al 10,3% per un totale di 20.275 tonnellate nel 2016 rispetto all’ esercizio precedente, principalmente guidato dalla crescita a doppia cifra nel canale Mass Market.

Kulta Katriina, in Finlandia guida la crescita grazie al rilancio del brand con nuove varianti e packaging, mentre l’Olanda prosegue la crescita a seguito di accordi con clienti top ed attività promozionali.

Il Private Label, seppur non di grandi proporzioni, continua la sua robusta crescita così come il Food Service.

A livello geografico si segnala la performance della Polonia che ha più che raddoppiato i suoi volumi di vendita di caffè tostato, grazie agli accordi con importanti catene distributive.

Il Nord Europa si conferma essere la terza area geografica per importanza del Gruppo MZB in termini di volumi con circa il 15,5% del totale.

I volumi di caffè venduto dalla divisione Asia, Pacific e Cafés si attestano a 2.165 tonnellate nel corso dell’esercizio 2016, in aumento del 3,7% rispetto al 2015.

Boncafè conferma il buon trend con una crescita dei volumi pari al 8,3%. Asia, Pacific e Cafés rappresenta volumi totali il 1,6% dei del Gruppo.

Ricavi consolidati

I ricavi consolidati del Gruppo MZB nel 2016 si sono attestati a Euro 917,5 milioni, con una flessione del 2,6% rispetto all’esercizio 2015. L’incremento dei volumi sopra descritto è stato impattato prevalentemente dalla diminuzione dei prezzi medi di vendita del caffè tostato, conseguente alla diminuzione del prezzo medio di acquisto del caffè verde, verificatosi nella prima metà dell’anno.

Per quanto riguarda i canali distributivi, il Food Service cresce del 5,0% rispetto lo stesso periodo dell’anno precedente contribuendo ai ricavi consolidati del gruppo pari a 21,4%.

Il Mass Market ha contribuito ai ricavi consolidati per il 37,5%, con un incremento di 1,4% rispetto all’anno precedente. Il Private Label ha contribuito per il 34,9% con un decremento del 9,3% rispetto l’anno precedente scontando la maggior forza dei prodotti a marchio.

I Ricavi delle single serve crescono del 23,5% nell’anno rispetto al 2015.

Le Americhe si confermano la principale area geografica per ricavi, con una contribuzione al fatturato del Gruppo pari al 49,1% e con gli USA primo mercato del Gruppo MZB. Il Sud Europa rappresenta la seconda area geografica con una contribuzione del 24,5% e con la Francia che si conferma essere il primo mercato di riferimento dell’area.

Il Nord Europa si attesta al 18,7% con in testa la Finlandia, mentre l’Asia, Pacific e Cafés [1] contribuisce per un 7,6%.

Escludendo il positivo contributo di Nutricafés, i ricavi consolidati della società si sono attestati a Euro 905,6 milioni con una flessione del 3,8% rispetto al 2015.

Gross Profit

Il Gross Profit consolidato è cresciuto del 5,6% rispetto al 2015 con un risultato pari a Euro 385,5 milioni beneficiando della positiva contribuzione di Nutricafés per Euro 6,9 milioni.

Escludendo tale contribuzione, il Gross Profit del periodo risulta in rialzo del 3,6% rispetto al 2015.

Il Gross Profit consolidato relativo alla sola vendita del caffè tostato è cresciuta del 7,2%. La dinamica del Gross Profit è stata impattata positivamente sia dall’incremento dei volumi venduti sia dalle dinamiche favorevoli dei prezzi di vendita e di acquisto di caffè tostato e verde riconducibile ad un diverso mix rilevato nei canali nel 2016 e 2015 e con un miglioramento del margine per kg di 6 centesimi di Euro verso lo stesso periodo precedente pari a Eur/kg di 2,51 al cambio corrente, con un incremento del 2,4%.

Il Gross Margin si attesta al 42,0% rispetto al 38,8% registrato nell’anno 2015.

EBITDA Adjusted

L’EBITDA Adjusted del periodo si è attestato a Euro 68,3 milioni con un incremento del 5,1% rispetto al 2015. Escludendo la positiva contribuzione di Nutricafés pari a Euro 2,8 milioni, l’EBITDA Adjusted a parità di perimetro di consolidamento, risulta essere in aumento dello 0,8%.

Tale risultato positivo è prevalentemente riconducibile al combinato effetto di un incremento del Gross Profit parzialmente neutralizzato dall’incremento dei costi operativi. Tali costi sono prevalentemente riconducibili all’incremento degli investimenti a supporto sia della brand awarness che al potenziamento dell’organico in linea con le linee strategiche del Grupppo.

L’Adj EBITDA Margin dell’anno si attesta al 7,4% rispetto al 6,2% registrato nell’anno 2015.

Utile Operativo

L’Utile operativo del Gruppo MZB nell’anno 2016 si attesta ad Euro 34,8 milioni in aumento di Euro 7,7 milioni (+28,6%) rispetto al 2015. Tale incremento, oltre a quanto riportato con riferimento all’EBITDA Adjusted, è riconducibile sia ai costi di natura straordinaria sostenuti nell’anno precedente per Euro 6,7 milioni sia all’incremento della voce “Ammortamenti” parzialmente riferita all’acquisizione di Nutricafès.

Utile del Periodo

L’ Utile del periodo dell’esercizio 2016 si attesta ad Euro 16,8 milioni in forte crescita del 44,1% rispetto al 2015 quando era pari a 11,6 milioni. Tale miglioramento, oltre a quanto precedentemente commentato con riferimento all’utile operativo, è riconducibile al combinato effetto: i) della riduzione degli oneri finanziari netti pari ad Euro 0,5 milioni che beneficia del processo di riorganizzazione dell’indebitamento finanziario non corrente avviato nella seconda parte del 2016, ii) parzialmente compensato dai minori utili netti su cambi e dall’ aumento delle imposte sul reddito pari a Euro 3,0 milioni riconducibile principalmente al miglioramento dei risultati del Gruppo.

L’utile per azione risulta in considerevole aumento passando da Euro 0,36 centesimi per azione nel 2015 a Euro 0,48 per azione nel 2016.

Indebitamento finanziario netto

L’ indebitamento finanziario netto al 31 dicembre 2016 è pari a Euro 220,9 milioni, evidenziando un aumento di Euro 35,2 milioni rispetto al 31 dicembre 2015, ma in diminuzione rispetto all’ammontare registrato al 30 settembre 2016.

L’ aumento è prevalentemente riconducibile sia all’acquisizione di Nutricafés, consolidata nel mese di settembre, sia all’acquisizione della partecipazione di minoranza della società canadese Club Coffee LP.

La contrazione dell’indebitamento al 31 dicembre 2016 rispetto al trimestre precedente, è stata possibile grazie al contributo positivo del Free Cash Flow generato nel periodo.

Nell’esercizio 2016 il Free Cash Flow è stato pari a Euro 63,8 milioni grazie principalmente al miglioramento delle variazioni del working capital.

A partire dal terzo trimestre del 2016, il Gruppo MZB ha avviato un processo di riorganizzazione dell’indebitamento finanziario non corrente finalizzato a posticiparne i piani di rimborso nonché a ottimizzarne il relativo costo, attraverso la sottoscrizione di nuovi contratti di finanziamento a lungo termine a condizioni più vantaggiose rispetto a taluni finanziamenti precedentemente sottoscritti, per i quali è stata avviata una graduale estinzione anticipata. Tale processo si è concluso positivamente nel mese di gennaio 2017.

Outlook 2017

In considerazione dei risultati conseguiti nell’esercizio chiuso al 31 dicembre 2016 e sulla base degli andamenti di mercato sino ad oggi osservabili, il management stima nel 2017 una crescita dei volumi compresa tra il 2% ed il 4%, un incremento del Gross Profit tra il 5% ed il 7%, un aumento dell’adjusted EBITDA adjusted tra il 10% ed il 12%.

In questo quadro, il management stima che l’indebitamento finanziario netto sarà inferiore a 210 milioni di Euro.

Proposta di dividendo e convocazione dell’assemblea degli azionisti A seguito dei risultati conseguiti nel 2016, il Consiglio di Amministrazione ha deciso di proporre all’assemblea degli azionisti la distribuzione di un dividendo di Euro 0,15 lordi per azione ordinaria.

Anche a tal fine, il Consiglio ha deliberato di convocare per l’11 aprile 2017 l’assemblea ordinaria degli azionisti per l’approvazione del bilancio di esercizio 2016 e la presentazione del bilancio consolidato 2016.

Il dividendo ordinario sarà posto in pagamento il 17 maggio 2017, con data stacco cedola (n. 2) il 15 maggio 2017, in conformità al calendario di Borsa Italiana, e record date il 16 maggio 2017.

L’assemblea sarà inoltre chiamata ad esaminare la politica in materia di remunerazione della Società, a rinnovare l’attuale Consiglio di Amministrazione e collegio sindacale ed a deliberare in merito alla determinazione dei compensi del Consiglio di Amministrazione e del collegio sindacale per l’esercizio 2017.

********************

I risultati conseguiti dal Gruppo relativi l’esercizio chiuso al 31 2016, sono stati illustrati durante la conference call che si è tenuta mercoledi 1° marzo alle ore 18 CET. Il servizio di riascolto Digital Playback sarà disponibile per 10 giorni digitando i seguenti numeri: +1 718 705 8797 (Usa e Canada), +39 02 72495 (Italia), +44 1 212 818 005 (Regno Unito) con il seguente codice: 914#

La presentazione è disponibile sul sito internet della Società (www.mzb-group.com) e nel sistema di stoccaggio (www.emarketstorage.com) prima dell’inizio della conference call.

[1] Tale area geografica include i ricavi generati dalla rete internazionale di caffetterie.