Scenario competitivo

Come previsto nelle edizioni passate dei report Competitive Data sul caffè porzionato la competizione e la complessità nella gestione del business sono aumentate, con la concentrazione del mercato a valore che ha subito un’altra leggera erosione: i primi quattro player detenevano una quota del 69,8% nel 2014, passata al 69,2% nel 2015.

Molte torrefazioni hanno ampliato la gamma prodotti declinando le proprie miscele nelle capsule compatibili con i sistemi più diffusi, favorite dalla facilità con cui è possibile realizzarle in conto terzi.

L’attrattività del settore fa nascere modelli nuovi di business e attira operatori provenienti da altri settori.

Le aziende leader cominciano a subire l’erosione delle quote di mercato e la leadership guadagnata negli anni, il cliente diventa più infedele, attirato dalla possibilità di poter degustare caffè diversi, a prezzo inferiore, in capsule compatibili con le macchine acquistate.

I punti di contatto con i consumatori sono aumentati, e questo ha fatto aumentare la complessità della gestione del business e l’ingaggio degli stessi, depotenziando l’efficacia delle campagne comunicazionali tradizionali a vantaggio di un marketing mix che preveda l’impiego sempre più importante del web (omnicanalità), soprattutto per influenzare l’acquisto della generazione dei cosiddetti “Millenials”, che sfugge ai media tradizionali.

La nascita di nuovi modelli di business sta rimodellando le dinamiche all’interno dei canali di vendita, mettendo in crisi gli operatori tradizionali del canale OCS, che vedono moltiplicarsi le possibilità da parte degli uffici di reperire ogni tipologia di capsula, al gusto preferito, e a prezzi molto competitivi, sia nel retail che su internet.

Il mercato

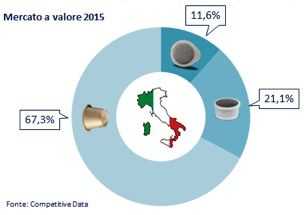

Il mercato (ex fabrica) raggiunge i 738,0 mn di euro nel 2015, in crescita del 5,4% rispetto al 2014, con una incidenza delle capsule speciali che si attesta al 67,3% delle vendite (era il 56,0% nel 2012).

L’area Famiglie cresce del 7,4% a volume, mentre cresce del 5,6% la vendita di caffè porzionato nell’area Fuori Casa, dove pesa la crescita del 23,5% del canale Ho.Re.Ca., e del 3,2% del canale uffici, quest’ultimo oggetto di cambiamenti radicali che stanno generando uno spostamento degli acquisti dal gestore tradizionale all’approvvigionamento diretto mediante e-commerce o retail, grazie anche al sensibile calo di prezzo medio delle macchine per capsule che ne ha facilitato la diffusione negli uffici.

L’attrattività del settore nel suo complesso è confermata dalle crescite medie annue realizzate dai player principali tra il 2013 ed il 2015; se solo 6 aziende mantengono crescite medie annue superiori al 20%, sono circa una ventina le aziende con una crescita media annua superiore al 10% (mercato Italia a valore famiglie+fuori casa).

Nel 2015 tra i brand leader è Nescafé Dolce Gusto la best perfomer con una crescita ulteriore del 34,2%, mentre Caffitaly System consolida la sua posizione di secondo produttore nazionale di caffè porzionato dietro Lavazza, e consolida la seconda posizione a volume nell’area fuori casa L’Aromatika (Caffè Borbone), sempre dietro a Lavazza.

Rivenditori e-commerce a +42,9%

Abbiamo approfondito l’analisi delle vendite e-commerce, distinguendo tra vendite e-commerce realizzate direttamente dalle torrefazioni e quelle realizzate da rivenditori ed altre aziende.

Questo secondo segmento è cresciuto del 42,9% nel 2015, e sta innovando e cambiando le regole di gioco, con modelli di business diversi che spaziano dalla mera rivendita di capsule, cialde e macchine dei brand leader, a quella di capsule a marchio proprio realizzate in conto terzi e compatibili con i sistemi più diffusi.

Sempre più spesso questi accompagnano l’attività di rivendita on line con l’apertura di punti fisici sul territorio di ritiro e acquisto delle capsule, in alcuni casi il franchising è parte integrante del modello di business.

L’andamento delle quote di mercato a valore e volume, i trend di mercato, l’analisi della clientela intermedia e finale, le previsioni a breve-medio-lungo termine al link www.competitivestore.it/caffe-monoporzionato .

Giandomenico De Franco

Amministratore Unico Competitive Data Srl

www.compedata.com – www.competitivestore.it