GRANDUCATO DEL LUSSEMBURGO – Il consiglio di amministrazione di Ivs Group S.A. si è riunito il 28 marzo 2024, sotto la presidenza di Paolo Covre, per esaminare ed approvare il progetto di bilancio al 31 dicembre 2023 (separato e consolidato), la relazione degli amministratori, la nota integrativa al bilancio e il bilancio di sostenibilità.

A parziale modifica del Calendario Societario 2024 precedentemente approvato (assemblea da convocarsi per il 27 giugno 2024), il consiglio ha dato mandato al Presidente di convocare l’Assemblea nei termini di legge e dello Statuto, per il giorno 26 giugno 2024, ore 11:30, presso la sede legale in 18 Rue de l’Eau L – 1449, Gran Ducato del Lussemburgo, per deliberare, su: approvazione del bilancio annuale al 31 dicembre 2023 e materie collegate, destinazione del risultato d’esercizio, manleve agli amministratori, nomina amministratori, rinnovo della delega al consiglio per operazioni di aumento di capitale.

Il Consiglio ha inoltre analizzato e approvato le relazioni in materia di corporate governance, remunerazione, controllo rischi.

In merito alla destinazione del risultato d’esercizio, il consiglio ha proposto di riportare a nuovo l’utile, rimettendosi – come nell’anno precedente – alle indicazioni degli azionisti e alle delibere dell’assemblea per quanto riguarda l’eventuale pagamento di dividendi.

Ivs Group: sintesi dei risultati al 31 dicembre 2023

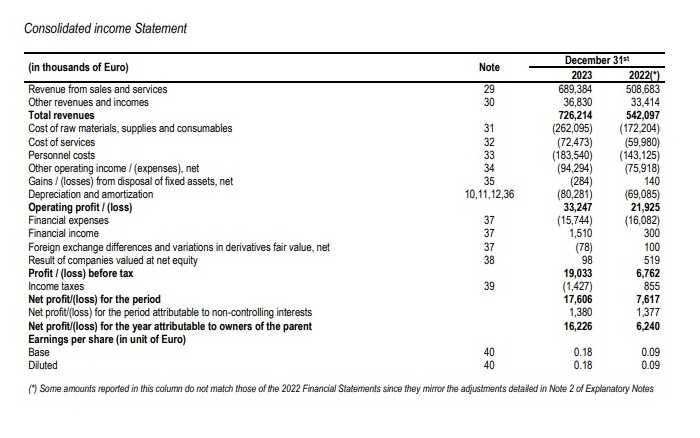

- Fatturato consolidato pari a euro 726,2 milioni (+34%)

- Ebitda Adjusted pari a euro 116,2 milioni (+26,2%).

- Ebit Adjusted pari a euro 35,9 milioni (+56,4%).

- Utile netto pari a euro 17,6 milioni, prima degli utili di terzi (+131,2%).

- Utile netto adjusted pari a euro 13,8 milioni (+66,4%).

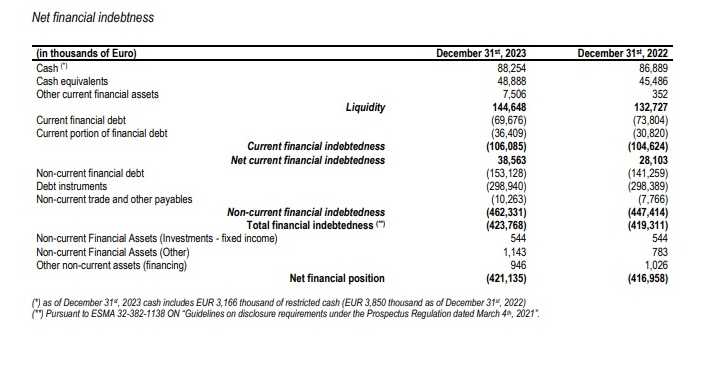

- Indebitamento finanziario netto pari a euro 421,1 milioni (inclusi euro 62,4 mln da effetti IFRS16 su lease operativi).

- Perfezionate 11 acquisizioni in Italia e all’estero.

Andamento della gestione

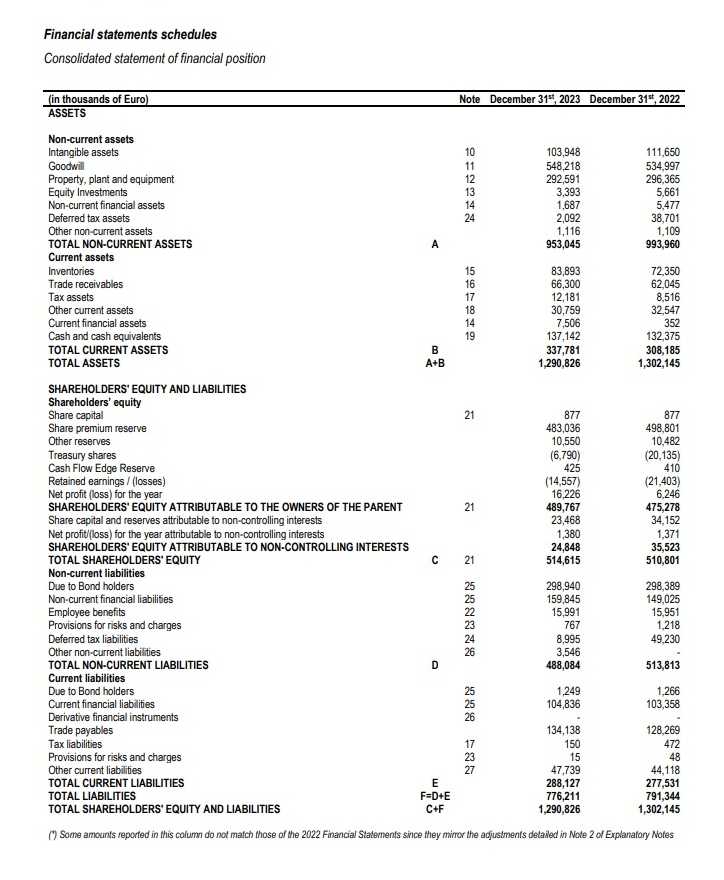

Il fatturato consolidato del 2023 ammonta a euro 726,1 milioni, in aumento del 34% rispetto a e uro 542,1 milioni del 2022.

Le vendite per settori in cui sono suddivise le attività del gruppo sono le seguenti (al lordo delle elisioni intra settore e pro-rata temporis).

- attività di gestione vending (Italia, Francia, Spagna e altri paesi): vendite pari a euro 562,3 milioni, +24,3% rispetto a euro 452,4 milioni del 2022, a loro volta suddivise per mercati geografici: (i) Italia (euro 463,4 milioni), (ii) Francia (euro 49,9 milioni), (iii) Spagna (euro 37,3 milioni) e (iv) altri mercati Europa (euro 11,8 milioni).

- attività di rivendita : vendite pari a Euro 131,6 milioni , +97,9% rispetta a Euro 66,5 milioni del il gruppo è leader in Italia anche in questo importante segmento di mercato.

- attività nel settore horeca: vendite pari a euro 21,7 milioni, +108,4% rispetto a Euro 10,4 milioni del 2022.

- attività della divisione Coin: fatturato pari a euro 40,3 milioni; +38,5% rispetto a euro 29,1 milioni del 2022, e con una continua crescita della app di pagamento CoffeecApp (oltre 1,2 milioni di utenti registrati e 000 utenti attivi).

Nel vending, il numero totale di erogazioni del gruppo al 31 dicembre 2023 ha sfiorato il miliardo, risultando pari a 991,5 milioni da 827,2 milioni del 2022 (+19,9%).

Le acquisizioni realizzate nel corso dell’anno, hanno contribuito pro-rata alle vendite del 2023 per circa euro 1,4 milioni.

Il prezzo medio delle erogazioni (al netto dell’iva) è stato pari a euro 52,50 da euro 50,46 centesimi (+4,1%). L’aumento del prezzo medio riflette sia le politiche di adeguamento in corso, sia le differenze ancora esistenti tra le aziende del gruppo e il diverso mix di canali di vendita, con il segmenti travel e public, che presentano prezzi medi più alti rispetto al settore corporate.

La politica di aumento dei prezzi di vendita continuerà sull’intera base di clientela.

Il tasso complessivo annuale di acquisizione di nuovi clienti si mantiene superiore al churn rate.

L’Ebitda reported consolidato è pari a euro 113,5 milioni, +24,7% rispetto a euro 91,0 milioni a dicembre 2022.

L’Ebitda adjusted consolidato è invece in crescita a euro 116,2 milioni, +26,2% da euro 92,1 milioni del 2022. Il peso delle attività acquisite nella rivendita e nel canale horeca. sul consolidato diluisce L’Ebitda margin sul fatturato, che è pari al 16,0% circa (17,5% al netto delle positioning fees).

L’Ebit adjusted consolidato sale a euro 35,9 milioni da euro 23,0 milioni del 2022 (+56,1%); scende l’incidenza degli ammortamenti sul fatturato, stante la minore necessità di investimenti fissi delle suddette attività nella rivendita e horeca. Sull’EBIT incidono anche ammortamenti sulle attività immateriali iscritte a seguito delle acquisizioni (PPA-Purchase Price Allocation a lista clienti, marchi, etc.) pari a circa euro 13,3 milioni.

L’utile netto consolidato 2023 è pari a euro 17,6 milioni (prima di Euro 1,4 milioni di risultati attribuibili alle minoranze), rispetto a euro 7,6 milioni del 2022. Il risultato netto Adjusted (sempre prima degli utili di terzi) al netto delle voci considerate non ricorrenti, è pari a Euro 13,8 milioni rispetto a euro 8,3 milioni nel 2022 (+66,4%).

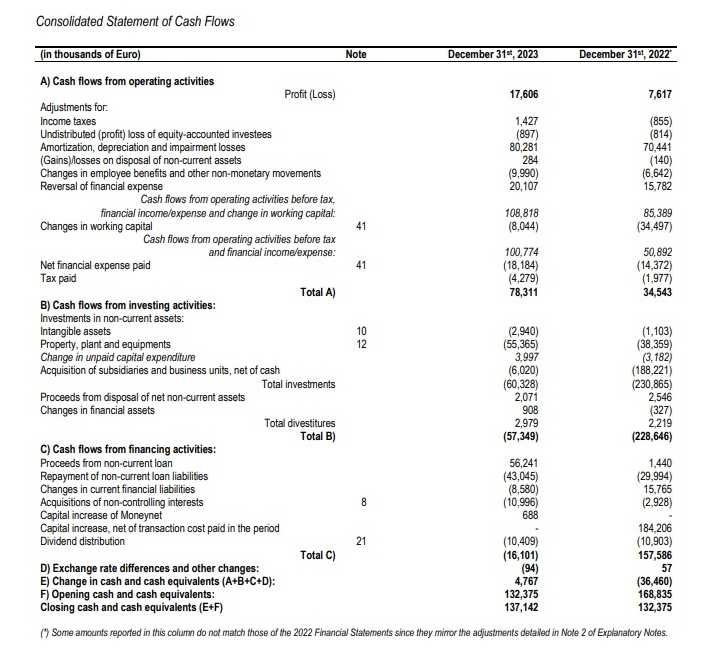

La posizione finanziaria netta (“PFN”) è negativa per euro 421,1 milioni (inclusi euro 62,4 milioni, da contratti di affitto e leasing finanziario in base alle previsioni del principio IFRS 16), da confrontare con euro 417,0 milioni al 31 dicembre 2022.

Nel corso del 2023 sono stati effettuati pagamenti per acquisizioni per euro 6 milioni e euro 11 milioni per acquisti di minoranze; sono inoltre stati effettuati pagamenti per investimenti tecnici netti pari a circa complessivi euro 56,2 milioni e circa euro 10,4 milioni per dividendi.

Al 31 dicembre 2023 i crediti iva, non inclusi nel calcolo della PFN, ammontano a euro 10,4 milioni.

Altri fatti di rilievo ed operazioni poste in essere dopo il 31 dicembre 2023 e previsioni per il 2024

Il rallentamento dell’economia in corso in Europa implica una certa debolezza nelle consumazioni a perimetro costante. Maggiori volumi di vendite per il gruppo potranno venire da nuovi contratti, alcuni anche di grande rilevanza, come quello con il gruppo Stellantis in quattro nazioni europee, per cui sono state avviate le installazioni e i primi servizi.

La presenza di importanti fabbriche, oltre che in Italia e Francia, anche in Germania e Polonia, in cui Ivs ha una presenza recente, rappresenta una base su cui costruire maggiore efficienza logistica e capacità di servire tali mercati.

Continueranno in tutte le aree del gruppo le attività di adeguamento dei prezzi di vendita e di sviluppo di prodotti a maggior valore, finalizzate all’incremento dei margini. Si prevede inoltre di accelerare l’integrazione, anche societaria, tra diverse aziende del gruppo, con benefici sui costi generali e di struttura. Un importante contributo, in termini di visibilità e di possibili sviluppi futuri, è atteso dalla Francia, grazie ai prossimi Giochi Olimpici estivi.

Commenta Paolo Covre, presidente di Ivs Group. “Il 2023 è stato un altro anno di crescita, ma soprattutto di consolidamento delle importanti operazioni realizzate a luglio 2022. L’integrazione delle nuove realtà acquisite, procede positivamente, come da piani e implica sia l’ottimizzazione delle risorse, sia lo sviluppo di nuove competenze di mercato. Un lavoro impegnativo, ma indispensabile in uno scenario macroeconomico e di consumi complesso come l’attuale. Un lavoro che porrà le basi per un gruppo IVS ancora più forte e riconosciuto, in Italia e in Europa”.

1) L’ebitda adjusted è pari al risultato operativo incrementato degli ammortamenti, svalutazioni, costi non ricorrenti ed eccezionali per loro natura.

Il bilancio Ivs Group: numeri alla mano