PRINCIPATO DEL LUSSEMBURGO – Il Consiglio di amministrazione di IVS Group S.A. (Milano: IVS.MI) si è riunito il 30 marzo 2023, sotto la presidenza di Paolo Covre, per esaminare ed approvare il progetto di bilancio al 31 dicembre 2022 (separato e consolidato), la relazione degli amministratori, la nota integrativa al bilancio e il bilancio di sostenibilità.

Il fatturato di IVS Group

Il consiglio ha dato mandato al Presidente di convocare l’Assemblea nei termini di legge e dello Statuto, per il giorno 27 giugno 2023), ore 11:00, presso la sede legale in 18 Rue de l’Eau L – 1449, Gran Ducato del Lussemburgo, per deliberare, su: approvazione del bilancio annuale al 31 dicembre 2022 e materie collegate, destinazione del risultato d’esercizio, manleve agli amministratori, nomina amministratori, rinnovo della delega al consiglio per operazioni di aumento di capitale. Il Consiglio ha inoltre analizzato e approvato le relazioni in materia di Corporate Governance, Remunerazione, Controllo Rischi.

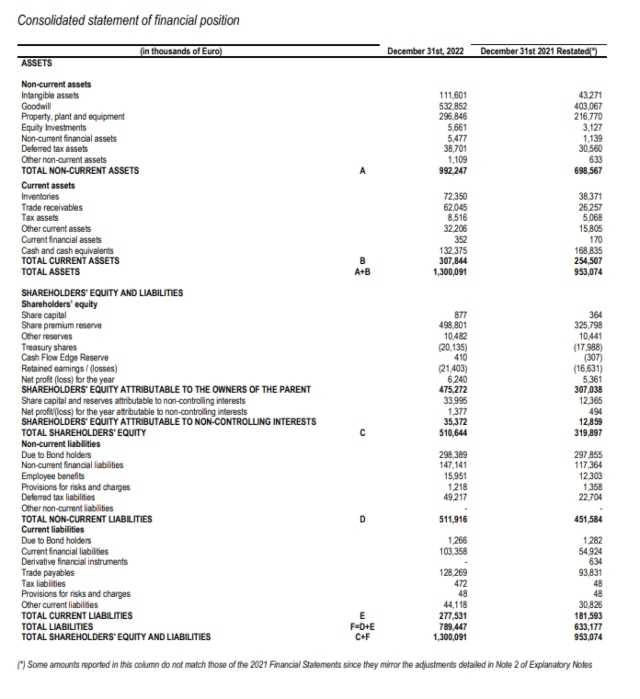

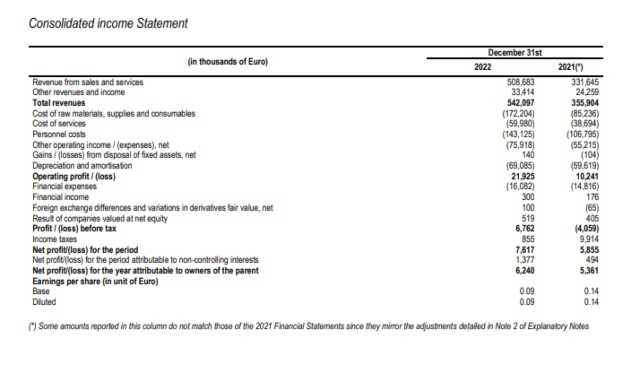

Sintesi dei risultati al 31 dicembre 2022

- Fatturato consolidato pari a euro 542,1 milioni (+52,3%)

- Ebitda Adjusted pari a euro 92,1 milioni (+26,6% sul 2021).

- Ebit Adjusted pari a euro 23,0 milioni (+75,1% sul 2021)

- Utile netto pari a euro 7,6 milioni.

- Utile Netto Adjusted pari a euro 8,3 milioni (prima degli utili di terzi)

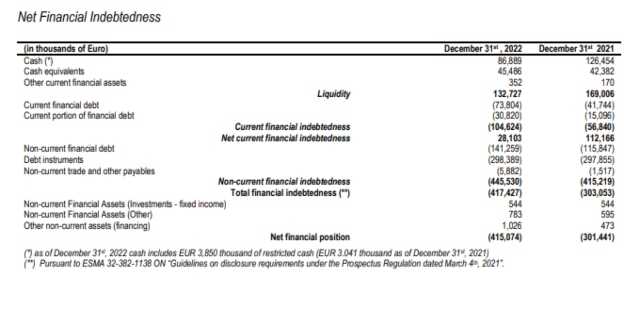

- Indebitamento Finanziario Netto pari a euro 415,1 milioni (inclusi Euro 69,4 mln da effetti IFRS16 su lease operativi)

- Perfezionate 16 nuove acquisizioni in Italia e all’estero (inclusa la business combination con Liomatic, GeSA e Vendomat).

Fatturato consolidato pro-forma considerando il perimetro attuale di IVS Group, incluse la Business Combination e le altre attività acquisite dall’inizio del 2022, pari a circa euro 680 milioni con un Ebitda Adjusted pro-forma di oltre euro 105 milioni.

Andamento della gestione

Il fatturato consolidato del 2022 ammonta a euro 542,1 milioni, in aumento del 52,3% rispetto a euro 355,9 milioni del 2021.

A seguito della business combination con i gruppi di Liomatic, GeSA e Vendomat (di seguito la “Business Combination”), i cui effetti sono iniziati il 1° luglio 2022 e che incidono a partire dal secondo semestre 2022, le attività del gruppo sono state riorganizzate in sette settori operativi, che al 31 dicembre 2022 hanno generato i ricavi sotto indicati (pro-rata temporis e al lordo delle elisioni intra settore).

- attività di gestione vending (che include i settori operativi vending di Italia, Francia, Spagna e Altri paesi minori): vendite pari a euro 417,4 milioni, +33,1% rispetto a euro 313,5 milioni al 31 dicembre 2021, a loro volta suddivise per mercati geografici: (i) Italia (euro 344,8 milioni), (ii) Francia (euro 38,6 milioni), (iii) Spagna (euro 30,2 milioni) e (iv) altri mercati Europa (euro 3,8 milioni). Nell’Italia confluiscono la maggior parte delle attività vending di Liomatic e tutte quelle di GeSA; la Francia mantiene sostanzialmente il precedente perimetro di IVS Group; nella Spagna entrano anche le attività locali di Liomatic; negli altri mercati europei, oltre alle preesistenti attività svizzere e polacche di IVS, entrano le attività in Germania, Portogallo e San Marino di Liomatic.

- attività di rivendita (euro 66,5 milioni pro-rata temporis e dunque con riferimento al solo secondo semestre del 2022). Si tratta di un settore non presente nel perimetro di IVS Group ante Business Combination, pertanto il confronto 2022-2021 non è significativo. Attraverso le attività acquisite, il gruppo è diventato leader in Italia anche in questo importante segmento di mercato.

- attività nel settore horeca (euro 10,4 milioni). Anche in questo caso si tratta di un settore sostanzialmente nuovo per IVS Group, rappresentato prevalentemente da attività controllate da Liomatic (in Spagna) e da attività avviate nel secondo semestre del 2022 da IVS.

- attività della divisione Coin (euro 29,1 milioni; +21,3%), senza nuovi apporti dalla Business Combination ma con all’attivo l’acquisizione del Gruppo N-And (specializzata nella produzione e vendita di schermi touch principalmente destinati al settore del vending e alla ottimizzazione d user interface digitali), vede un aumento delle vendite in tutte le principali aree e la continua crescita della app di pagamento CoffeecApp (oltre 1,2 milione di utenti registrati e 295.000 utenti attivi).

Nel vending, il numero totale di erogazioni del gruppo al 31 dicembre 2022 è stato pari a 827,2 milioni, da 652,5 milioni del 2021 (+26,8%). A titolo indicativo, in quanto lo spostamento di attività tra varie filiali del gruppo è già stata avviato, l’apporto nel semestre da Liomatic e GeSA è stato di circa 130,8 milioni di consumazioni, mentre la crescita di volumi attribuibile a IVS Group è pari al 6,3% circa.

Le 16 acquisizioni, inclusa la Business Combination con Liomatic, GeSA e Vendomat, hanno contribuito pro-rata alle vendite per del 2022 circa euro 148,7 milioni.

Il prezzo medio delle erogazioni (al netto dell’IVA) è stato pari a euro 50,46 centesimi, da euro 48,04 centesimi di IVS Group (ante Business Combination) nell’analogo periodo 2021 (+5,0%).

L’effettivo aumento dei prezzi in percentuale è in realtà stato superiore, ma il nuovo dato medio è mediato dai prezzi di Liomatic e GeSA, che, nel mercato italiano, risultano nel primo caso sostanzialmente allineati a quelli di IVS (seppur con una maggiore incidenza del costo del venduto) e nel secondo mediamente inferiori del 9,4%.

L’aumento del prezzo medio riflette sia le politiche di adeguamento in corso, sia il diverso mix di canali di vendita, che ha visto la graduale ripresa dei volumi nei segmenti di mercato public e travel, che presentano prezzi medi più alti rispetto al settore corporate. La politica di aumento dei prezzi di vendita continuerà a dispiegarsi a lungo sull’intera base di clientela, mentre i costi del venduto, di energia e carburanti, sono saliti più rapidamente e in misura rilevante nel 2022. Si prevede che il continuo processo di aumento dei prezzi di vendita genererà un effetto complessivo positivo più elevato di quello dell’inflazione sui costi. Il tasso complessivo annuale di acquisizione di nuovi clienti si mantiene superiore al churn rate.

L’Ebitda reported consolidato è pari a euro 91,0 milioni, +30,3% rispetto a euro 69,9 milioni a dicembre 2021. L’Ebitda Adjusted consolidato è invece in crescita del 26,6%, pari a euro 92,1 milioni, da euro 72,7 milioni.

Con l’ingresso nel consolidato delle attività di rivendita, di horeca e considerata l’attuale minore redditività nel vending delle aziende neoacquisite rispetto alla media storica di IVS, l’incidenza totale dell’Ebitda Adjusted sul fatturato risulta pari al 17,0% circa (18,9% se calcolata sui ricavi al netto delle fees di posizionamento). In particolare, l’aumentata incidenza del costo del venduto dipende dal peso sulle vendite delle attività di rivendita, il cui Ebitda margin è attualmente nell’ordine del 5,3%.

Nel solo core- business vending la marginalità (al netto delle fees per i servizi infragruppo e con riferimento ai ricavi al netto delle fees di posizionamento) risulta pari al 21,6% in Italia, al 14,8% in Francia, all’15,3% in Spagna e al 13,7% negli altri paesi. Sulla crescita dell’Ebitda ha inciso la forte crescita dei costi per carburante ed energia che, per la sola IVS, al netto della contribuzione delle neo partecipate, registra un incremento a parità di volumi per complessivi euro 4,1 milioni rispetto al 2021; inoltre, all’interno del costo del personale, il costo degli interventi tecnici aumenta un poco di più dell’aumento dei volumi, per i maggiori costi finalizzati alle uscite del personale tecnico dedito all’aumento dei prezzi di vendita sui distributori automatici.

L’Ebit Adjusted consolidato sale a euro 23,0 milioni al 31 dicembre 2022 (+75,1% da euro 13,1 milioni a dicembre 2021), per l’aumento dell’Ebitda, nonostante la crescita anche degli ammortamenti (euro 69,1 milioni da 59,6 milioni), che riflettono soprattutto l’allocazione a specifiche attività ammortizzabili di parte del prezzo pagato e dell’avviamento emerso dalla Business Combination, mentre si confermano gli effetti della maggiore selettività sugli investimenti industriali iniziata nel 2020.

L’utile netto consolidato 2022 è pari a euro 7,6 milioni (prima di euro 1,4 milioni di risultati attribuibili alle minoranze), rispetto a euro 5,9 milioni del 2021.

In particolare, il risultato prima delle imposte (che nel 2021 contribuivano al risultato netto in modo positivo per circa euro 9,9 milioni, contro i +0,9 milioni del 2022) è positivo per euro 6,8 milioni contro la perdita del 2021 di Euro 4,1 milioni, e dunque con un miglioramento di circa euro 10,9 milioni. Il Risultato Netto Adjusted (sempre prima degli utili di terzi) al netto delle voci considerate non ricorrenti, è pari a euro 8,3 milioni (euro 8,3 milioni nel 2021, con i suddetti proventi di natura fiscale per Euro 9,9 milioni).

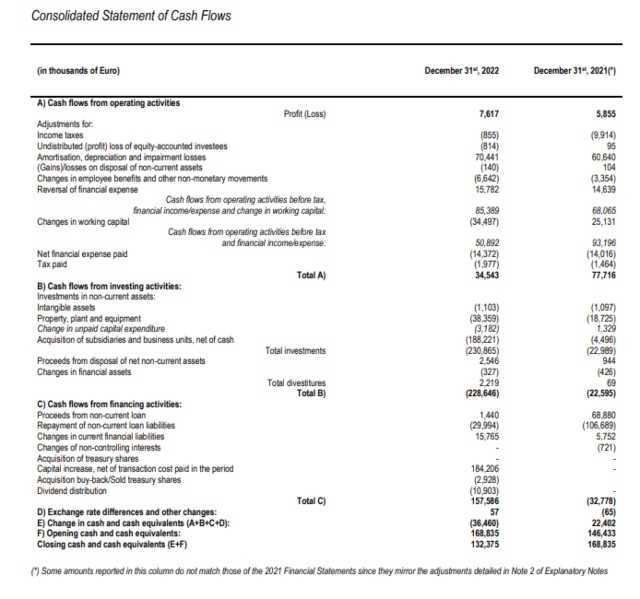

La Posizione finanziaria netta (“PFN”) è negativa per euro 415,1 milioni (inclusi euro 69,4 milioni, da contratti di affitto e leasing finanziario in base alle previsioni del principio IFRS 16), da confrontare con euro 322,2 milioni al 30 giugno 2022, cioè appena prima del perfezionamento della Business Combination e degli effetti dell’aumento di capitale completato a giugno 2022.

Nel corso del 2022 sono stati effettuati altri pagamenti per acquisizioni, inclusa la Business Combination, per euro 37,1 milioni (al netto della cassa acquisita e dei proventi derivanti dall’aumento di capitale), oltre all’assunzione di debiti finanziari netti delle società acquisite alla data del closing per circa Euro 62,9 milioni (inclusi euro 17,6 milioni IFRS16); sono inoltre stati effettuati pagamenti per investimenti tecnici netti pari a circa complessivi euro 40,1 milioni e circa Euro 10 milioni per dividendi. Aumentano al 31 dicembre 2022 i crediti IVA a euro 13,9 milioni (euro 5,2 milioni a fine 2021), non inclusi nel calcolo della PFN.

Altri fatti di rilievo ed operazioni poste in essere dopo il 31 dicembre 2022 e previsioni per il 2023

L’attuale contesto di alti livelli di inflazione influisce sulle attività di IVS Group, ma con minore intensità rispetto agli impatti passati della pandemia. I volumi restano complessivamente su una graduale tendenza di ripresa, sebbene lenta ed ancora influenzata dall’incertezza legata alle effettive presenze e ore lavorate nei luoghi dove sono installati i distributori automatici.

Le difficoltà registrate durante il 2022 da alcuni settori industriali “energivori” e la conseguente minore presenza di lavoratori in tali industrie sono gradualmente rientrate verso fine anno e i volumi delle erogazioni nei primi due mesi del 2023 risultano in buona crescita rispetto all’inizio del 2022. Gli attuali andamenti nel vending fanno ipotizzare, per l’intero 2023, un numero complessivo di erogazioni del gruppo prossimo al miliardo.

Commenta Paolo Covre, presidente di IVS Group. “Il 2022 è stato un anno straordinario, sia per i complicati scenari politici ed economici, sia per le operazioni realizzate da IVS. Il gruppo è oggi – e lo sarà per un biennio – concentrato e fortemente impegnato nell’integrazione con Liomatic e GeSA, che sta già generando una prima parte dei benefici economici attesi dalla Business Combination. Siamo certi che questa importante operazione farà emergere anche nuove opportunità, non solo in Italia, tali da rafforzare il nostro posizionamento sul mercato, rendendo IVS Group un attore imprescindibile nelle strategie nel settore della distribuzione automatica di cibi e bevande”.

Il bilancio nel dettaglio

La scheda sintetica di IVS Group

IVS Group S.A. è il leader italiano e secondo operatore in Europa nella gestione di distributori automatici e semiautomatici per la somministrazione di bevande calde, fredde e snack (vending).

L’attività core del vending si svolge principalmente in Italia (85% circa del fatturato), in Francia, Germania, Polonia, Portogallo, Spagna e Svizzera, con circa 289.500 distributori automatici e semiautomatici; il gruppo ha una rete di 132 filiali e circa 3,950 di collaboratori. IVS Group serve più di 15.000 aziende ed enti, con oltre 825 milioni di erogazioni nel 2022.