MILANO – Il Consiglio di amministrazione di Ivs Group S.A. (Milano: IVS.MI) si è riunito il 14 novembre 2023, sotto la presidenza di Paolo Covre, per esaminare ed approvare il resoconto intermedio di gestione del gruppo IVS al 30 settembre 2023, di seguito sintetizzata.

Sintesi dei risultati al 30 settembre 2023

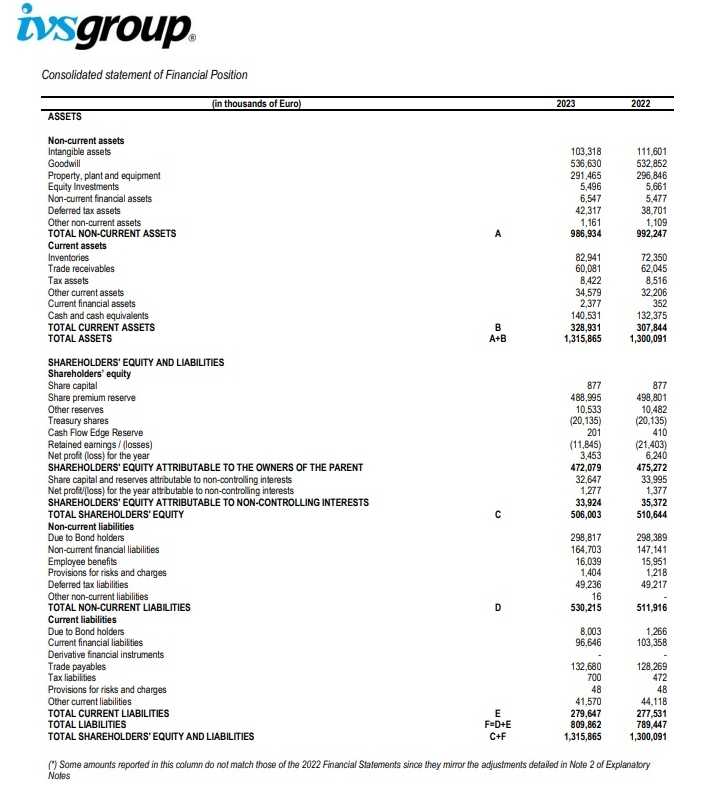

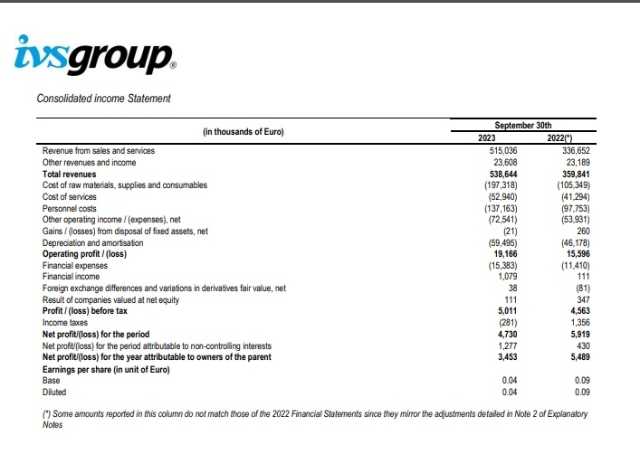

- Fatturato consolidato pari a euro 538,6 milioni, in aumento del 49,7% rispetto a settembre 2022.

- Ebitda pari a euro 78,6 milioni. Ebitda Adjusted euro 81,4 milioni, +30,2%

- Ebit pari a euro 19,1 milioni. Ebit Adjusted euro 21,9 milioni (+34,4%).

- Utile netto consolidato pari a euro 4,7 milioni. Utile netto adjusted consolidato pari euro 6,9 milioni.

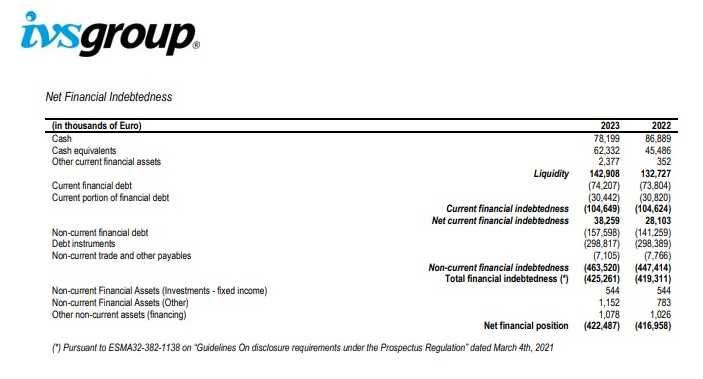

- Indebitamento finanziario netto pari a euro 422,5 milioni (inclusi euro 64 milioni da effetti IFRS16)

Andamento della gestione

Il fatturato consolidato al 30 settembre 2023 ammonta a euro 538,6 milioni, +49,7% rispetto ai Euro 359,8 milioni al 30 settembre 2022, che includeva per un trimestre le attività entrate nel gruppo con la business combination con Liomatic, GeSA e Vendomat.

In base alla nuova suddivisione delle attività del gruppo, i settori operativi hanno riportato il seguente andamenti dei ricavi (prima delle elisioni intercompany intra-settore).

- attività di gestione vending (che include i settori operativi vending di Italia, Francia, Spagna e Altri paesi minori): euro 364,7 milioni, +33,2% rispetto a euro 273,8 milioni al 30 settembre 2022.

- attività di rivendita: euro 99,5 milioni. Si tratta di un settore non presente nel perimetro ante business combination, pertanto il confronto con il terzo trimestre 2022, che presentava un fatturato di euro 29,3 milioni, non è molto Attraverso le attività acquisite, il gruppo è diventato leader in Italia anche in questo importante segmento di mercato.

- attività nel settore horeca: euro 16,3 milioni. Anche in questo caso si tratta di un settore sostanzialmente nuovo per Ivs Group (fatturato a settembre 2022 pari Euro 5,1 milioni), rappresentato prevalentemente da attività controllate da Liomatic (in Spagna) e da attività avviate da Ivs nel secondo semestre 2022.

- attività della divisione Coin: Euro 28,0 milioni (+45,6%) da Euro 19,2 milioni, senza apporti dalla business combination, ma con l’acquisizione del Gruppo N-And (specializzata nella produzione e vendita di schermi touch, principalmente destinati al settore del vending e alla ottimizzazione di user interfaces digitali), vede un aumento delle vendite in tutte le principali aree e la continua crescita della app di pagamento CoffeecApp (oltre 1,5 milioni di utenti registrati e circa 000 utenti attivi).

Nel vending, il numero totale di erogazioni del gruppo al 30 settembre 2023 è stato pari a 740,3 milioni, +28,7% rispetto a 575,2 milioni al 30 settembre 2022.

Il prezzo medio delle erogazioni del periodo (al netto dell’IVA) è stato pari a euro 52,30 centesimi, da euro 50,50 centesimi nell’analogo periodo 2022 (+3,6%).

L’effettivo aumento dei prezzi in percentuale è in realtà stato superiore, ma il dato è mediato dai prezzi di Liomatic e GeSA che, nel mercato italiano, risultano nel primo caso sostanzialmente allineati a quelli di Ivs (seppur con una maggiore incidenza del costo del venduto) e nel secondo mediamente inferiori del 10%.

La politica di aumento dei prezzi di vendita continuerà a dispiegarsi a lungo sull’intera base di clientela.

L’Ebitda, pari a euro 78,6 milioni, da circa euro 61,8 milioni di settembre 2022, è in aumento del 27,3%.

L’Ebitda Adjusted consolidato è pari a euro 81,4 milioni, in aumento del 30,2% rispetto a Euro 62,5 milioni di settembre 2022.

Sull’Ebitda del 3° trimestre 2023 hanno influito negativamente specifici costi emersi in alcune nuove aree geografiche (Germania), insieme ad un andamento debole dei volumi dei consumi nel mese di settembre.

L’Ebit Adjusted consolidato sale a euro 21,9 milioni al 30 settembre 2023 (+34,3% da Euro 16,3 milioni a settembre 2022),

L’utile netto consolidato a settembre 2023 è pari a euro 4,7 milioni.

L’utile Netto Adjusted al netto delle voci considerate non ricorrenti, è pari a euro 6,9 milioni (prima di euro 1,3 milioni attribuibili alle minoranze).

Gli utili delle diverse aree di business, caratterizzate da differenti livelli di redditività, in particolare il vending e l’attività di rivendita, iniziano a riflettere i benefici attesi dalla business combination.

Gli ammortamenti riflettono l’allocazione a specifiche attività ammortizzabili di parte del prezzo pagato e dell’avviamento emerso dalla business combination (circa Euro 5,3 milioni di ammortamenti nei nove mesi del 2023.

Complessivamente, gli ammortamenti di asset intangibili legati alle acquisizioni del gruppo (es. ammortamento lista clienti, marchi) sono pari a euro 9,9 milioni.

Ove fossero raffrontati in termini omogenei e a parità di perimetro, a settembre 2023 rispetto a settembre 2022 (con la business combination da inizio 2022), gli incrementi di tutti parametri di redditività (Ebitda, Ebit, utile ante imposte e utile netto) sarebbero rilevanti, nell’ordine – rispettivamente – dell’8%, del 31%, del 148% e del 1000%.

La Posizione finanziaria netta è negativa per euro 422,5 milioni (inclusi circa Euro 64,0 milioni derivanti da contratti di affitto e leasing in base alle previsioni del principio IFRS 16), rispetto a Euro 417,0 milioni (restated) a fine 2022.

Sono inclusi nella PFN euro 10,4 milioni per dividendi (pagati a luglio), gli interessi (circa Euro 8 milioni) maturati sulle obbligazioni con scadenza ottobre 2026, mentre è escluso il cospicuo credito IVA (Euro 13,4 milioni a fine settembre 2023).

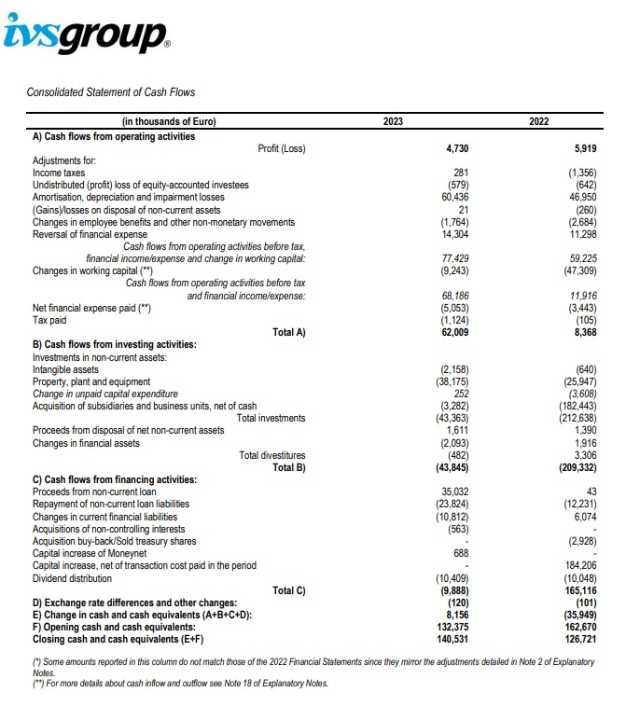

Nel corso dei primi 9 mesi del 2023 il gruppo Ivs ha generato un flusso di cassa operativo pari a euro 62.0 milioni, in forte aumento rispetto euro 8,4 milioni al 30 settembre 2022.

All’interno del cash-flow operativo del 3° trimestre 2023 si è registrato un aumento significativo della liquidità assorbita dall’andamento del capitale circolante (circa 20,5 milioni), mentre nel 3° trimestre 2022 il regolamento di pagamenti immediatamente seguenti la Business Combination rende poco significativo il dato del periodo.

Nei primi 9 mesi del 2023 sono stati effettuati pagamenti per investimenti fissi netti pari a Euro 38.4 milioni (euro 28,8 milioni al 30 settembre 2022) e euro 3,3 milioni per acquisizioni (non paragonabile il dato al 30 settembre 2022, che includevi prezzi pagati nella business combination).

Altri fatti di rilievo ed operazioni poste in essere dopo il 30 settembre 2023 e previsioni per l’esercizio

Il 2023 rappresenterà il primo intero anno di Ivs Group nell’assetto e perimetro di business determinati dalla business combination iniziata a luglio 2022. L’integrazione, finalizzata a rafforzare la leadership nei mercati e nelle attività di riferimento del gruppo, basata su eccellenza gestionale e su sinergie di costi e ricavi, sta procedendo secondo i piani, che si proponevano il raggiungimento dei benefici dell’integrazione in un periodo di circa due anni dall’operazione.

Lo scenario attuale, con la nota alta inflazione e il conseguente impatto sui consumi, evidenziatosi in particolare a partire dal 3° trimestre 2023, ha un poco rallentato la piena ripresa dei volumi di vendita rispetto alle previsioni.

Tale rallentamento potrà essere compensato da nuovi importanti contratti, già acquisiti, con grandi gruppi internazionali del settore automotive e in luoghi con alta visibilità e frequenza di passeggeri nel settore dei trasporti, che consentiranno anche una ulteriore crescita dei sistemi di pagamenti digitali e di contatto diretto presso i consumatori finali.

Allo stesso tempo, sarà intensificato l’impegno per una ancor più efficiente allocazione delle risorse e per la ricerca di risparmi individuabili all’interno delle più ampie dimensioni del gruppo.

Nel core business del vending si conferma la possibilità di raggiungere a fine 2023 l’importante soglia di un miliardo di erogazioni, con un aumento dei margini in tutte le aree di business.

I risultati nel dettaglio