GRANDUCATO DEL LUSSEMBURGO – Il Consiglio di amministrazione di Ivs Group S.A. (Milano: IVS.MI) si è riunito il 7 settembre 2023, sotto la presidenza di Paolo Covre, per esaminare ed approvare la relazione semestrale del gruppo Ivs al 30 giugno 2023, di seguito sintetizzata nei seguenti risultati.

Sintesi dei risultati al 30 giugno 2023

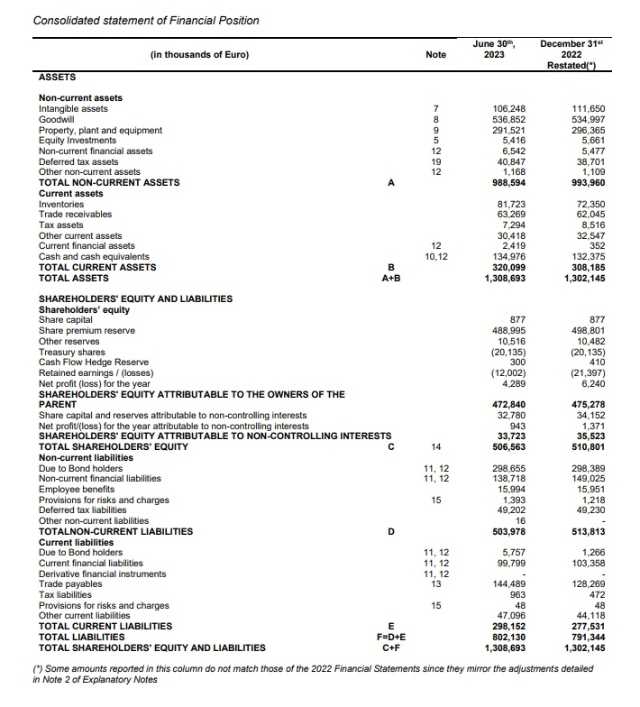

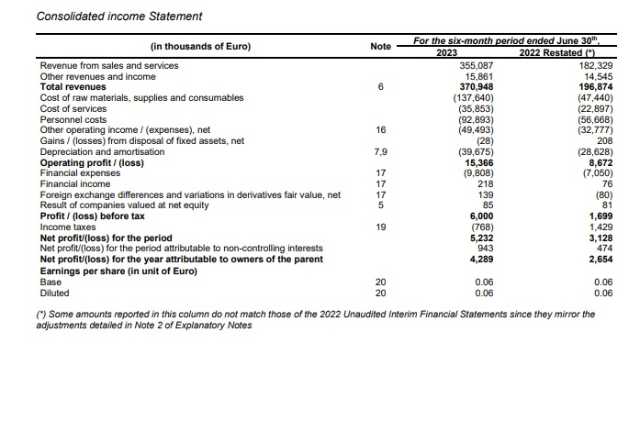

- Fatturato consolidato pari a euro 370,9 milioni, in aumento del 88,4% rispetto a giugno 2022.

- Ebitda pari a euro 55,0 milioni. Ebitda Adjusted euro 57,4 milioni, +54,9%

- Ebit pari a euro 15,4 milioni (+77,2%). Ebit Adjusted euro 17,7 milioni (+110,6%).

- Utile netto consolidato pari a euro 5,2 milioni. Utile netto adjusted consolidato pari a euro 7,1 milioni (+128,4%).

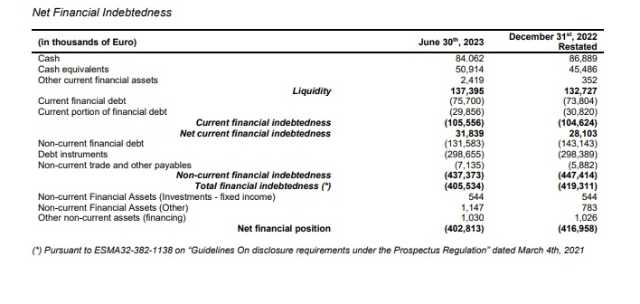

- Indebitamento finanziario netto pari a euro 402,8 milioni (inclusi euro 64,0 milioni da effetti IFRS16 sui leasing e euro 10 milioni di dividendo) da euro 417 milioni (restated) a fine 2022.

Andamento della gestione

Il fatturato consolidato del 1° semestre 2023 ammonta a euro 370,9 milioni, +88,4% rispetto ai euro 196,9 milioni del 1° semestre 2022, che non includeva ancora le attività entrate nel gruppo nel secondo semestre 2022, tra cui quelle derivanti dalla business combination con GeSA, Liomatic e Vendomat.

In base alla nuova suddivisione delle attività del gruppo, i settori operativi hanno riportato il seguente andamenti dei ricavi (prima delle elisioni intercompany intra-settore).

- attività di gestione vending (che include i settori operativi vending di Italia, Francia, Spagna e Altri paesi minori): euro 281,6 milioni, +52,0% rispetto a euro 185,2 milioni al 30 giugno 2022, a loro volta suddivise per mercati geografici: (i) Italia (Euro 235,8 milioni, +55,1%), Francia (euro 24,3 milioni, +23,0%), (iii) Spagna (Euro 18,8 milioni, +29,1%) e (iv) altri mercati Europa (euro 5,9 milioni, +339,0%). Nell’Italia confluiscono la maggior parte delle attività vending di Liomatic e tutte quelle di GeSA; la Francia mantiene sostanzialmente il perimetro precedente alla business combination; nella Spagna entrano anche le attività locali di Liomatic; negli altri mercati europei, oltre alle preesistenti attività svizzere e polacche di IVS, entrano le attività in Germania, Portogallo e San Marino di Liomatic.

- attività di rivendita: euro 72,1 milioni. Si tratta di un settore non presente nel perimetro ante business combination, pertanto il confronto con il primo semestre 2022 non è significativo. Attraverso le attività acquisite, il gruppo è diventato leader in Italia anche in questo importante segmento di mercato.

- attività nel settore horeca: euro 11,6 milioni. Anche in questo caso si tratta di un settore sostanzialmente nuovo per Ivs Group, rappresentato prevalentemente da attività controllate da Liomatic (in Spagna) e da attività avviate da IVS nel secondo semestre 2022.

- attività della divisione Coin: euro 18,2 milioni (+44,9%), senza apporti dalla business combination, ma con l’acquisizione del Gruppo N- And (specializzata nella produzione e vendita di schermi touch, principalmente destinati al settore del vending e alla ottimizzazione di user interface digitali), vede un aumento delle vendite in tutte le principali aree e la continua crescita della app di pagamento CoffeecApp (oltre 1,38 milioni di utenti registrati e circa 000 utenti attivi).

Nel vending, il numero totale di erogazioni del gruppo al 30 giugno 2023 è stato pari a 515,5 milioni, +49,5% rispetto a 344,7 milioni per la sola IVS Group ante business combination.

Il prezzo medio delle erogazioni del primo semestre 2023 (al netto dell’IVA) è stato pari a euro 51,40 centesimi, da euro 50,10 centesimi nell’analogo periodo 2022 (+2,6%). L’effettivo aumento dei prezzi in percentuale è in realtà stato superiore, ma il nuovo dato è mediato dai prezzi di Liomatic e GeSA che, nel mercato italiano, risultano nel primo caso sostanzialmente allineati a quelli di IVS (seppur con una maggiore incidenza del costo del venduto) e nel secondo mediamente inferiori del 10%.

La politica di aumento dei prezzi di vendita continuerà a dispiegarsi a lungo sull’intera base di clientela.

In termini di confronto omogeneo, considerando come se la business combination fosse stata già perfezionata a inizio del 2022, si evidenzierebbero un aumento del fatturato del 10,8%, dell’Ebitda Adjusted del 14,8%; ciò mette in luce i primi effetti positivi derivanti dalla integrazione.

L’Ebitda, pari a euro 55,0 milioni, da circa euro 37,3 milioni di giugno 2022, è in aumento del 47,6%. L’Ebitda Adjusted consolidato è pari a euro 57,4 milioni, in aumento del 54,9% rispetto a euro 37,0 milioni di giugno 2022. I margini delle diverse aree di business, caratterizzati da differenti livelli di redditività, in particolare differenza tra il vending e l’attività di rivendita, iniziano a riflettere i benefici attesi dalla business combination.

L’Ebit Adjusted consolidato sale a euro 17,7 milioni al 30 giugno 2023 (+110,6% da euro 8,4 milioni a giugno 2022), per l’aumento dell’Ebitda e nonostante la crescita anche degli ammortamenti, che riflettono soprattutto l’allocazione a specifiche attività ammortizzabili di parte del prezzo pagato e dell’avviamento emerso dalla business combination (circa Euro 3,5 milioni di maggiori ammortamenti nel semestre).

L’Utile ante imposte a giugno 2023 è pari a euro 6,0 milioni, in forte crescita rispetto a euro 1,7 milioni del 2022.

L’utile netto consolidato a giugno 2023 è pari a euro 5,2 milioni (prima di euro 0,9 milioni di utili attribuibili alle minoranze), da euro 3,1 milioni del giugno 2022 (che includevano circa euro 1,4 milioni di proventi fiscali). L’utile netto adjusted al netto delle voci considerate non ricorrenti, è pari a euro 7,1 milioni (prima di euro 1,0 milioni di utili attribuibili alle minoranze), da euro 3,1 milioni del giugno 2022.

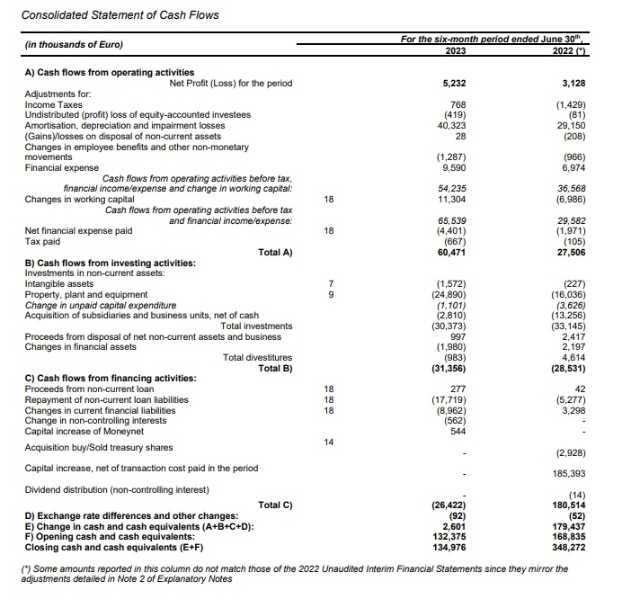

La posizione finanziaria netta è negativa per euro 402,8 milioni (inclusi circa euro 64,0 milioni derivanti da contratti di affitto e leasing in base alle previsioni del principio IFRS 16), in miglioramento di circa 14,1 milioni rispetto a euro 417,0 milioni (restated) a fine 2022 (di cui euro 69,4 milioni per IFRS16). Sono inclusi nella PFN euro 10 milioni di dividendo (deliberato a giugno e pagato a luglio) e gli interessi (circa euro 6,3 milioni) maturati sulle obbligazioni con scadenza ottobre 2026, mentre è escluso il credito IVA (euro 11,6 milioni a fine giugno 2023).

Nel corso del 1° semestre 2023 il gruppo Ivs ha generato un flusso di cassa operativo pari a euro 60,5 milioni (euro 27,5 milioni nel 1° semestre 2022); i pagamenti per investimenti fissi netti sono stati pari a euro 26,6 milioni (euro 17,5 milioni nel 1° semestre 2022) e euro 2,8 milioni per acquisizioni (euro 13,3 milioni nel 1° semestre 2022).

Altri fatti di rilievo ed operazioni poste in essere dopo il 30 giugno 2023 e previsioni per l’esercizio

Il 2023 rappresenterà il primo intero anno di Ivs Group nell’assetto e perimetro di business determinati dalla business combination iniziata a luglio 2022. L’integrazione, finalizzata all’ottenimento di sinergie di costo e di ricavo, sta procedendo secondo i piani, che si proponevano il pieno raggiungimento dei benefici dell’integrazione in un periodo di circa 2 anni dall’operazione.

Lo scenario attuale, con i noti alti livelli di inflazione e il conseguente impatto sui consumi, ha un poco rallentato la piena ripresa dei volumi di vendita ai livelli ante Covid, rispetto alle previsioni di inizio 2022, ma rende ancor più preziose le ampie possibilità di miglioramenti all’interno del gruppo, grazie alle sue più grandi dimensioni.

Nel core business del vending si ritiene possibile raggiungere a fine 2023 l’importante soglia simbolica di un miliardo di erogazioni, con un aumento dei margini in tutte le aree di business.

I risultati nello specifico