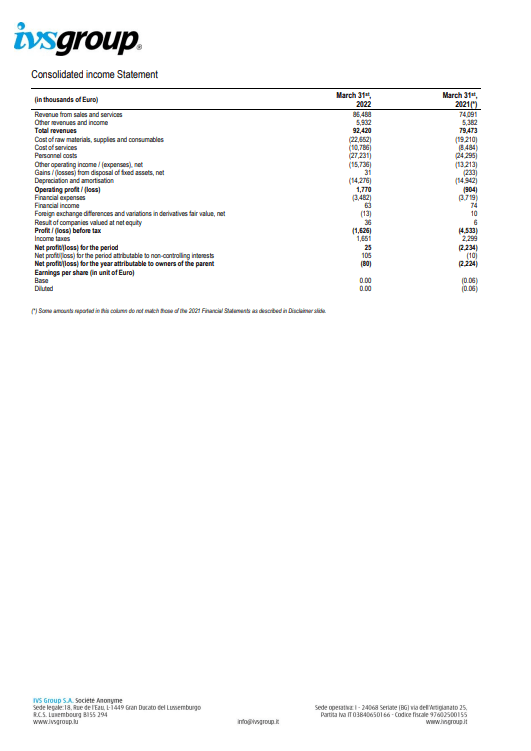

MILANO – Il Consiglio di amministrazione di Ivs Group S.A. (Milano: IVS.MI) si è riunito il 13 maggio 2022, sotto la presidenza di Paolo Covre, per esaminare ed approvare il resoconto intermedio di gestione del gruppo Ivs al 31 marzo 2022, di seguito sintetizzato. Fatturato consolidato pari a euro 92,4 milioni, in aumento del 16,3% rispetto a marzo 2021. Ebitda pari a euro 16,0 milioni. Ebitda Adjusted 1 euro 17,0 milioni, +25,8% sul 2021, con un’incidenza sul fatturato pari al 18,4% (20,9% al netto delle positioning fees).

Utile netto consolidato pari a euro 0,02 milioni.

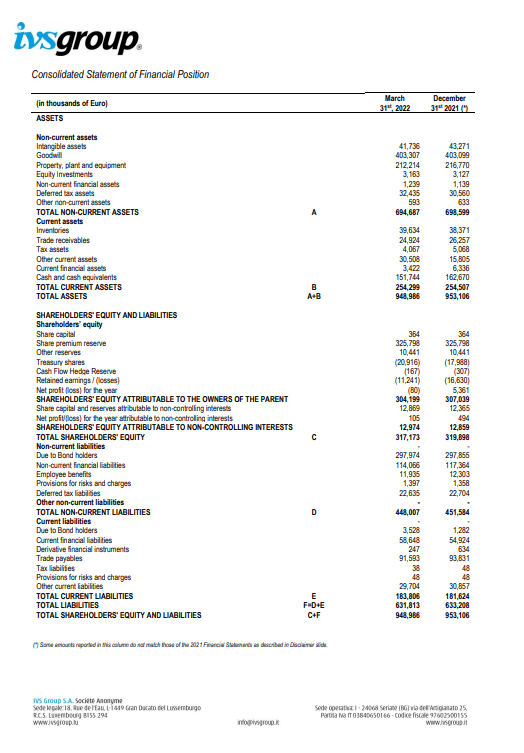

Ivs Group: sintesi dei risultati al 31 marzo 2022

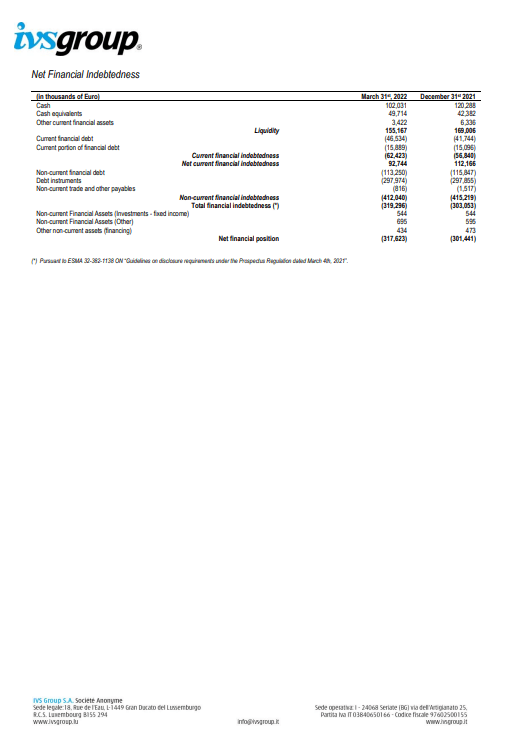

Utile netto adjusted consolidato pari a euro 0,8 milioni. Indebitamento finanziario netto pari a euro 317,6 milioni, inclusivo di Euro 10 milioni di pagamenti anticipati connessi alla Business Combination con Liomatic e GeSA non ancora consolidate. Due acquisizioni realizzate in Italia, per un valore di circa euro 0,4 milioni.

Il fatturato consolidato del 1° trimestre 2022 ammonta a euro 92,4 milioni (di cui euro 81,7 milioni derivanti dall’attività caratteristica del vending), con un aumento del 16,3% rispetto ai euro 79,5 milioni del 2021 (di cui euro 70,1 milioni nel vending).

I ricavi aumentano del 14,1% in Italia, del 49,2% in Francia, del 6,6% in Svizzera e del 23,0% nella CGU Coin Service. Calano invece del 3,0% in Spagna, La Francia registra un aumento superiore agli altri mercati grazie al positivo contributo del contratto Metro Parigi, che peraltro è ancora lontana dai livelli attesi di normale traffico passeggeri.

Andamento della gestione di Ivs Group

La divisione Coin Service include i business degli strumenti e servizi di pagamento, che generano gran parte dei ricavi e dei margini nell’ultimo trimestre e che nella prima fase dell’anno contribuiscono negativamente alla redditività del gruppo, mentre la gestione moneta metallica è più vicina agli eccellenti livelli di redditività ante Covid.

Il fatturato vending è aumentato progressivamente nel corso del 1°trimestre 2022, accelerando sensibilmente da marzo 2022, che da solo ha rappresentato quasi il 40% del fatturato di tutto il periodo.

Gennaio e febbraio sono tuttavia stati ancora pesantemente influenzati dall’ondata della variante Omicron del Covid, con le conseguenti alte assenze nei luoghi pubblici e di lavoro. I primi due mesi 2022, seppure superiori ai corrispondenti mesi del 2021 (rispettivamente: +2,8% e +7,6% sui volumi; +10,4% e +15,1% sul fatturato), hanno infatti registrato una performance del 15% circa inferiore rispetto alle previsioni.

Gli aumenti

Con l’attenuarsi degli effetti della pandemia, da marzo 2022 gli aumenti sono stati decisamente più alti (+14,4% sui volumi, +23% sul fatturato rispetto a marzo 2021). Il contributo al fatturato pro-rata temporis delle acquisizioni realizzate nel periodo è sostanzialmente nullo.

Il numero totale di erogazioni nel 1° trimestre 2022 è stato pari a 166,5 milioni, da 153,2 milioni del 1° trimestre 2021 (+8,7%); oltre il 39% dei volumi dell’intero trimestre è stato realizzato a marzo. Anche nella prima parte del 2022 IVS mostra un tasso di acquisizione complessivo di nuovi clienti superiore al churn rate.

Il prezzo medio delle erogazioni del trimestre è salito a euro 49,09 centesimi, da euro 45,73 centesimi dell’analogo periodo 2021 (+7,3%). Ciò deriva sia della politica di effettivi aumenti, sia dalla graduale ripresa dei volumi nei segmenti di mercato public e travel, che presentano prezzi medi più alti rispetto al settore corporate.

La ripresa in tali mercati, che hanno ancora ampi margini di recupero rispetto ai volumi ante Covid, insieme alla politica di aumento prezzi di listino (che richiede tempi per essere applicata su tutta la base di contratti e per interventi tecnici), supportano un trend pluriennale di crescita dei prezzi di vendita, facilitato anche dall’attuale contesto di inflazione, che rende le controparti preparate ad accettare gli aumenti, che rappresentano peraltro un ammontare modesto, in valore assoluto rispetto ai forti aumenti che si registrano sui canali alternativi (+20-50 centesimi per il caffè al bar).

In aumento del 14,3% l’Ebitda reported pari a Euro 16,0 milioni, da circa Euro 14,0 milioni di marzo 2021. L’Ebitda adjusted consolidato è pari a Euro 17,0 milioni, con un’incidenza sul fatturato del 18,4% (20,9% se calcolato al netto delle positioning fees), in aumento del 25,8% rispetto a Euro 13,6 milioni di marzo 2021.

Coerentemente all’andamento del fatturato e dei volumi nel corso dei primi mesi, anche una parte più che proporzionale dell’Ebitda dell’intero 1°trimestre 2022 è stata generata a marzo.

A partire dallo scoppio della pandemia, il gruppo ha iniziato e sta continuando a rinegoziare le positioning fees, con risparmi sui contratti che sino ad oggi sono risultati superiori alle stime.

L’utile netto

L’utile netto consolidato a marzo 2022 è pari a euro 0,02 milioni (con Euro 0,1 milioni di utili attribuibili alle minoranze), da euro -2,2 milioni del 2021. L’utile netto adjusted al netto delle voci considerate non ricorrenti, è pari a euro 0,8 milioni, rispetto a euro -2,5 milioni di marzo 2021. Sul risultato netto incidono in costi non ricorrenti (e il relativo effetto fiscale) per un totale di circa 0,7 milioni.

La posizione finanziaria netta è negativa per euro 317,6 milioni (inclusi circa euro 46,4 milioni derivanti da contratti di affitto e leasing in base alle previsioni del principio IFRS 16), rispetto a euro 301,4 milioni a fine 2021 (euro 337,7 a marzo 2021). Nel corso del primo trimestre sono stati fatti pagamenti pari a euro 10 milioni per anticipi sul prezzo concordato con i venditori di Liomatic, che ancora non rientra nel perimetro del gruppo.

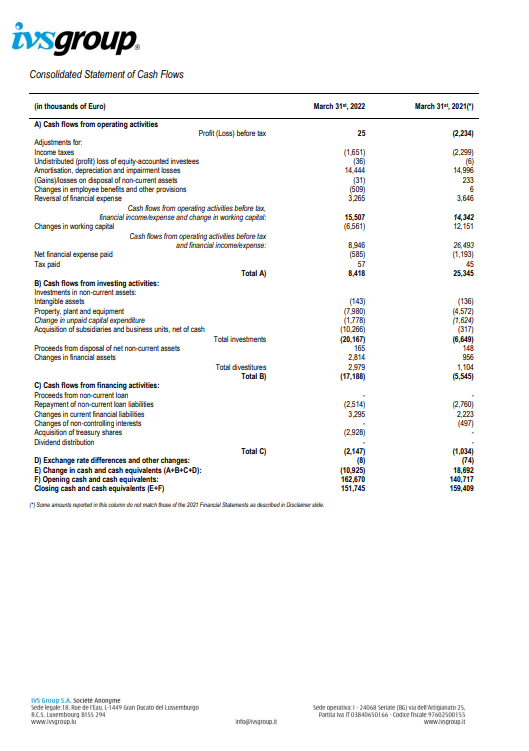

Nel corso del 1° trimestre 2022 il gruppo IVS ha generato un flusso di cassa operativo pari a euro 15,5 milioni. A fronte di questo, i pagamenti per investimenti netti sono stati pari a euro 9,7 milioni, e euro 10,3 milioni per M&A (inclusivi di Euro 10 milioni per anticipo prezzo Liomatic).

Il capitale circolante netto, anche in funzione della ricostituzione di scorte in una situazione di ripresa, ha assorbito circa euro 6,6 milioni. Tra il circolante, i crediti Iva, attualmente pari a euro 8,0 milioni (non inclusi nel calcolo della posizione finanziaria netta), sono aumentati di euro 2,8 milioni rispetto a fine 2021; nel periodo non sono stati ricevuti rimborsi o fatte cessioni pro-soluto di crediti Iva.

Sono inclusi nella PFN gli interessi (circa euro 2,3 milioni) maturati nel trimestre sulle obbligazioni con scadenza ottobre 2026.

Altri fatti di rilievo ed operazioni poste in essere dopo il 31 marzo 2022, effetti Covid-19 e previsioni per l’esercizio

Lo scenario attuale, con alti livelli di inflazione e incertezze per le tensioni internazionali, è certamente meno impattante per la attività di Ivs Group rispetto ai precedenti anni di Covid.

Le presenze in luoghi come università e scuole e di trasporto pubblico, come stazioni ferroviarie, metropolitane, aeroporti, stanno infatti riprendendo gradualmente la normalità, e con essa aumentano i consumi sui distributori automatici.

L’attività nel settore manifatturiero, che era tornata a fine 2021 ai livelli di consumazioni pre-Covid, è rallentata a gennaio e febbraio 2022 (sempre a causa della pandemia), ma si è già ben ripresa da marzo, con una tendenza di crescita che si conferma sostanzialmente anche in aprile, al netto dei diversi giorni lavorativi legati alle vacanze pasquali, con un impatto positivo anche dalla ripresa di significativi flussi turistici.

L’effetto combinato di più alti prezzi di vendita, della riapertura e ripresa di attività nei luoghi pubblici, moltiplicato per i volumi in aumento delle consumazioni, spinge e da buona visibilità alla generazione di fatturato e cash-flow.

La posizione di leadership

La rafforzata posizione di leadership che il gruppo raggiungerà insieme a Liomatic e GeSA, contribuirà ulteriormente alla crescita ed ottimizzazione dei risultati economici, portando a fattor comune le più efficienti condizioni commerciali e di gestione di ciascun partner della Business Combination.

Una quasi raddoppiata quota di mercato, oltre a rendere il gruppo Ivs un referente imprescindibile sul canale del vending, consentirà inoltre di trarre importanti benefici dagli investimenti realizzati nella digitalizzazione e nei rapporti diretti con i consumatori finali, che hanno già raggiunto numeri di grande rilevanza, non solo per il business di Ivs, ma anche per quello di altri potenziali partner strategici.

Il 9 maggio 2022 è iniziata l’offerta al mercato di nuove azioni di Ivs Group, per un valore di circa euro 186 milioni, legata al perfezionamento della Business combination con Liomatic e GeSA. Il reinvestimento in Ivs di oltre il 70% del prezzo concordato da parte dei venditori è un chiaro segno della fiducia degli azionisti di Liomatic e GeSA nelle prospettive dell’operazione.

L’azionista di controllo di Ivs Group, Ivs Partecipazioni S.p.A., ha informato di avere già sottoscritto la sua parte pro-quota dell’aumento di capitale (per un controvalore di circa Euro 116 milioni). Il completamento della procedura dell’aumento di capitale è indicativamente previsto per fine di maggio / inizio giugno 2022.

La scheda sintetica di Ivs Group

Ivs Group S.A. è il leader italiano e secondo operatore in Europa nella gestione di distributori automatici e semiautomatici per la somministrazione di bevande calde, fredde e snack (vending).

L’attività core del vending si svolge principalmente in Italia (81% del fatturato), in Francia, Spagna e Svizzera, con circa 230.000 distributori automatici e semiautomatici; il gruppo ha una rete di 87 filiali e circa 2.700 di collaboratori. Ivs Group serve più di 15.000 aziende ed enti, con oltre 650 milioni di erogazioni nel 2021.

Il primo trimestre di Ivs Group: i numeri alla mano