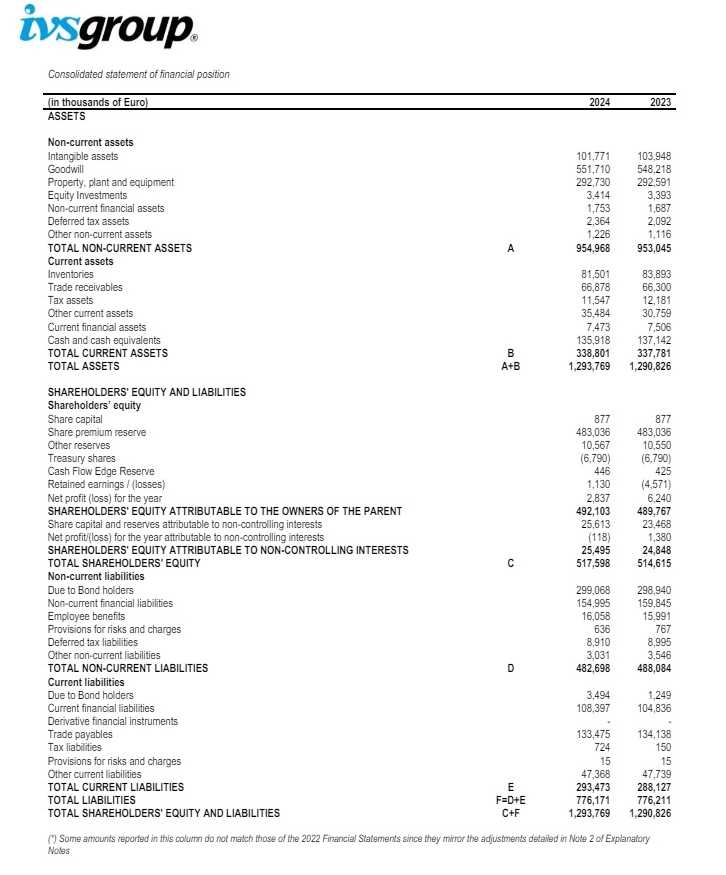

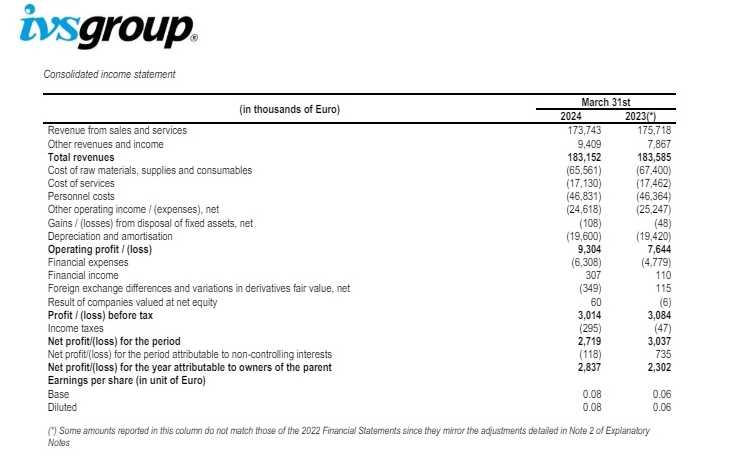

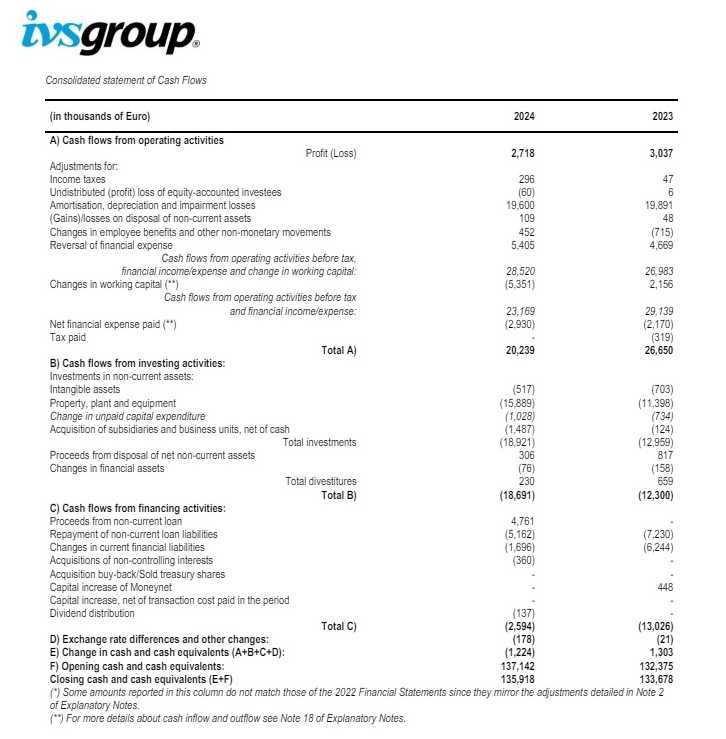

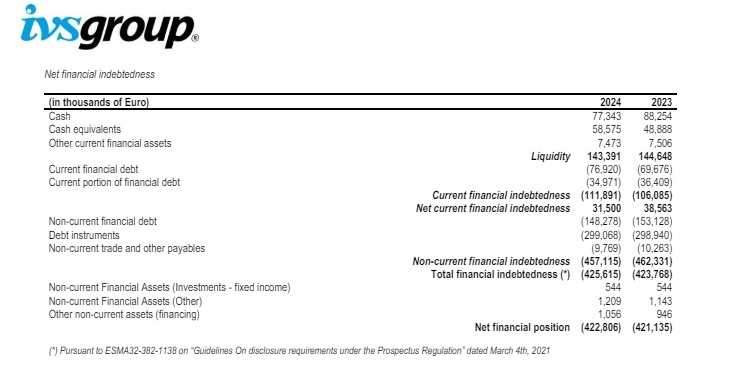

MILANO – Il consiglio di amministrazione di IVS Group S.A. (Milano: IVS.MI) si è riunito il 14 maggio 2024, sotto la presidenza di Paolo Covre, per esaminare ed approvare il resoconto intermedio di gestione del gruppo IVS al 31 marzo 2024, di seguito sintetizzato. In sintesi: il fatturato consolidato è pari a euro 183,2 milioni, quasi invariato rispetto a euro 183,6 milioni al 31 marzo 2023; Ebitda pari a euro 28,9 milioni, Ebitda Adjusted pari a euro 29,1 milioni, +3,6%; Ebit Adjusted pari a euro 9,5 milioni (+9,2%); Utile netto consolidato pari a euro 2,7 milioni; utile netto adjusted consolidato pari a euro 3,4 milioni; indebitamento finanziario netto pari a euro 422,8 milioni (inclusi euro 59,1 milioni da effetti IFRS16i) da euro 421,1 milioni a fine 2023. Realizzate nel primo trimestre 2024 tre acquisizioni, in Italia e Polonia, per un valore di 1,7 milioni di euro.

Andamento della gestione

Il fatturato consolidato del 1° trimestre 2024 ammonta a euro 183,1 milioni, -0,2% rispetto ai euro 183,6 milioni del 1° trimestre 2023. I settori operativi del gruppo hanno riportato il seguente andamenti dei ricavi (prima delle elisioni intra gruppo).

1) attività di gestione vending (che include i settori operativi vending di Italia, Francia, Spagna e Altri paesi minori): euro 144,1 milioni,

+2,7% rispetto a euro 140,5 milioni al 31 marzo 2023, a loro volta suddivise per mercati geografici: (i) Italia (euro 118,7 milioni, +0,6%),

(ii) Francia (euro 13,9 milioni, +13,1%), (iii) Spagna (euro 9,8 milioni, +8,4%) e (iv) altri mercati Europa (euro 3,8 milioni, +27,9%).

2) attività di rivendita: euro 27,5 milioni, -22,5% da Euro 35,5 milioni del primo trimestre 2023, che aveva registrato alcune rilevanti vendite straordinarie all’estero (Est Europa).

3) attività nel settore horeca: euro 6,0 milioni (+26,7% sul primo trimestre 2023).

4) attività della divisione Coin: euro 10,0 milioni (+19,4% sul primo trimestre 2023).

Le tre acquisizioni realizzate in Italia e Polonia, per un valore di Euro 1.7 milioni, hanno generato vendite nel primo trimestre 2024, dalla

data dell’acquisto, pari a euro 0,1 milioni.

Nel vending, il numero totale di erogazioni del gruppo al 31 marzo 2024 è stato pari a 254,1 milioni (-2,8% rispetto a 261,3 milioni a marzo 2023).

Il prezzo medio delle erogazioni (al netto dell’IVA) è stato pari a euro 53,05 centesimi, +4,0% rispetto a euro 51,03 centesimi dell’analogo periodo 2023. Sul prezzo medio esistono significative differenze tra le aziende del gruppo, diversi segmenti di mercato e aree geografiche.

L’Ebitda reported, pari a euro 28,9 milioni, da circa euro 27,1 milioni di marzo 2023, è in aumento del 7,0%. L’Ebitda Adjusted consolidato è pari a euro 29,1 milioni, in aumento del 3,6% rispetto a euro 28,1 milioni di marzo 2023.

L’ebit Adjusted consolidato sale a euro 9,5 milioni da euro 8,7 milioni al 31 marzo 2023 (+9,2%).

L’utile netto consolidato a marzo 2024 è pari a euro 2,7 milioni (prima di euro -0,1 milioni di risultato attribuibili alle minoranze), da euro 3,0 milioni del 2023.

L’utile netto adjusted al netto delle voci considerate non ricorrenti, è pari a euro 3,4 milioni, rispetto a euro 3,9 milioni di marzo 2023, influenzato da differenze cambio negative nel periodo per circa euro 0,3 milioni.

La posizione finanziaria netta (“PFN”) è negativa per Euro 422,8 milioni (inclusi circa Euro 59,1 milioni derivanti da contratti di affitto e leasing in base alle previsioni del principio IFRS 16), rispetto a Euro 421,1 milioni a fine 2023 (di cui Euro 62,4 milioni per IFRS16). Nel corso del 1°trimestre 2024 il gruppo IVS ha generato un flusso di cassa operativo pari a Euro 20,2 milioni (Euro 26,7 milioni nel 1° trim.2023); i pagamenti per investimenti fissi netti sono stati pari a Euro 17,1 milioni (Euro 12,0 nel 1° trim. 2023) e Euro 1,5 milioni per acquisizioni. Sono inclusi nella PFN gli interessi (circa Euro 4,3 milioni) maturati dalla data di pagamento dell’ultima cedola (metà ottobre 2023) sulle obbligazioni con scadenza ottobre 2026. I crediti IVA (non inclusi nella PFN) sono pari a Euro 15,5 milioni.

Altri fatti di rilievo ed operazioni poste in essere dopo il 31 marzo 2024 e previsioni per l’esercizio

Il 22 aprile 2024, IVS Partecipazioni S.p.A. (IVSP, azionista di maggioranza di IVS Group) e E-Coffee Solutions S.r.l. (ECS, controllata del gruppo Lavazza, il leader italiano nel settore del caffè) hanno annunciato il lancio di un’offerta volontaria totalitaria sulle azioni di IVS Group, attraverso una società di nuova costituzione, Grey S.a.r.l., finalizzata al delisting di IVS Group.

Nell’ipotesi di un risultato positivo dell’offerta e in funzione della percentuale di adesione, IVSP dovrebbe detenere non meno del 51% del capitale sociale di Grey e ECS una quota tra il 39% e il 49% del capitale di Grey.

Un accordo reciproco tra IVSP e ECS prevede opzioni di acquisto (call option) per ECS e opzioni di vendita (put option) per IVSP sulle azioni di Grey. Le call e put option saranno esercitabili dopo l’approvazione del bilancio consolidato di IVS Group al 31 dicembre 2026 (e dunque dal 2027 e fino al 2034).

Il Consiglio di amministrazione di IVS Group ha preso atto dell’operazione annunciata ed ha avviato le procedure previste dalla normativa in materia di offerte pubbliche, in particolare, da parte del comitato degli amministratori indipendenti, la selezione e nomina dell’advisor incaricato di predisporre una “fairness opinion” sull’offerta.

Con riguardo allo scenario di mercato, perdurano le note tensioni internazionali e il conseguente impatto negativo sui consumi in generale e, pertanto, anche sui volumi – a parità di perimetro – nelle attività del vending. Si attende che l’azienda sia ancor più focalizzata su azioni in grado di ottimizzare i profili di efficienza, insieme allo sviluppo di nuove opportunità commerciali, anche fuori dall’Italia, nel settore del vending e in segmenti di mercato attigui, al fine di sostenere la redditività del gruppo.

Antonio Tartaro e Massimo Paravisi, Co-CEO di IVS Group, commentano i risultati del primo trimestre 2024 nei seguenti termini: “In uno scenario economico che resta complesso, IVS Group conferma le solide basi della sua attività. Le operazioni straordinarie realizzate negli anni passati hanno consentito di raggiungere una buona diversificazione su diverse aree di busines nelle quali, con un continuo e intenso lavoro, possiamo coniugare efficienza, redditività e qualità del servizio. Considerata la posizione di leader raggiunta in Italia, abbiamo iniziato ad ottimizzarne la redditività”.

C’è di più: “Così, ad esempio, vanno lette le variazioni nel Vending in Italia tra il 1° trimestre 2023 e il 1° trimestre 2024: numero erogazioni: -4%, ricavi: +1%, positioning Fees: -13%, Ebidtda adjusted: +12%. A comprova che, se si ha il coraggio di rinunciare a contratti e clienti non profittevoli, la marginalità aumenta significativamente. Così anche nella attività di rivendita, dove si è ritenuto salvaguardare il rapporto con la clientela, limitando il ribaltamento a valle dell’impennata degli aumenti subiti negli ultimi sei mesi, essendo questi frutto soprattutto di speculazioni sul mercato delle commodities, che ora stanno rientrando”.

In conclusione: “E’ altresì chiaro che, stante la predetta posizione strategica sul mercato italiano i futuri piani di crescita guarderanno sempre più anche ad altre nazioni europee e a nuovi mercati potenzialmente complementari al core business del vending. Questa ulteriore fase strategica per il gruppo IVS richiederà certamente un grande impegno, nuove competenze e investimenti rilevanti, su scala continentale”.

Il bilancio IVS Group nel dettaglio: