RIMINI – Il Consiglio di amministrazione di Italian Exhibition Group S.p.A. (per Borsa Italiana S.p.A.: IEG) società leader in Italia nell’organizzazione di eventi fieristici internazionali e quotata su Euronext Milan, mercato regolamentato organizzato e gestito da Borsa Italiana S.p.A., riunitosi ha approvato la Relazione Finanziaria semestrale consolidata al 30 giugno 2024.

I ricavi di Italian Exhibition Group

L’amministratore delegato del Gruppo IEG, Corrado Arturo Peraboni, ha così commentato: “Siamo particolarmente soddisfatti dei risultati del primo semestre che presentano segnali di rafforzamento della crescita rispetto alle attese, grazie alle azioni intraprese in esecuzione del Piano Strategico 2023-2028. I risultati record della prima parte dell’anno sono frutto non solo della crescita dei nostri prodotti core nel segmento degli eventi organizzati, quali VicenzaOro, Sigep e RiminiWellness, ma anche di quelli che rappresentano lo sviluppo del nostro portafoglio prodotti sia in Italia, con KEY, che all’estero con Sigep Asia a Singapore e DroneShow robotics, MundoGeo Connect, Space BR e eVTOL in Brasile”.

Peraboni aggiunge: “Buone le performance anche nel segmento dei servizi correlati sia in termini di fatturato sia di marginalità. Il piano di investimenti a supporto della crescita del Piano Strategico sta proseguendo nel rispetto delle scadenze prefissate con l’obiettivo di creare degli spazi temporanei all’altezza di quelli esistenti, per accogliere già nella seconda parte dell’anno i nostri espositori di Vicenzaoro September ed Ecomondo”.

In conclusione: “Nella seconda parte dell’anno prevediamo di vedere confermati i trend di crescita sui principali eventi per i quali stiamo già registrando un booking superiore alle attese, che ci permette di alzare la guidance sui risultati economico finanziari previsti per il 2024.”

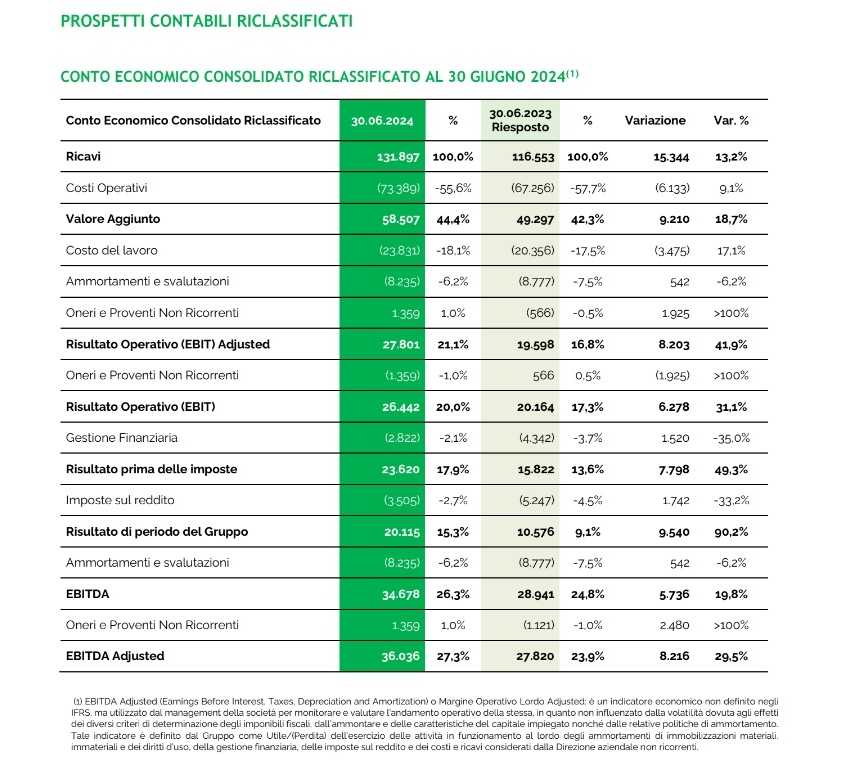

Il Gruppo chiude il primo semestre 2024 registrando il record dei Ricavi che si attestano a 131,9 milioni di euro, in aumento di 15,3 milioni di Euro rispetto ai 116,6 milioni di Euro registrati nel medesimo periodo dell’anno precedente. Il Gruppo registra una crescita del fatturato nel primo semestre del 13,2% grazie allo sviluppo degli eventi organizzati sia in Italia che all’estero.

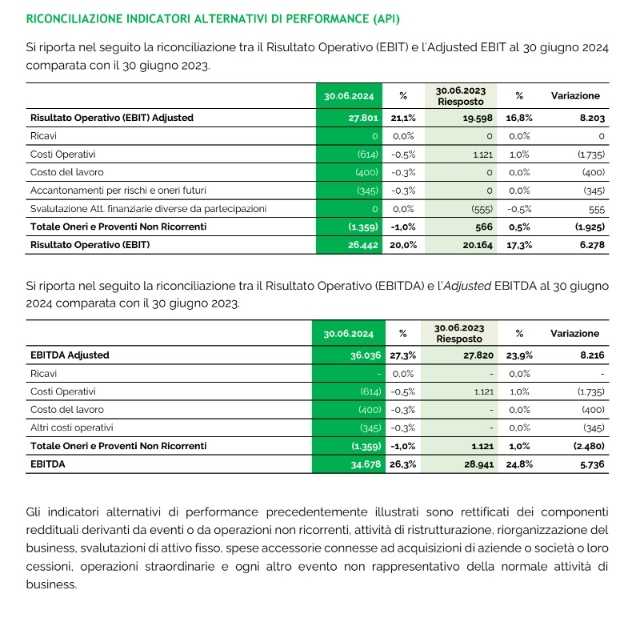

L’Ebitda Adjusted è pari a 36,0 milioni di euro, in miglioramento di 8,2 milioni di euro, rispetto al 30 giugno 2023, quando il Gruppo registrava una marginalità operativa lorda pari a 27,8 milioni di euro, e si attesta al 27,3% del fatturato, conseguendo un miglioramento di 3,4 punti percentuali trainato in particolare dall’aumento dei volumi nella linea di business eventi organizzati.

L’Ebit Adjusted ammonta a 27,8 milioni di euro, in aumento di 8,2 milioni di euro rispetto al primo semestre 2023, e pari al 21,1% del fatturato rispetto al 16,8% del primo semestre 2023 grazie al positivo andamento della gestione operativa.

Il Gruppo chiude il periodo con un utile pari a 20,1 milioni di euro, in aumento di 9,5 milioni di Euro rispetto

al medesimo periodo dell’esercizio precedente, in cui si attestava ad un utile di 10,6 milioni di Euro.

La Posizione finanziaria netta al 30 giugno 2024 è pari a 87,8 milioni di euro, in miglioramento di 7,1 milioni di euro rispetto al primo semestre del 2023 in cui era pari a 94,8 milioni di euro, e in peggioramento di 15,8 milioni di euro rispetto al 31 dicembre 2023 per effetto degli investimenti, le attività di M&A e i dividendi pagati nel corso del semestre. La PFN Monetaria si posiziona a 43,5 milioni, contro i 60,9 del 30 giugno 2023.

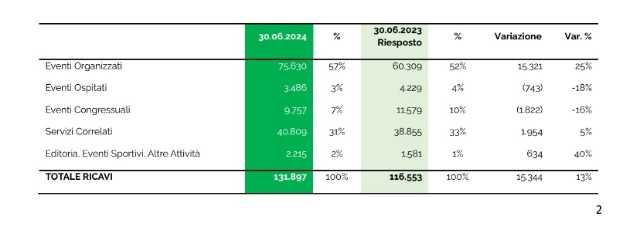

Con riferimento all’unico settore operativo del Gruppo quale quello della “Realizzazione di fiere, eventi e servizi correlati” si riportano nel seguito i dati relativi ai ricavi disaggregati per linea di business:

I ricavi della linea di business eventi organizzati, che rappresentano il 57% del fatturato del Gruppo al 30 giugno 2024, sono stati pari a 75,6 milioni di Euro, in aumento di 15,3 milioni di euro rispetto allo stesso periodo dell’esercizio precedente. La variazione incrementale del fatturato per 14,2 milioni di euro è trainata dalla crescita diffusa di tutte le manifestazioni, con un contributo significativo di KEY, mentre per 1,1 milioni di euro dalla variazione di perimetro per la realizzazione della prima edizione di A&T Torino e gli effetti calendario per l’assenza delle manifestazioni biennali Koinè e Fieravicola, per l’anticipazione al mese di maggio di Drone Show e la posticipazione al quarto trimestre di JGTD.

Il comparto dei servizi, che rappresenta il 9,0% dei Ricavi del Gruppo Italian Exhibition Group, consuntiva una crescita a doppia cifra e in particolare i servizi di manifestazione segnano un +36% rispetto allo stesso periodo dello scorso esercizio, mentre il fatturato dei servizi digital cresce del +29%.

Gli eventi ospitati hanno registrato complessivamente ricavi per 3,5 milioni di euro in riduzione di 0,7 milioni di euro rispetto al primo semestre 2023 per una diversa calendarizzazione di alcuni eventi.

Gli eventi congressuali ospitati nel primo semestre 2024 sono stati complessivamente nelle due sedi di Rimini e Vicenza 64 e hanno consuntivato ricavi per 9,8 milioni di euro, rispetto ai 68 eventi registrati al 30 giugno 2023 che avevano generato ricavi per 11,6 milioni di Euro, per effetto di una differente calendarizzazione degli eventi in portafoglio.

I ricavi al 30 giugno 2024 imputabili al segmento dei servizi correlati ammontano a 40,8 milioni di euro (38,9 milioni di Euro al 30 giugno 2023), in aumento di 2,0 milioni di euro rispetto allo stesso periodo dell’esercizio precedente, di cui 2,1 milioni di euro collegati alla crescita organica apportata soprattutto dai servizi di ristorazione.

Editoria, eventi sportivi e altre attività con l’attività editoriale nei settori turismo (TTG Italia e HotelMag) e Orafo (VO+ e Trendvision), gli eventi di natura sportiva e altri ricavi aventi natura residuale hanno sviluppato complessivamente ricavi di periodo per 2,2 milioni di Euro, in aumento di 0,6 milioni di Euro rispetto al 30 giugno 2023. La crescita di periodo deriva principalmente dall’ospitalità dei Campionati Europei di Ginnastica Artistica.

I costi operativi al 30 giugno 2024 sono pari a 73,4 milioni di Euro (67,3 milioni di Euro al 30 giugno 2023) con un’incidenza percentuale sul fatturato che passa dal 57,7% al 55,6%, grazie ai maggiori volumi.

Il valore aggiunto registrato nel primo semestre 2024 è pari a 58,5 milioni di euro, in aumento di 9,2 milioni di euro rispetto al primo semestre 2023 (49,3 milioni di euro) ed è pari al 44,4% dei ricavi, in miglioramento rispetto allo stesso periodo dell’esercizio precedente in cui l’incidenza percentuale sul fatturato era pari al 42,3%.

Il costo del lavoro al 30 giugno 2024 è pari a 23,8 milioni di euro, in aumento di 3,5 milioni di euro rispetto allo stesso periodo dell’esercizio precedente quando era pari a 20,4 milioni di euro.

L’incidenza sul fatturato aumenta dello 0,6% passando dal 17,5% al 30 giugno 2023 al 18,1% al 30 giugno 2024. L’incremento deriva da variazioni nell’area di consolidamento di nuovi business quali A&T S.r.l. e Mundogeo Eventos & Consultoria Ltda, dalla stabilizzazione di personale di magazzino presso la controllata americana nonché all’esecuzione di piani di assunzione e di retention delle risorse necessarie allo sviluppo e alla gestione del portafoglio prodotti e a supporto della crescita prevista nel Piano Strategico.

Il Margine operativo lordo adjusted (Ebitda Adjusted), ammonta a 36,0 milioni di Euro, in miglioramento di 8,2 milioni di euro rispetto medesimo periodo del 2023, in cui risultava essere pari a 27,8 milioni di Euro. L’Adjusted Ebitda Margin al 30 giugno 2024 si attesta a 27,3% sui ricavi, rispetto al 23,9% rilevato al termine del primo semestre 2023. La marginalità migliora di circa 3,4 punti per le motivazioni precedentemente esposte.

Il risultato operativo adjusted (EBIT Adjusted) del Gruppo al 30 giugno 2024 si attesta a 27,8 milioni di euro, in miglioramento di 8,2 milioni di euro rispetto al primo semestre 2023, esprime una redditività percentuale del 21,1%, in aumento di 4,3 punti rispetto al 30 giugno 2023.

La gestione finanziaria di Italian Exhibition Group al 30 giugno 2024 è pari 2,8 milioni di euro, in miglioramento di 1,5 milioni di euro rispetto al 30 giugno 2023 in cui era pari 4,3 milioni di euro a seguito della rilevazione di rettifiche di attività finanziarie.

Il risultato prima delle imposte al 30 giugno 2024 è pari a 23,6 milioni di euro, in miglioramento di 7,8 milioni di euro rispetto al 30 giugno 2023.

Le Imposte sul reddito sono pari a 3,5 milioni di euro, l’onere fiscale effettivo è pari al 14,8% per effetto del totale assorbimento delle perdite fiscali.

Il Risultato del periodo del Gruppo ammonta a 20,1 milioni di euro, in aumento di 9,5 milioni di Euro rispetto al periodo chiuso al 30 giugno 2023.

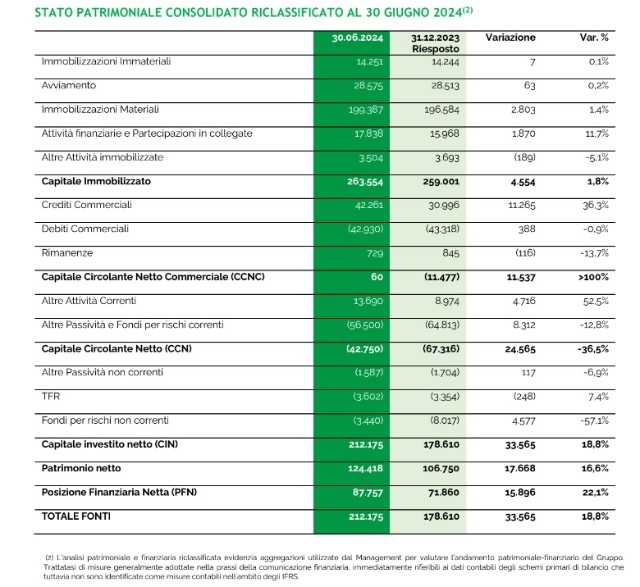

Il Capitale investito netto, pari a 212,2 milioni di euro (178,6 milioni di euro al 31 dicembre 2023), segna una variazione in aumento di 33,6 milioni di euro, principalmente collegata all’andamento del capitale circolante netto che segna una variazione di 24,6 milioni di euro, dall’incremento del capitale immobilizzato per 4,6 milioni di euro e dalla riduzione dei fondi per rischi non correnti per 4,4 milioni di euro a fronte del raggiungimento dell’accordo con il socio di minoranza di FB International Inc. per il passaggio delle sue quote azionarie al Gruppo IEG.

Il Capitale immobilizzato (259,0 milioni di euro al 31 dicembre 2023) segna una variazione in aumento di 4,6 milioni di euro imputabile principalmente a investimenti effettuati nel periodo per 7,3 milioni di euro all’iscrizione di ammortamenti di periodo per 8,0 milioni di euro. È inoltre presente una variazione incrementale dei cespiti per diritti d’uso pari a 3,1 milioni di euro e variazioni incrementali per effetto cambi pari a 0,5 milioni di euro.

Il Capitale circolante netto negativo e pari a 42,8 milioni di euro al 30 giugno 2024, registra un incremento di 24,6 milioni di Euro principalmente per effetto della stagionalità del business che comporta un riassorbimento degli acconti iscritti a fine dell’esercizio precedente superiore rispetto alla quota iscritta relativa alle manifestazioni che si svolgeranno nella seconda parte dell’anno.

La Posizione finanziaria netta del Gruppo Italian Exhibition Group al 30 giugno 2024 è pari a 87,8 milioni di Euro, in peggioramento di 15,9 milioni di euro rispetto al 31 dicembre 2023. La cassa operativa assorbita nel corso del semestre è pari a 0,9 milioni di euro. Gli investimenti del periodo sono pari a 6,5 milioni di euro e sono relativi principalmente alle attività manutentive dei quartieri fieristici, alla realizzazione dei nuovi parcheggi automatizzati, all’inizio delle attività di riqualificazione del quartiere fieristico di Vicenza e la ricostituzione delle attrezzature delle società produttive, nonché agli investimenti sui sistemi informativi e su progetti di digitalizzazione.

La cassa operativa al netto degli investimenti di espansione è pari a 3,8 milioni di euro, in aumento di 2,6 milioni di euro rispetto al primo semestre 2023.

Italian Exhibition Group: andamento trimestrale

Il secondo trimestre 2024 evidenzia ricavi in aumento rispetto allo stesso periodo dell’esercizio precedente per 3,5 milioni di Euro di cui 1 milioni di ruro per variazione di perimetro a seguito del consolidamento della partecipata Mundogeo Eventos e Consultoria Ltda che ha realizzato a maggio le manifestazioni DroneShow robotics, MundoGeo Connect, Space BR e eVTOL.

Il contributo alla crescita del fatturato del secondo trimestre è trainato anche dallo sviluppo di manifestazioni nel segmento “Food & Beverage”, in particolare con Sigep Asia, e nel segmento “Wellness & Sport” con Rimini Wellness, nonché all’andamento molto positivo dei servizi di allestimento negli Stati Uniti.

L’Ebitda Adjusted del trimestre, pari a 1,7 milioni di euro (4,0% sui Ricavi) è impattato dalla stagionalità che caratterizza il calendario fieristico del Gruppo, sconta inoltre un confronto non favorevole con lo stesso trimestre dell’esercizio precedente che beneficiava della rilevazione di contributi ICE, rilevati nel 2024 nel primo trimestre dell’anno e per un aumento dei costi di struttura a seguito della stabilizzazione di personale negli Stati Uniti e alle assunzioni previste a piano per le società italiane.

L’EBIT Adjusted è pari ad una perdita di 2,2 milioni di euro in peggioramento di 1,4 milioni di euro rispetto allo stesso trimestre dell’anno precedente, per la differente tempistica di rilevazione dei contributi ICE summenzionati.

Il risultato del Gruppo Italian Exhibition Group del secondo trimestre 2024 è pari a -3,2 milioni di euro in miglioramento di 0,2 milioni di euro rispetto al secondo trimestre 2023, per effetto di migliori risultati nella gestione delle partecipazioni.

Eventi significativi del periodo

Piano Strategico 2023-2028

In data 25 gennaio 2024, il Consiglio di Amministrazione di Italian Exhibition Group S.p.A., alla luce degli importanti risultati raggiunti dal Gruppo nel corso del 2023 e che sottendevano ad una accelerazione nel processo di ripresa post pandemica della Società rispetto alle previsioni di settore, ha approvato il nuovo Piano Strategico 2023-2028.

Questo documento ha aggiornato il precedente Piano Strategico 2022-2027, elaborato in un contesto di profonda incertezza a causa dello scenario post pandemico. Le linee strategiche alla base del nuovo Piano Strategico non divergono da quelle presenti nel precedente Piano e riguardano la crescita del portafoglio prodotti, il consolidamento dell’espansione internazionale, gli investimenti nelle strutture fieristiche e la creazione di valore per gli Stakeholders.

Piano Investimenti e sottoscrizione di un nuovo contratto di finanziamento per € /0 milioni ESG linked

Nel corso del periodo sono stati avviati, nel rispetto del cronoprogramma stabilito dalla Società ed in esecuzione del Piano Strategico 2023-2028, i lavori di riqualificazione del quartiere fieristico di Vicenza.

Dopo la consegna ufficiale, a febbraio, dell´area del cantiere all´impresa aggiudicatrice per la demolizione, sono state completate le operazioni di bonifica ambientale, le demolizioni del padiglione 2 e 5 e lo smaltimento dei materiali demoliti. Contestualmente sono stati avviati i lavori per l’installazione dei tre padiglioni temporanei che permetteranno di estendere l’area espositiva di 7.555 mq lordi, fino al completamento delle opere di ricostruzione, ed accogliere già da Vicenzaoro September i 300 espositori precedentemente collocati nei padiglioni demoliti.

Al fine di dotarsi delle risorse finanziarie necessarie alla realizzazione dell’ambizioso piano di investimenti che, tra il 2024 e il 2028, si prevede comporterà un esborso di circa 165 milioni di euro, la Società ha sottoscritto, in data 29 aprile 2024, un contratto di finanziamento a medio lungo termine per complessivi 70 milioni di euro, con scadenza a marzo 2032. Il Finanziamento è suddiviso in due linee di credito, la prima linea (“Linea di credito A”) da utilizzarsi per la riqualificazione di parte dell’indebitamento finanziario esistente della Società per 8,4 milioni di Euro e una seconda linea di credito (“Linea di credito B”), di importo capitale complessivo massimo pari a 61,6 milioni di euro di natura amortising a medio-lungo termine.

Il finanziamento è sottoscritto da un pool di primari istituti finanziari composto da Banco BPM S.p.A., Bper Banca S.p.A., Cassa Depositi e Prestiti S.p.A. e Crédit Agricole Italia S.p.A., quest’ultima ricoprirà il ruolo di Banca Agente e ESG Agent.

Italian Exhibition Group: governance

In data 26 marzo 2024, la Società, funzionalmente al raggiungimento degli obiettivi previsti dal Piano Strategico 2023-2028, ha adottato istituito due nuove figure qualificate quali dirigenti con responsabilità strategiche a diretto riporto dell’Amministratore Delegato: il Chief Business Officer e il Chief Corporate Officer. Il ruolo di Chief Business Officer, chiamato a coordinare il business fieristico del Gruppo e le sue evoluzioni digitali, è stato affidato dal 1° marzo 2024 all’Ing. Marco Carniello, che ha rivestito negli ultimi anni il ruolo di Global Brand Director del settore Jewellery della Società. Il ruolo di Chief Corporate Officer, a cui è affidata la gestione dei settori Operation, Finance, HR, IT, Legal & Compliance e le attività corporate delle controllate, è stato affidato dal 22 aprile 2024 al Dott. Carlo Costa che, fino al 2022, ha rivestito il ruolo di Group Chief Financial Officer nella Società.

In data 29 aprile 2024, l’Assemblea degli Azionisti della Società ha approvato il bilancio di esercizio chiuso al 31 dicembre 2023 e la destinazione dell’utile dell’esercizio con distribuzione di un dividendo pari a 4,2 milioni di euro. Il dividendo è stato posto in pagamento a decorrere dal 22 maggio 2024, con legittimazione al pagamento (c.d. “record date”) il 21 maggio 2024.

Nella medesima Assemblea degli Azionisti è stato nominato il nuovo Consiglio di Amministrazione, che scadrà con l’approvazione del bilancio di esercizio al 31 dicembre 2026, composto da n. 10 membri, di cui

- 9 consiglieri tratti dalla lista di maggioranza presentata da Rimini Congressi S.r.l. e n. 1 consigliere tratto dalla lista di minoranza presentata congiuntamente da Amber Capital Italia SGR S.p.A. e da Amber Capital UK LLP.

L’Assemblea degli Azionisti ha, inoltre, deliberato di nominare la Dott.ssa Luisa Renna Sindaco Effettivo, confermandola nel ruolo di Presidente del Collegio Sindacale e di nominare la Dott.ssa Sabrina Gigli Sindaco Supplente, al fine di poter riportare il Collegio Sindacale della Società alla composizione prevista dall’art. 22.1 dello Statuto Sociale.

Il Consiglio di Amministrazione della Società, tenutosi immediatamente dopo la conclusione dell’Assemblea degli Azionisti del 29 aprile 2024, ha nominato Maurizio Renzo Ermeti Presidente Esecutivo, Corrado Peraboni Amministratore Delegato e Gian Luca Brasini Consigliere Esecutivo.

In aggiunta, il Consiglio di Amministrazione ha istituito i seguenti comitati interni:

- il Comitato Controllo e Rischi (a cui sono attribuite anche le funzioni di Comitato Parti Correlate), composto dai seguenti Amministratori indipendenti: Alessandra Bianchi, Moreno Maresi, Anna Cicchetti, Valentina Ridolfi;

- il Comitato Remunerazione e Nomine, composto dai seguenti Amministratori (a cui sono attribuite anche le funzioni di Comitato Sostenibilità): Valentina Ridolfi, Laura Vici, Alessandro Marchetti, Emmanuele Forlani.

Il Consiglio di Amministrazione ha, inoltre, nominato l’Organismo di Vigilanza nelle persone del Dott. Fabio Pranzetti, dell’Avv. Monia Astolfi e della Dott.ssa Lucia Cicognani con il compito di vigilare sulla corretta implementazione, efficacia ed osservanza del Modello 231 all’interno della Società nonché di curarne il relativo aggiornamento. Il Dott. Fabio Pranzetti è stato nominato Presidente dell’Organismo di Vigilanza..

Acquisizioni

In data 21 febbraio 2024, la Società ha sottoscritto un accordo per l’acquisizione del 51% del capitale della società Palakiss S.r.l., centro orafo conosciuto a livello internazionale situato a Vicenza a pochi passi dal quartiere fieristico della città, per un corrispettivo pari a circa 1 milione di Euro. Al closing, finalizzato in data 27 giugno 2024, con efficacia giuridica al 1 luglio successivo, è stata prevista all’interno dell’accordo una clausola risolutiva in favore del Gruppo IEG che rimarrà efficace fino al 15 dicembre 2024.

In data 3 giugno 2024, la Società ha acquisito gli asset relativi all’organizzazione della fiera Expo InfraFM, che si è tenuta in Brasile all’Expo Center Norte di San Paolo, il 4 e 5 giugno 2024. Expo InfraFM si concentra su facility, property e workplace management in un mercato che comprende oltre 200.000 condomini, un nuovo segmento per IEG.

Consolidato fiscale

In data 26 giugno 2024, la IEG e Pro.stand S.r.l. hanno sottoscritto con Rimini Congressi S.r.l. un contratto di Consolidato Fiscale Nazionale, disciplinato dagli art. 117 e seguenti del TUIR, per il triennio 2024-2026 con rinnovo automatico in assenza di revoca espressa.

Altri eventi

In data 7 maggio 2024 è stato raggiunto un accordo con il socio di minoranza di FB International Inc. per il passaggio delle sue quote azionarie al Gruppo IEG. Tale accordo anticipa la naturale uscita del socio di minoranza, prevista nel 2027 (successivamente all’approvazione del bilancio chiuso al 31 dicembre 2026), sana le posizioni di conflitto in essere e consente l’immediata implementazione delle strategie di sviluppo che il Gruppo ha pianificato per questa importante controllata che opera negli Stati Uniti, un territorio strategico per il raggiungimento degli obiettivi di crescita.

Eventi successi alla chiusura del periodo

Piano Investimenti

Nel corso del mese di luglio sono iniziate le opere per la realizzazione di due strutture temporanee collocate presso l’ingresso est del Quartiere fieristico di Rimini e connesse direttamente ai padiglioni “gemelli” B7 e D7, che consentiranno l’ampliamento immediato dell’area espositiva disponibile per 8.300 mq lordi e permetteranno la crescita commerciale di Ecomondo, già per l’edizione dell’anno in corso e di Sigep World 2025.

Acquisizioni

In data 15 luglio 2024, la Società ha siglato una partnership strategica con Smart City Business America Institute (SCBA) per organizzare a partire dal 2025 l’Expo e il Congresso SCB-Br. L’evento è riconosciuto da leader e manager del mondo pubblico e privato per promuovere lo sviluppo delle città intelligenti in Brasile, evidenziando l’importanza della tecnologia e dell’innovazione nella costruzione di ecosistemi urbani autosufficienti e sostenibili. L’evento si pone in sinergia con le recenti acquisizioni in Brasile: MundoGeo, che aggrega droni, spazio e geolocalizzazione, ed Expo InfraFM, che fornisce servizi di strutture, logistica, costruzione e manutenzione industriale.

Evoluzione prevedibile della gestione

I risultati consuntivati nel primo semestre dell’anno evidenziano, rispetto alle stime incluse nel Piano Strategico 2023-2028 per l’esercizio in corso, un rafforzamento della crescita, sia in termini di fatturato sia in termini di marginalità operativa e confermano la bontà delle azioni che il Gruppo sta perseguendo per lo sviluppo dei propri settori di riferimento sia in Italia che all’estero in esecuzione del Piano Strategico.

Su queste basi e in ragione del positivo andamento del booking per il secondo semestre la Direzione ritiene di poter migliorare le stime sull’esercizio 2024 con ricavi attesi tra 240 e 244 milioni di Euro (tra 234 e 239 milioni di Euro nel Piano Strategico 2023-2028), un EBITDA Adjusted tra 60 e 63 milioni di Euro (tra 56 e 58 milioni di Euro nel Piano Strategico 2023-2028), una Posizione Finanziaria Netta tra 67 e 71 milioni di Euro ed una Posizione Finanziaria Netta Monetaria di 27 e 31 milioni di Euro (tra 66 e 70 milioni di Euro nel Piano Strategico 2023-2028).

Il bilancio Italian Exhibition Group nello specifico

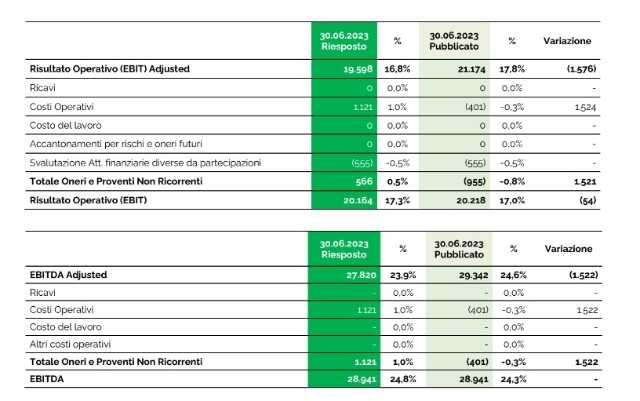

Italian Exhibition Group: restatement 2023

I risultati comparativi al 30 giugno 2023 e la situazione patrimoniale comparativa al 31 dicembre 2023 sono stati riesposti a seguito della contabilizzazione definitiva della purchase price allocation relativa all’acquisizione dei rami d’azienda comprendenti le manifestazioni Jewellery Event (SIJE), Cafè Asia e Sweets & Bakes Asia & Restaurant Asia (CARA), in accordo con l’IFRS 3 e dalla classificazione dei contributi ICE – Agenzia per la promozione all’estero e l’internazionalizzazione delle imprese italiane dalla voce “Altri ricavi” alla voce “Costi per servizi”, secondo quanto consentito dal principio contabile IAS 20 paragrafo 29 e quanto disposto dallo IAS 8 in merito ai cambiamenti di policy contabile.