RIMINI – Il Consiglio di amministrazione di Italian Exhibition Group S.p.A. (“IEG” o la “Società”) (per Borsa Italiana S.p.A.: IEG) società leader in Italia nell’organizzazione di eventi fieristici internazionali e quotata su Euronext Milan, mercato regolamentato organizzato e gestito da Borsa Italiana S.p.A., ha approvato il resoconto intermedio di gestione consolidato al 30 settembre 2024.

L’amministratore delegato del Gruppo Italian Exhibition Group, Corrado Arturo Peraboni, ha così commentato: “La solidità del nostro modello di business e della nostra crescita sono palesati da una semplice constatazione: nei soli primi 9 mesi del 2024 la società ha superato tutti i risultati economico-finanziari dell’intero ultimo anno pre covid. L’ultimo quarter non farà che aggiungere valore al nostro risultato. Le performance del terzo trimestre sono superiori rispetto a quanto previsto dal nostro Piano Strategico 2023-2028″.

Peraboni aggiunge: “Come previsto il periodo ha beneficiato di un calendario più favorevole rispetto al 2023 includendo le manifestazioni Tecna – Salone Internazionale delle Tecnologie e delle Forniture per le Superfici in Italia e Fesqua – Feira Internacional da Industria de Esquadrias in Brasile, manifestazioni che si aggiungono agli ottimi risultati conseguiti nella prima parte dell’anno da parte dei nostri prodotti core nel segmento degli eventi organizzati quali VicenzaOro, Sigep e RiminiWellness, Buone le performance conseguite anche nel segmento dei servizi correlati sia in termini di fatturato sia di marginalità”.

C’è di più: “Il piano di investimenti a supporto della crescita del Piano Strategico sta proseguendo nel rispetto delle scadenze prefissate e nel corso del trimestre sono stati completati i lavori per l’installazione dei tre padiglioni temporanei a Vicenza, mentre ad ottobre sono stati ultimati i due padiglioni che arricchiranno il quartiere fieristico di Rimini fino alla realizzazione della grande cupola sul lato Ovest e renderanno disponibili ulteriori 8.300 mq per le prossime manifestazioni”.

In conclusione: “E’ proseguito il lavoro di espansione anche attraverso la crescita per linee esterne con la finalizzazione a ottobre dell’acquisto del 51% di Vending Expo S.r.l. società organizzatrice della manifestazione Venditalia – The Vending Expo la principale manifestazione del settore della distribuzione automatica in Europa che avrà la sua prima edizione a Rimini nel 2026. Alla luce dei risultati ottenuti e delle brillanti performance realizzate dalle principali fiere autunnali TTG Travel Experience ed Ecomondo, confermiamo la parte alta della guidance sui risultati economico finanziari previsti per il 2024”.

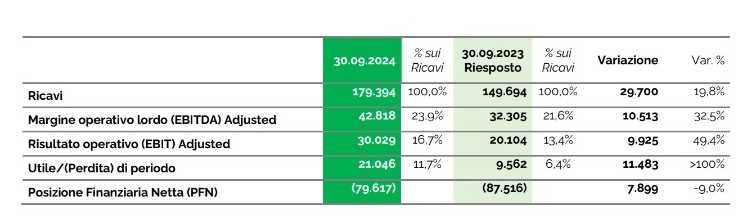

Financial highlights del periodo di Italian Exhibition Group

Il Gruppo consegue, al 30 settembre 2024, Ricavi per 179,4 milioni di Euro, in aumento di 29,7 milioni (+19,8%) di Euro rispetto ai 149,7 milioni di Euro registrati nel medesimo periodo dell’anno precedente grazie allo sviluppo degli eventi organizzati sia in Italia che all’estero, nonché al contributo delle manifestazioni biennali quali Tecna in Italia (Salone Internazionale delle Tecnologie e delle Forniture per le Superfici) e Fesqua in Brasile (Fiera Internazionale dell’Industria dei serramenti).

L’EBITDA Adjusted è pari a 42,8 milioni di euro, in miglioramento di 10,5 milioni di Euro (+32,5%), rispetto al 30 settembre 2023, quando il Gruppo registrava una marginalità operativa lorda pari a 32,3 milioni di euro, e si attesta al 23,9% del fatturato, conseguendo un miglioramento di 2,3 punti percentuali trainato in particolare dall’aumento dei volumi nella linea di business eventi organizzati e in parte da effetti prezzo che, congiuntamente al contributo delle manifestazioni biennali, consentono di compensare gli investimenti nella struttura.

L’EBIT Adjusted ammonta a 30,0 milioni di euro, in aumento di 9,9 milioni di euro (+49,4%) rispetto al medesimo periodo del 2023, e pari al 16,7% del fatturato rispetto al 13,4% dei primi nove mesi 2023 grazie all’andamento della gestione operativa.

Il Gruppo chiude il periodo con un Utile pari a 21,0 milioni di euro, in aumento di 11,5 milioni di euro rispetto al medesimo periodo dell’esercizio precedente, in cui si attestava a 9,6 milioni di euro.

La Posizione finanziaria netta al 30 settembre 2024 è pari a 79,6 milioni di euro in miglioramento di 7,9 milioni di euro rispetto al 30 settembre 2023 in cui era pari a 87,5 milioni di euro e di 8,2 milioni di euro rispetto al 30 giugno 2024 grazie alla generazione di cassa operativa. La stagionalità del business comporta un aumento della PFN di 7,8 milioni di Euro rispetto al 31 dicembre 2023.

La Posizione Finanziaria Netta monetaria è pari a 35,1 milioni di euro rispetto a 28,7 milioni di euro al 31 dicembre 2023.

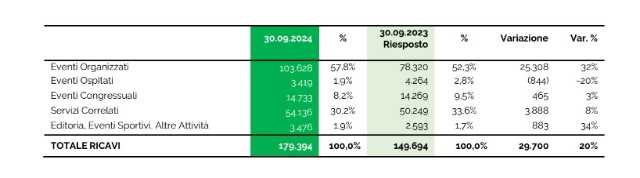

Con riferimento all’unico settore operativo del Gruppo quale quello della “Realizzazione di fiere, eventi e servizi correlati” si riportano nel seguito i dati relativi ai ricavi disaggregati per linea di business:

I ricavi della linea di business Eventi organizzati, che rappresentano il 57,8% del fatturato del Gruppo Italian Exhibition Group al 30 settembre 2024, sono stati pari a 103,6 milioni di Euro, in aumento di 25,3 milioni di euro rispetto allo stesso periodo dell’esercizio precedente. La variazione incrementale del fatturato per 16,3 milioni di Euro è trainata dalla crescita diffusa di tutte le manifestazioni, con un contributo significativo di KEY, mentre per 9,2 milioni di Euro dagli effetti calendario rappresentati prevalentemente dalla presenza di Tecna e Fesqua

La divisione Servizi, che rappresenta il 7,0% dei ricavi del Gruppo, consuntiva una crescita a doppia cifra con i servizi di manifestazione che segnano un +31% rispetto allo stesso periodo dell’esercizio precedente, mentre il fatturato dei servizi digital cresce del +29%.

Gli eventi ospitati hanno registrato complessivamente ricavi per 3,4 milioni dieuro in riduzione di 0,8 milioni di euro rispetto al 30 settembre 2023 per una diversa calendarizzazione di alcuni eventi.

Gli eventi congressuali ospitati al 30 settembre 2024 sono stati complessivamente nelle due sedi di Rimini e Vicenza 86 e hanno consuntivato ricavi per 14,7 milioni di euro, rispetto agli 88 eventi svolti al 30 settembre 2023 che avevano generato ricavi per 14,3 milioni di Euro. La divisione registra un miglioramento nel mix degli eventi in portafoglio e una crescente saturazione del calendario.

I ricavi al 30 settembre 2024 imputabili al segmento dei servizi correlati ammontano a 54,1 milioni di euro (50,2 milioni di euro al 30 settembre 2023), in aumento di 3,9 milioni di Euro rispetto allo stesso periodo dell’esercizio precedente, di cui 3,4 milioni di Euro collegati alla crescita organica e 0,5 milioni di Euro da un calendario fieristico più favorevole.

Editoria, eventi sportivi e altre attività con l’attività editoriale nei settori Turismo (TTG Italia e InOut) e Orafo (VO+ e Trendvision), gli eventi di natura sportiva e altri ricavi aventi natura residuale hanno sviluppato complessivamente ricavi di periodo per 3,5 milioni di Euro, in aumento di 0,9 milioni di Euro rispetto al 30 settembre 2023. La crescita di periodo deriva principalmente dall’ospitalità dei Campionati Europei di Ginnastica Artistica.

I Costi Operativi al 30 settembre 2024 sono pari a 102,7 milioni di Euro (86,9 milioni di Euro al 30 settembre 2023) con un’incidenza percentuale sul fatturato che passa dal 58,1% al 57,2%, in particolare grazie ai maggiori volumi.

Il Valore aggiunto registrato al 30 settembre 2024 è pari a 76,7 milioni di Euro, in aumento di 13,9 milioni di euro rispetto al medesimo periodo del 2023 (62,8 milioni di Euro) ed è pari al 42,8% dei ricavi, in miglioramento rispetto allo stesso periodo dell’esercizio precedente in cui l’incidenza percentuale sul fatturato era pari al 41,9%.

Il Costo del lavoro al 30 settembre 2024 è pari a 35,4 milioni di Euro, in aumento di 5,4 milioni di euro rispetto allo stesso periodo dell’esercizio precedente quando era pari a 30,1 milioni di euro. L’incidenza sul fatturato si attesta al 19,7% in miglioramento dello 0,4% rispetto al 30 settembre 2023. L’incremento in termini assoluti è imputabile alle variazioni nell’area di consolidamento e all’internalizzazione di alcuni servizi sulla controllata americana, ma soprattutto all’esecuzione di piani di assunzione e di retention delle risorse necessarie allo sviluppo e alla gestione del portafoglio prodotti e a supporto della crescita prevista nel Piano Strategico.

Il Margine Operativo Lordo Adjusted (EBITDA Adjusted), ammonta a 42,8 milioni di Euro, in miglioramento di 10,5 milioni di Euro rispetto medesimo periodo del 2023, in cui risultava essere pari a 32,3 milioni di euro.

L’Adjusted EBITDA Margin al 30 settembre 2024 si attesta a 23,9% sui ricavi, rispetto al 21,6% rilevato nel medesimo periodo 2023.

Il Risultato Operativo Adjusted (EBIT Adjusted) del Gruppo al 30 settembre 2024 si attesta a 30,0 milioni di euro, in miglioramento di 9,9 milioni di euro rispetto al 30 settembre 2023, esprime una redditività percentuale del 16,7%, in aumento di 3,3 punti rispetto stesso periodo del precedente esercizio e nonostante l’assorbimento di maggiori costi collegati all’ammortamento delle nuove strutture temporanee.

La Gestione Finanziaria al 30 settembre 2024 è pari 4,4 milioni di Euro, in peggioramento di 2,3 milioni di euro rispetto al 30 settembre 2023 in cui era pari 2,0 milioni di euro. Il 2023 beneficiava della rilevazione di rimisurazioni di debiti finanziari per put options.

Il Risultato Prima delle Imposte al 30 settembre 2024 è pari a 24,7 milioni di euro, in miglioramento di 10,1 milioni di Euro rispetto al 30 settembre 2023.

Le Imposte sul reddito sono pari a 3,6 milioni di euro, l’onere fiscale effettivo è pari al 14,7% per effetto del totale assorbimento delle perdite fiscali pregresse.

Il Risultato del Periodo del Gruppo ammonta a 21,0 milioni di euro, in aumento di 11,5 milioni di euro rispetto al periodo chiuso al 30 settembre 2023.

Il capitale investito netto, pari a 204.7 milioni di euro (178,7 milioni di euro al 31 dicembre 2023), segna una variazione in aumento di 26,0 milioni di euro, principalmente collegata all’andamento del capitale circolante netto che segna una variazione di 11,7 milioni di euro, dall’incremento del capitale immobilizzato per 9,3 milioni di euro e dalla riduzione dei fondi per rischi non correnti per 4,8 milioni di euro.

Il Capitale Immobilizzato (259,1 milioni di euro al 31 dicembre 2023) segna una variazione in aumento di 9,3 milioni di euro imputabile principalmente a investimenti effettuati nel periodo per 14,2 milioni di euro, iscrizione di attività immobilizzate per cespiti in diritto d’uso pari a 5,3 milioni di euro e ammortamenti per 12,4 milioni di euro.

Il Capitale Circolante Netto negativo e pari a 55,6 milioni di euro al 30 settembre 2024, registra un incremento di 11,7 milioni di euro principalmente per effetto della stagionalità del business.

La Posizione finanziaria netta di Italian Exhibition Group al 30 settembre 2024 è pari a 79,6 milioni di euro, in peggioramento di 7,8 milioni di euro rispetto al 31 dicembre 2023.