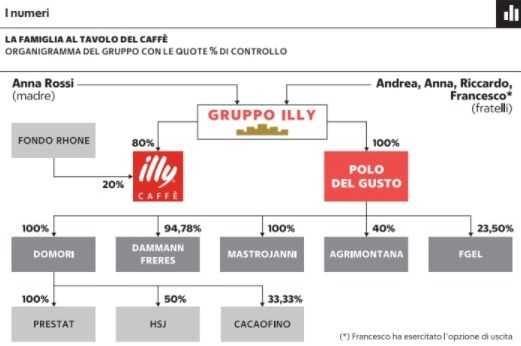

MILANO – Un treno che viaggia su due binari paralleli quello che trasporta il futuro della torrefazione triestina: da una parte il motore è il caffè e tutta la sua cultura, con l’entrata in illycaffè del fondo di private equity Rhone Capital, almeno per il 20%. Dall’altra c’è invece Il Polo del Caffè di Riccardo Illy, che amplia l’offerta del food & beverage.

Ma le novità su questo percorso non sono finite: l’ingresso del Fondo Peninsula nel progetto di diversificazione non è ben accetto dal consiglio di famiglia.

E La quota che Francesco Illy voleva cedere per il 23% è bloccata, in attesa che i fratelli possano liquidarla (probabilmente sfruttando proprio l’arrivo sul campo di Rhone Capital). Leggiamo i dettagli dall’articolo di Paolo Possamai su l’inserto de La Repubblica, Affari & Finanza.

Illy: un cognome che scrive la storia dell’azienda

Andrea, che guida il ramo caffè, sta facendo entrare Rhone Capital con il 20%. Riccardo cerca una soluzione analoga per le diversificazioni e pensa anche ad acquisizioni nel vino e nello champagne.

Aria nuova in casa Illy

Nei giorni scorsi, il consiglio di famiglia – composto dai fratelli Andrea, Anna e Riccardo, e dalla madre Anna Rossi – ha dichiarato “non gradito” l’ingresso nella holding del fondo Peninsula. Il quarto fratello Francesco dunque non cederà il suo 23% al fondo basato a Londra e specializzato nel private equity in Sud Europa e America Latina.

Ne deriva che l’onere di liquidare Francesco toccherà ai fratelli. Ma non è l’unica novità nel sistema societario della famiglia triestina.

Andrea definisce “imminente” l’ingresso del fondo americano Rhone Capital nella Illycaffè da lui presieduta

E sarà appunto dalla cessione del 20% di Illycaffè che la holding familiare trarrà le risorse per rilevare le quote di Francesco Illy, non appena il collegio peritale avrà concluso il proprio lavoro.

Un altro capitolo del cantiere riguarda l’altra controllata della holding, ossia Polo del gusto, che ha ambiziosi piani di sviluppo in agenda.

«A giorni nomineremo l’advisor – dice il presidente Riccardo – che ci deve assistere nella ricerca di un forte partner finanziario, cui potremmo riservare attorno al 20-25% delle azioni. Vogliamo rafforzare patrimonialmente le controllate, a partire da Domori, in vista di un programma di crescita importante anche per via di acquisizioni » .

Interessante osservare che i due fratelli, leader nelle due linee aziendali controllate da Gruppo Illy, condividono una medesima strategia di fondo

Non è sempre stato così. Strategia che parte da tre passi per il percorso corporate: una governance indipendente, dove i familiari nel board sono netta minoranza; un capo azienda esterno alla famiglia; la apertura del capitale. Il tutto preparando il passaggio alla quarta generazione e avendo già trasferito la nuda proprietà ai figli. Da qui, ossia dalla ridefinizione degli assetti familiari e relative missioni, deriva la strategia di sviluppo complessiva.

Dice ancora Riccardo, per il versante delle diversificazioni:

«Entro il 2021 avremo il nuovo partner finanziario, poi seguiranno acquisizioni nei successivi due anni. E a quel punto saremo oltre i 100 milioni di ricavi consolidati. La quotazione sarà allora l’exit naturale per il nostro socio finanziario. Se Polo del gusto avrà un proprio appeal andrà in Borsa, altrimenti ci andranno le società operative e per questo chiederemo al partner un impegno decennale».

Un profilo di socio finanziario che pare affine a family office e banche di investimento, più che ai classici fondi di private equity. Una sorta di prova generale, per testare l’accesso ai capitali quotati, Domori l’ha fatta nelle ultime settimane lanciando un mini-bond, pari a 4,5 milioni garantiti al 90% da Mediocredito Centrale, con richieste tre volte superiori alla emissione. L’azienda non esclude nemmeno ulteriori emissioni di mini- bond, con eventuale quotazione all’Aim.

Sul versante Illycaffè, la scelta di aprire le porte di casa a Rhone ha a che fare con le sue peculiari caratteristiche

Un socio finanziario con approccio industriale, con forte conoscenza del mercato americano, che selettivamente assume partecipazioni di minoranza in aziende europee interessate a svilupparsi oltre Atlantico. E per Illy, tra le marche di caffè più note al mondo, il primo mercato globale per le miscele di alta gamma è cruciale. «Dovremo condividere il Piano con il nuovo socio, ma puntiamo negli Usa a triplicare le vendite entro 5 anni e a far diventare l’America il nostro primo mercato», sottolinea Andrea.

L’annata appena avviata, segnata ancora da pesanti incertezze, andrà nel tentativo di recuperare gli arretramenti del 2020 causati dal virus. Basti dire che due terzi dei ricavi ante Covid erano generati da vendite di caffè fuori casa. Con ristoranti, alberghi e bar chiusi, una zavorra di piombo per i conti triestini.

«Il 2020 poteva essere la débâcle, ne usciamo salvi e con il bilancio che non andrà in rosso grazie soprattutto a un poderoso recupero sulle vendite domestiche. Grande prova di resilienza. Da qui vogliamo tornare a crescere del 10% medio anno, come negli ultimi tre decenni », commenta ancora Andrea Illy. Ma si tratta comunque di risalire la china discesa lo scorso anno. Quanto al vino, Mastroianni ha segnato -10%, il tè Damman Frères -15, il cioccolato Domori -5% e riguardo alle confetture Agrimontana avevano nel settore Horeca la quota di business dominante.

«Contiamo di recuperare quest’ anno e poi sviluppare – dice ancora Riccardo Illy

– anche con l’apporto di acquisizioni significative. Nel vitivinicolo, accanto al nostro Brunello immaginiamo altri vini universali, così stiamo scandagliando ipotesi nel Barolo e miriamo a una conclusione entro dicembre. Ci candidiamo a rilevare una quota in Taittinger, champagne di cui siamo i distributori in Italia. Riteniamo promettenti e sinergici biscotti e caramelle, e qui guardiamo buone aziende con storie importanti e forti marchi in alto di gamma in Italia, Francia e Gran Bretagna.

Abbiamo avviato un confronto con la famiglia Bardini fondatori di Agrimontana, per portare l’azienda sotto il controllo Illy e dando loro la possibilità di diventare soci minoranza del Polo. Insomma, siamo dinanzi a una svolta». Un pezzo della strategia riguarda la rete distributiva.

Polo del gusto nel giro di tre anni conta di essere in fase conclusiva nell’allestimento di un network di negozi plurimarca, in città medio piccole e in luoghi di grande transito. Nei poli urbani maggiori l’idea è invece di privilegiare i monomarca Damman, che già dispone specie in Francia di una rete propria. Domori parte da un punto vendita nel centro commerciale di Arese e da un flagship a Torino.

Retail e anche professionale in gocce. «Non è solo perché il cioccolato mette buon umore – scherza Riccardo Illy – ma penso ci siano molte ragioni di ottimismo. Il superamento della pandemia, tra vaccini e anticorpi monoclonali, libererà l’energia compressa delle imprese e ricostituirà la fiducia nel consumatore. Le banche, dove i depositi sono pressoché raddoppiati sotto Covid, da gennaio avvisano i clienti che applicheranno loro un tasso negativo: un forte incentivo a spendere e investire. Entro fine anno vedremo una ripresa vera».