MILANO – Il Consiglio di amministrazione dell’azienda IVS Group S.A. (Milano: IVS.MI) si è riunito il 4 marzo 2022, sotto la presidenza di Paolo Covre, per esaminare ed approvare il progetto di bilancio al 31 dicembre 2021 (separato e consolidato), la relazione degli amministratori, la nota integrativa al bilancio e il bilancio di sostenibilità.

La riunione del Consiglio di amministrazione

Il Consiglio ha deliberato di proporre all’assemblea la distribuzione di un dividendo complessivamente pari a Euro 10 milioni; il dividendo per azione verrà definito (dall’assemblea ovvero dal Consiglio di amministrazione) in funzione del numero di azioni in circolazione al completamento dell’aumento di capitale già annunciato e collegato alla Business combination con Liomatic e GeSA.

Il Consiglio ha dato mandato al presidente di convocare l’assemblea nei termini di legge e dello Statuto, per il giorno 28 giugno 2022 (posticipata rispetto al 10 maggio precedentemente comunicato), ore 11.00, presso la sede legale in 18 Rue de l’Eau L – 1449, Gran Ducato del Lussemburgo, per deliberare su: approvazione del bilancio annuale al 31 dicembre 2021 e materie collegate, destinazione del risultato d’esercizio, manleve agli amministratori.

Il Consiglio ha inoltre analizzato e approvato le relazioni in materia di corporate governance, remunerazione, controllo rischi ed ha dato mandato agli amministratori delegati per il deposito presso le autorità competenti del prospetto di aumento di capitale collegato alle acquisizioni di Liomatic e Ge.S.A. e di tutta la documentazione ad esso connessa, inclusa la richiesta di ammissione alla quotazione delle nuove azioni rivenienti dall’aumento di capitale.

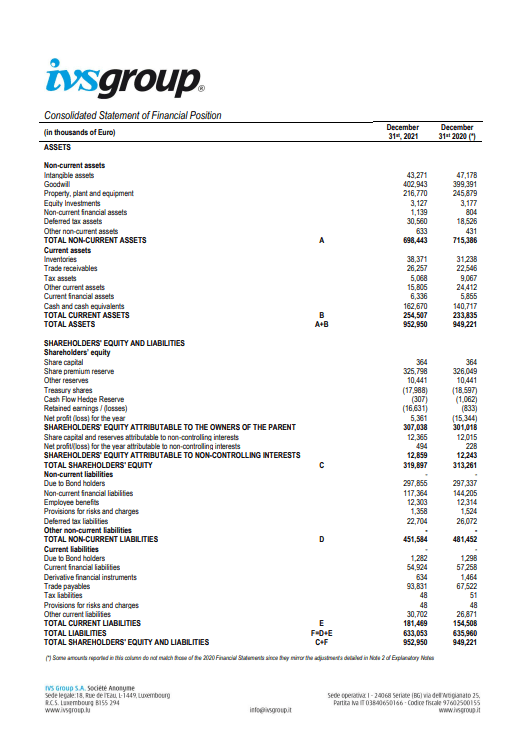

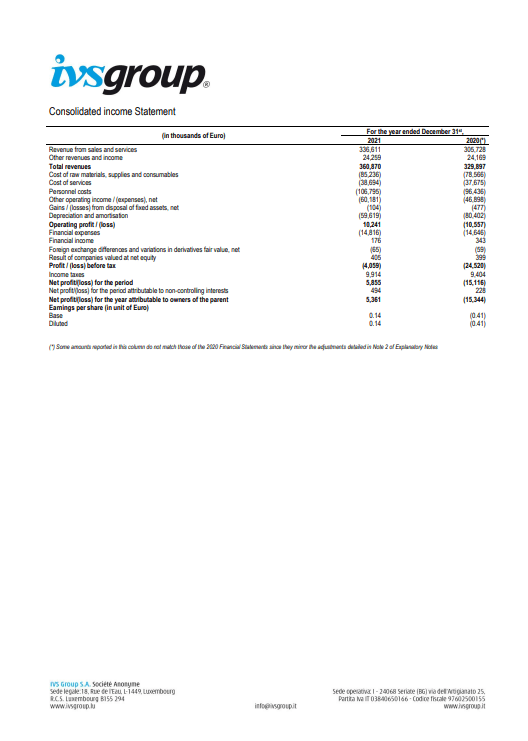

Sintesi dei risultati al 31 dicembre 2021

Fatturato consolidato pari a euro 360,9 milioni (+9,4%)

EBITDA adjusted pari a euro 72,7 milioni (+17,5% sul 2020).

(L’EBITDA adjusted è pari al risultato operativo incrementato degli ammortamenti, svalutazioni, costi non ricorrenti ed eccezionali per loro

natura.)

Utile netto pari a euro 5,9 milioni. Utile netto adjusted pari a euro 8,3 milioni (prima degli utili di terzi)

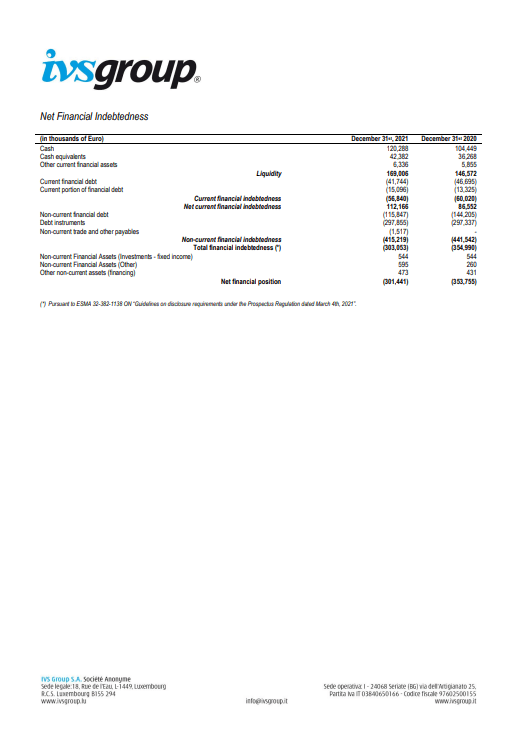

Indebitamento finanziario netto ridotto per euro 52,3 milioni e pari a euro 301,4 milioni (inclusi euro 48,2 mln da effetti IFRS16 su lease operativi)

Perfezionate 7 nuove acquisizioni in Italia per un valore di circa euro 5,3 milioni.

Andamento della gestione

Il fatturato consolidato del 2021 ammonta a euro 360,9 milioni (di cui euro 313,5 milioni derivanti dall’attività caratteristica del vending), con un aumento del 9,4% rispetto a euro 329,9 milioni del 2020 (di cui Euro 284,8 milioni nel vending).

L’aumento dei ricavi complessivi è particolarmente significativo considerando che anche nel 2021 l’attività è stata fortemente influenzata dagli effetti della pandemia Covid. Durante il 1° trimestre e fino all’inizio del 2° trimestre, gli effetti delle chiusure sono stati infatti pesanti.

È seguita una buona parte centrale dell’anno, mentre la ripresa dei contagi a novembre-dicembre ha determinato nuovi rallentamenti dei consumi nelle ultime settimane del 2021. La ripresa, seppure con differenti tempistiche ed entità, ha riguardato tutte le principali aree geografiche. Il fatturato ha registrato un +7,2% in Italia, +46,6% in Francia, +2,0% in Spagna, mentre è sceso del 2,6% in Svizzera.

Il marcato aumento della Francia è dovuto principalmente all’avvio del contratto sulla Metropolitana di Parigi, sebbene, a causa Covid, i viaggiatori siano ancora ben meno di quelli previsti, come del resto vale per tutto il settore dei trasporti pubblici.

In aumento del 13,6% il fatturato della CGU Coin, che al suo interno vede crescere del 9,2% il fatturato di Coin Service nel comparto della moneta metallica, del 29% il fatturato di Venpay (monetica digitale, app di pagamento e sistemi di telemetria), pur perdurando il rallentamento degli investimenti dei clienti nel settore vending anche in nuovi sistemi di pagamento digitale e del 16,8% Moneynet (servizi di pagamento).

Nel core business del vending il numero totale di erogazioni nel 2021 è stato pari a 652,5 milioni, da 607,3 milioni del 2020 (+7,4%). Come negli anni precedenti, IVS mostra un tasso di acquisizione complessivo di nuovi clienti superiore al churn rate. Il recupero dei volumi è stato più marcato nel settore corporate, in particolare nel comparto manifatturiero, tornato vicino ai livelli del 2019 pre Covid.

Il settore pubblico

Il settore pubblico (scuole, università, ospedali, uffici pubblici) e travel (stazioni, aeroporti, metropolitane) hanno invece ancora ampi margini di recupero. Il prezzo medio ponderato delle erogazioni è salito a euro 48,04 centesimi da 46,90 dell’analogo periodo 2020 (+2,4%). Nel corso del 2021 gli aumenti dei prezzi, ove applicati, sono stati superiori all’aumento medio ponderato sopra evidenziato.

L’effetto totale è però influenzato dal diverso nel mix di prodotti venduti e ancor di più, dei luoghi dove avvengono le consumazioni; nei luoghi pubblici, dove i prezzi sono mediamente più alti, maggiore calo dei volumi deprime il prezzo medio; nel settore corporate, invece, la ripresa dei volumi è stata superiore, ma i prezzi di partenza sono mediamente più bassi e quindi il loro incremento unitario compensa appena l’effetto dei minori volumi nei luoghi pubblici.

Il dispiegarsi della politica di aumento prezzi in corso e che continuerà nei prossimi trimestri, su tutta la base di clienti e la graduale ripresa dei consumi nei luoghi pubblici e travel, sinora più penalizzati dalla pandemia, avrà effetti crescenti sul fatturato e sul margine di contribuzione.

Nel 2021 sono state perfezionate 7 acquisizioni in Italia, per un Enterprise Value complessivo di circa euro 5,3 milioni e un contributo al fatturato dalla data di acquisizione di circa euro 1,8 milioni.

EBITDA

L’EBITDA Reported del 2021 è pari a euro 69,9 milioni, appena superiore ai 69,8 milioni del 2020, che includevano però euro 8,0 milioni di proventi straordinari per il rimborso di sanzioni Antitrust. L’EBITDA Adjusted1 è pari a euro 72,7 milioni, da euro 61,9 milioni del 2020 (+17,5% sul 2020), con un’incidenza del 20,2% sul fatturato (22,4% sul fatturato considerato al netto delle positioning fees per i distributori automatici). La differenza tra EBITDA e EBITDA Adjusted è dovuta principalmente a costi e proventi connessi a situazioni non ricorrenti, principalmente alle acquisizioni effettuate.

Considerato il periodo, ancora pesantemente influenzato dagli effetti della pandemia, la redditività operativa (EBITDA margin) si è posizionata su livelli di eccellenza, superiori 20% sul fatturato. Questo risultato è stato possibile grazie alla costante attenzione su tutte le principali categorie di costi e alle continue azioni di riorganizzazione e di adattamento nella logistica delle filiali, a fronte di un andamento dei volumi instabile per gli effetti della pandemia.

Nella seconda parte del 2021 si è esaurito il ricorso agli ammortizzatori sociali straordinari messi atto per l’emergenza Covid. Il numero complessivo dei dipendenti del gruppo a fine 2021 è pari a 2.688, rispetto a 2.873 a fine 2020; la riduzione di circa 185 unità (-6,4%) è dovuta a scadenze di contratti a termine, a normali dinamiche di avvicendamento del personale e in parte a uscite volontarie su base incentivata.

L’utile netto 2021 è pari a euro 5,9 milioni (da una perdita di euro 15,1 milioni nel 2020), mentre l’utile netto Adjusted è pari a euro 8,3 milioni (da una perdita di euro 6,3 milioni nel 2020, prima di utili di terzi per euro 0,7 milioni). Incidono sul risultato netto, oltre alla maggiore redditività operativa e ai proventi e oneri straordinari sopra citati, i minori ammortamenti, diminuiti di circa euro 2,0 milioni e previsti in calo anche nei prossimi trimestri, per effetto dei minori investimenti tecnici dall’inizio del Covid.

Sono inoltre presenti costi finanziari “una tantum” per il rimborso anticipato e il rifinanziamento (con nuova scadenza al dicembre 2025) della linea di credito organizzata da BNP Paribas, inclusa la connessa copertura del rischio tasso. Sono infine iscritti a conto economico proventi per imposte attive (crediti a valere su imposte future) per euro 9,9 milioni, che insieme a quelli maturati nel 2020 (euro 9,4 milioni) consentiranno una significativa riduzione delle uscite di cassa nei prossimi esercizi.

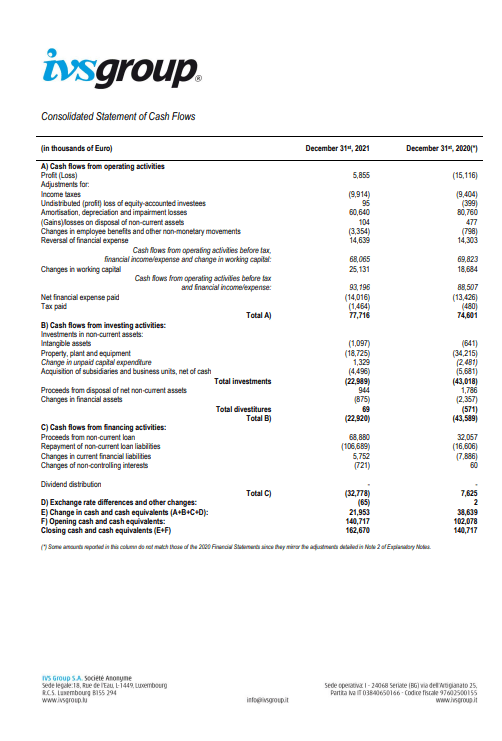

La posizione finanziaria netta

La posizione finanziaria netta al 31 dicembre 2021 è negativa per euro 301,4 milioni (inclusi euro 48,2 milioni da effetti IFRS16 dei leasing operativi / affitti), rispetto a euro 353,8 di fine 2020 e 386,0 milioni di fine 2019 (e euro 394,5 milioni a marzo 2020, all’avvio della pandemia). La costante e significativa riduzione dell’indebitamento finanziario netto è stata pari a euro 52,3 milioni nel solo 2021 e a circa euro 93 milioni dall’inizio della pandemia.

Il debito finanziario netto escludendo i debiti derivanti dall’applicazione delle nuove regole contabili IFRS 16 risulta pari a circa euro 253,2 milioni, inferiore all’ammontare del prestito obbligazionario da euro 300 milioni, tasso 3%, con scadenza ottobre 2026. In un contesto estremamente difficile e prolungato, il gruppo ha dunque saputo generare un significativo free cash-flow, pur avendo continuato ad investire anche cifre rilevanti, sebbene inferiori al passato.

Gli investimenti nel 2021

Nel 2021 le uscite totali di cassa per investimenti sono state pari a euro 23,0 milioni, di cui euro 18,5 milioni per investimenti tecnici netti (inclusi quelli sulle aziende acquisite e relativi a periodi precedenti) ed euro 4,5 milioni relativi ad operazioni di M&A.

I rilevanti investimenti realizzati degli anni passati hanno consentito di contenere le nuove capex, senza contraccolpi sulla copertura commerciale e sulla qualità del servizio. Nel periodo Covid la struttura tecnica e commerciale hanno infatti sviluppato nuove competenze tali da svolgere efficacemente la propria attività con un livello strutturalmente inferiore di investimenti rispetto al passato.

A fine 2021 le disponibilità liquide erano aumentate a euro 169,0 milioni, da euro 146,6 milioni di fine 2020. Il gruppo ha in Italia euro 5,2 milioni di crediti IVA (euro 15,7 milioni a fine 2020) non inclusi nel calcolo della posizione finanziaria netta e detiene n. 1.833.736 azioni proprie.

Altri fatti di rilievo ed operazioni poste in essere dopo il 31 dicembre 2021 e prospettive per il 2022

Il 22 ottobre 2021 è stato sottoscritto con Cafim S.r.l., controllata dalla famiglia Caporali, il contratto per realizzare una Business combination con il gruppo Liomatic, con sede a Perugia (regione Umbria) ed una presenza consolidata soprattutto nelle regioni dell’Italia centrale. Il gruppo Liomatic opera in Italia, Spagna, Portogallo e Germania e detiene partecipazioni di minoranza qualificate in altre importanti aziende italiane del vending, tra cui il 24,2% di Ge.S.A. S.p.A..

Il 23 dicembre 2021 IVS Group ha siglato con un pool di banche, coordinate da BNP PARIBAS il rifinanziamento della linea di credito stipulata a dicembre 2018 (per originari 150 milioni e già ridotti a euro 90 milioni nel primo semestre 2021, in quanto solo in parte utilizzata), portandone l’importo a euro 70 milioni e la nuova scadenza a dicembre 2025.

Il 5 gennaio 2022 è stato sottoscritto con un gruppo di azionisti di Ge.S.A. S.p.A. un contratto finalizzato all’acquisizione di una partecipazione pari al 75,8% del capitale (calcolato al netto delle azioni proprie) della stessa GeSA., con sede a Milano, 8 filiali ed alcuni depositi strategicamente dislocati sul territorio, GeSA opera in Italia settentrionale (Lombardia, Piemonte, Veneto, Emilia- Romagna, Valle d’Aosta).

I leader del vending in Italia

Liomatic e Ge.S.A. sono tra i leader del settore del vending in Italia; entrambe hanno oltre 50 anni di esperienza nel settore, con forti identità ed eccellenti competenze. L’Enterprise value totale delle due operazioni è nell’ordine di euro 260 milioni (incluse proprietà immobiliari). L’Equity price totale (soggetti alla definizione della posizione finanziaria netta al closing) per l’81% circa di Liomatic, il 100% di Ge.S.A. e altre partecipazioni di minoranza non consolidate, è pari a circa euro 185 milioni, che saranno finanziati con l’emissione di nuove azioni di IVS Group.

IVS Partecipazioni S.p.A., azionista di controllo di IVS Group (con il 62,25% al netto delle azioni proprie) ha già dichiarato che sottoscriverà, almeno pro-quota, tale aumento di capitale (offerto in opzione al mercato), la cui esecuzione è prevista tra aprile e maggio 2022. Equita S.I.M. è stata nominata Financial advisor di IVS Group e placement agent per l’operazione.

Dalla Business Combination tra IVS Group, Liomatic e Ge.S.A., emergerà un leader di mercato, da oltre 900 milioni di consumazioni pro-forma nel 2021 e circa 1,2 miliardi nel 2019 pre Covid, con circa 300.000 distributori installati e 4.000 dipendenti. Il fatturato consolidato (pro-forma, Italia più attività internazionali) risultante dalla Business combination era pari circa 660 milioni di euro nel 2019, con un EBITDA del 20% circa sul fatturato; quello 2020, fortemente influenzato dagli effetti della pandemia, pari a circa 500 milioni di euro, con un EBITDA del 16%.

Il futuro del vending e i benefici delle partnership

Nel 2021 le vendite sono state pari a circa Euro 550 milioni, con un EBITDA del 17% circa. Il nuovo gruppo opererà in base alle migliori best practices applicate al settore della distribuzione automatica, grazie alle competenze che ciascuno dei partner ha sviluppato nel corso di lunghe storie aziendali di successo. L’integrazione permetterà di migliorare ulteriormente la copertura commerciale e logistica nazionale, offrendo alla clientela servizi sempre migliori e di maggior valore.

La dimensione del gruppo favorirà l’innovazione di prodotti e processi, consentendo di massimizzare i benefici degli investimenti, tra cui quelli finalizzati a sviluppare l’interazione digitale diretta con milioni di consumatori. Tutto ciò aumenterà anche le potenzialità di partnership strategiche con i leader mondiali del settore food & beverage, in modo particolare con la filiera del caffè espresso, una eccellenza italiana riconosciuta a livello internazionale.

Le simili origini storiche e i principi condivisi dai fondatori e dal management delle aziende del gruppo, come l’orientamento alla crescita in un contesto di sostenibilità economica e finanziaria, insieme alla valorizzazione delle risorse umane e all’attenzione verso le comunità locali di riferimento, sono e resteranno i valori distintivi del gruppo.

La crisi della pandemia nel vending

La durissima crisi derivante dalla pandemia ha innescato cambiamenti profondi nello scenario europeo del vending, in termini di accelerazione del processo di consolidamento e di nuove modalità di gestione dell’attività. Le aziende del settore più solide e con le migliori competenze stanno trasformando questi cambiamenti in opportunità. In questo contesto, IVS Group ha saputo cogliere opportunità straordinarie di crescita per via esterna, che forse non sarebbero state realizzabili in periodi pre-Covid.

Sull’esercizio 2021, il presidente di IVS Group, Paolo Covre, ha commentato: “IVS Group ha saputo reagire alla crisi legata alla pandemia, agendo efficacemente sull’organizzazione interna e sui costi, ma anche mantenendo sempre la massima attenzione alla qualità del servizio e ai rapporti commerciali. La resilienza dei nostri risultati e la credibilità che ne consegue, sono state determinanti per rendere possibili unioni strategiche con aziende importanti come Liomatic e Ge.S.A., coinvolgendo i relativi azionisti in una nuova fase di sviluppo.”

Paolo Covre continua: “La maggiore quota di mercato del gruppo farà aumentare i livelli di efficienza e la qualità di servizio e ci renderà sempre più un riferimento nell’ambito del vending e un partner determinante nella filiera del caffè. La flessibilità e la capacità di generare cassa dimostrate anche in condizioni di mercato avverse, sono la migliore base per la futura strategia, in grado di coniugare crescita e remunerazione per gli azionisti. Il dividendo che il CdA proporrà all’assemblea, per quanto ancora limitato da una situazione in cui le incertezze nazionali e internazionali non sono certo finite, è un segno di fiducia e di progressivo ritorno alla normalità.”

Ivs group: i numeri alla mano

La scheda sintetica di IVS Group S.A.

IVS Group S.A. è il leader italiano e secondo operatore in Europa nella gestione di distributori automatici e semiautomatici per la somministrazione di bevande calde, fredde e snack (vending). L’attività core del vending si svolge principalmente in Italia (82% del fatturato), in Francia, Spagna e Svizzera, con circa 230.000 distributori automatici e semiautomatici; il gruppo ha una rete di 87 filiali e circa 2.700 di collaboratori. IVS Group serve più di 15.000 aziende ed enti, con oltre 650 milioni di erogazioni nel 2021.