BOLOGNA – Il Consiglio di Amministrazione di IGD – Immobiliare Grande Distribuzione SIIQ S.p.A. (IGD o la Società), riunitosi sotto la presidenza di Rossella Saoncella, ha esaminato e approvato le informazioni finanziarie periodiche aggiuntive al 30 settembre 2022.

Messaggio dell’amministratore delegato, Claudio Albertini

Claudio Albertini, Amministratore Delegato di IGD: “Siamo soddisfatti degli andamenti operativi registrati nell’ultimo trimestre: nonostante un contesto macroeconomico sfidante, le vendite degli operatori dei nostri centri commerciali hanno sovraperformato per il secondo trimestre consecutivo quanto fatto nel 2019 e segnano una crescita significativa rispetto al 2021. Questi dati ci permettono di affermare ancora una volta che l’offerta di beni e servizi dei centri commerciali è al passo con i tempi ed in linea con le aspettative e i bisogni dei consumatori.”

Albertini continua: “Il miglioramento registrato in termini di occupancy, l’ottimo dato relativo al fatturato incassato e i pochi casi di insolvenza tra i nostri tenant dimostrano inoltre la solidità del nostro modello di business” .

Albertini conclude: “Siamo comunque consci della complessità dello scenario che ci apprestiamo ad affrontare nei prossimi mesi e per questo continueremo ad operare in modo sinergico e flessibile con i nostri clienti, a gestire in modo efficiente i nostri immobili, con particolare riguardo al contenimento delle spese energetiche, e a garantire la sostenibilità dei risultati economico finanziari, che sono alla base di una congrua remunerazione dei nostri Azionisti.”

Andamenti operativi

Italia

Il terzo trimestre del 2022 ha confermato il positivo andamento delle vendite degli operatori delle Gallerie IGD, tornate così al livello pre-pandemia. Dopo un primo trimestre difficile, chiuso in calo del -6,4% rispetto al corrispondente periodo del 2019 a causa dell’elevato numero di contagi da Covid-19 nel periodo, i fatturati sono andati via via migliorando, di pari passo con la normalizzazione della situazione pandemica, sovraperformando quanto fatto nel 2019 sia nel secondo trimestre (+3,8%) che nel terzo (+2,8%).

Grazie agli ottimi risultati ottenuti tra aprile e settembre il dato progressivo dei 9 mesi, pari a -0,3%, è quindi in linea con la performance del 2019. Al contrario gli ingressi non sono ancora ritornati ai livelli pre-pandemici, pur mostrando segni di miglioramento progressivo nel corso dei nove mesi: se nel primo trimestre erano risultati in calo di ca. il 20%, nel periodo luglio – settembre il calo si è attestato a ca. -15%.

Questa tendenza, già evidente nel 2021, mostra un cambiamento nelle abitudini di spesa dei consumatori che effettuano visite meno frequenti ai centri commerciali ma più mirate all’acquisto; il trend è evidenziato dal dato dello scontrino medio in incremento (+19,5% settembre ’22 vs settembre ’19).

A completamento dell’analisi, si segnalano anche i buoni andamenti fatti registrare nel confronto con i nove mesi del 2021, che risulta in crescita del +19,1% sui fatturati e del +9,7% sugli ingressi.

Le categorie merceologiche

Analizzando le varie categorie merceologiche, si confermano i buoni riscontri avuti già nel primo semestre per le categorie elettronica, cultura e tempo libero e beni per la casa mentre va sottolineato il recupero della categoria abbigliamento che, rispetto al 2019, è passata da -5,1% registrato alla fine del primo semestre al -2,2% registrato alla fine dei nove mesi.

Positive anche le performance di ipermercati e supermercati di proprietà del Gruppo, che nei primi nove mesi dell’anno sono risultate in crescita del 2,8% rispetto allo stesso periodo del 2021 (considerato anche che ipermercati e supermercati non hanno subito restrizioni nel 2021)

Il tasso di occupancy

Il tasso di occupancy del portafoglio italiano si è attestato a 95,3%, in leggero incremento sia rispetto al 30 giugno 2022 (+20bps), che rispetto al 31 dicembre 2021 (+10bps); tale miglioramento è dovuto all’intensa attività di leasing portata avanti da IGD: da inizio anno sono stati sottoscritti 128 contratti tra rinnovi (60) e turnover (68) con un incremento medio dei canoni pari a +1,6%.

Prosegue il miglioramento del fatturato incassato al netto degli sconti concessi che, al 28 ottobre, era pari a ca. il 93%.

Nell’ambito del progetto di co-marketing con Coop Alleanza 3.0, che ha preso il via il 22 aprile u.s., e di una collaborazione crescente con gli operatori presenti in galleria, IGD ha lanciato in 12 gallerie di proprietà l’iniziativa commerciale “Raddoppia lo shopping”: è prevista la possibilità per il visitatore di ottenere, tramite il portale online Area Plus o nei chioschi allestiti ad hoc nelle gallerie, buoni per lo shopping dal valore doppio rispetto a quanto effettivamente pagato, spendibili entro la fine del 2022 sia nella galleria sia nell’ipermercato.

Oltre all’obiettivo di accrescere presenze e vendite, il progetto ha anche la finalità di incrementare le sinergie tra gli operatori e accelerare la costruzione del database di CRM in linea con il Piano Digitale.

Romania

In Romania le performance operative delle gallerie commerciali Winmarkt sono positive: il tasso di occupancy al 30 settembre 2022 è pari al 95,1% in deciso miglioramento sia rispetto al 30 giugno 2022 (+220bps), che rispetto al 31 dicembre 2021 (+490bps) e ottimi riscontri si hanno anche in termini di fatturato incassato pari a ca. il 95%1. Anche in Romania è proseguita l’attività di leasing che ha portato alla firma di 273 contratti tra rinnovi (191) e turnover (82), facendo registrare un incremento dei canoni del +2,4%.

Risultati economico-finanziari

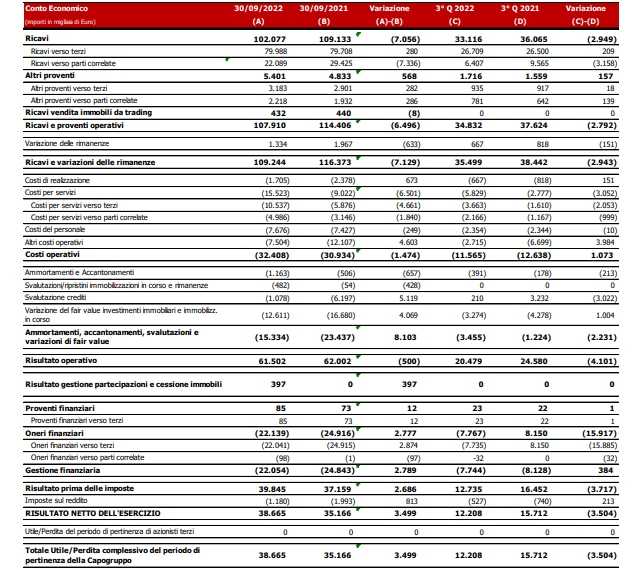

Nei primi nove mesi del 2022 i ricavi lordi da attività locativa, pari a 102,1 milioni di euro, hanno registrato un decremento del 6,5%; per un più corretto confronto, a seguito della cessione del portafoglio di ipermercati avvenuta a fine 2021, sono stati calcolati i ricavi locativi 2021 restated che tengono conto della variazione di perimetro, pari a 100,3 milioni di euro. L’incremento rispetto al dato 2021 restated è pari a +1,7%, con una variazione dovuta alle seguenti componenti:

• per ca. 1,8 milioni di euro, a maggiori ricavi like for like Italia (+2,0%). L’incremento oltre che relativo a nuove commercializzazioni e aperture, è dovuto a effetti dell’indicizzazione (1,8 milioni di euro), parzialmente compensati da maggiori sconti commerciali concessi; in incremento anche i ricavi per spazi temporanei e variabili;

• per ca. 0,3 milioni di euro, all’incremento dei ricavi like for like della Romania (+5,2%);

• per ca. – 0,3 milioni di euro, al decremento dei ricavi sul perimetro non omogeneo.

Il Net rental income è pari a 83,6 milioni di euro, in decremento del 3,8% rispetto allo stesso periodo dello scorso anno, mentre a perimetro omogeneo risulta in incremento del +7,8%. Inoltre, la variazione rispetto al dato restated è pari a +6,3%. Sui ricavi locativi netti influisce positivamente il decremento dei costi diretti da Covid-19 rispetto al 2021, mentre aumentano le spese condominiali a carico della Società (anche per maggiori spese energetiche) e i costi relativi al progetto di co-marketing.

L’Ebitda della gestione caratteristica è pari a 76,0 milioni di euro, in decremento del 4,5% (+6,5% la variazione rispetto al dato 2021 restated) con un margine pari al 70,7%, mentre la marginalità dell’Ebitda caratteristico Freehold (relativo al perimetro immobiliare di proprietà) si attesta al 72,5%.

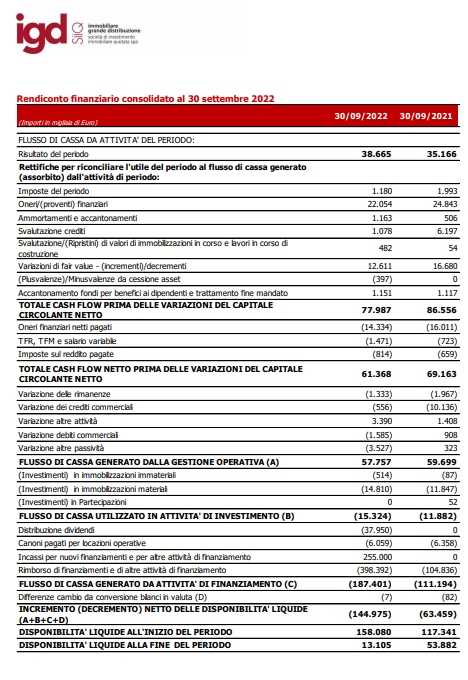

La gestione finanziaria complessiva è pari 22,1 milioni di euro; il dato, depurato da partite contabili relative a IFRS 16 e oneri non ricorrenti, è in miglioramento del 18,1% rispetto al 30 settembre 2021.

L’Utile netto ricorrente (FFO) è pari a 50,4 milioni di euro, in incremento del +4,1% rispetto al 30 settembre 2021 (+19,9% la variazione rispetto al dato restated).

1 Dato aggiornato al 25/10/2022

Sostenibilità: proseguono gli interventi di efficientamento energico

Nel corso dei primi 9 mesi del 2022 IGD ha proseguito il programma di efficientamento energetico delle proprie strutture, che ha assunto ancora maggiore rilevanza visto il contesto di costi energetici crescenti.

Dal punto di vista gestionale la Società ha deciso di rafforzare i limiti alle temperature massime e minime all’interno dei centri commerciali garantendo comunque un adeguato livello di comfort per i visitatori, di ridurre l’intensità luminosa senza però compromettere la sicurezza e ha lanciato campagne di sensibilizzazione per operatori e visitatori dei centri commerciali.

IGD è associata, sin dal 2003, al CEE (Consorzio Esperienza Energia), un consorzio che offre alle imprese ad esso affiliate un canale di acquisto privilegiato per l’energia elettrica e il gas naturale. Nel 2021 il CEE2 ha acquistato un totale di 1,6 TWh di energia.

Dal punto di vista degli investimenti, IGD, in linea con il proprio Piano Industriale, sta chiudendo i contratti per l’installazione di 2 nuovi impianti fotovoltaici in altrettanti centri commerciali nel 2023 e sono allo studio progetti su diversi altri centri; gli 8 impianti già in funzione (per una potenza complessiva di 2,1 MWp) hanno garantito nel 2021 la produzione di ca. il 7% dell’energia elettrica consumata.

Inoltre è stato da poco installato il primo impianto fotovoltaico in una delle gallerie commerciali di proprietà in Romania e altri due impianti sono attesi nel 2023 .

Sta poi proseguendo il piano di roll out per la sostituzione degli impianti HVAC ed ha preso avvio il progetto pilota per la gestione degli impianti tramite sistemi ad intelligenza artificiale.

Attività di asset management e progetti di sviluppo

Sono proseguiti i lavori nel cantiere di Porta a Mare a Livorno, dove il comparto Officine Storiche, in via di completamento, sta ottenendo ottimi riscontri: il pre-letting nell’area dedicata al retail, la cui apertura è prevista tra primo e secondo trimestre 2023, è ormai superiore all’80%, mentre nella porzione residenziale sono già state ricevute proposte vincolanti per 30 dei 42 appartamenti totali. La consegna dei primi 25 appartamenti è prevista entro la fine del 2022 con un cash-in atteso superiore ai 10 milioni di euro.

Parallelamente IGD ha continuato a lavorare sui progetti previsti nel Piano Industriale: stanno proseguendo le rimodulazioni degli ipermercati all’interno dei centri La Torre (Palermo) e Katanè (Catania) mentre sono terminati i lavori nel centro commerciale La Favorita (Mantova) oggetto di restyling, la cui inaugurazione sarà il 10 novembre 2022.

Struttura finanziaria

Il 16 settembre Fitch Ratings ha confermato il rating Investment Grade BBB- con Outlook Stabile. I fattori chiave su cui si è basata l’agenzia per l’aggiornamento del giudizio sono la normalizzazione degli indicatori operativi su livelli pre- pandemici registrata nei primi 6 mesi del 2022, l’incremento dei canoni (anche dovuto all’effetto dell’indicizzazione all‘inflazione) e la gestione attiva delle scadenze finanziarie, oltre alla riduzione del debito in conseguenza della vendita del portafoglio di ipermercati e supermercati conclusa a novembre 2021.

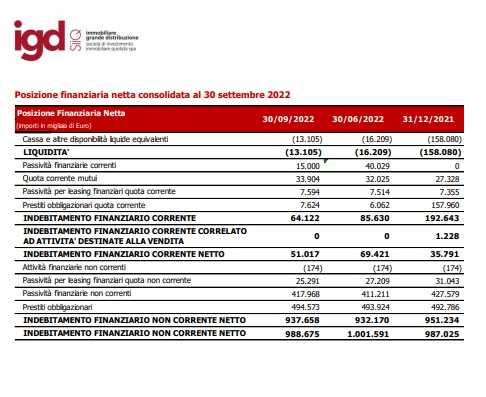

A fine settembre 2022 il costo medio del debito si è attestato al 2,11%, in lieve crescita rispetto al 2,08% del 30 giugno 2022, il tasso di copertura degli oneri finanziari, o ICR, si è attestato a 3,74 invariato rispetto al primo semestre 2022.

La Posizione Finanziaria Netta è negativa per -988,7 milioni di euro (-956,75 milioni di euro il dato adj. ex IFRS16), mentre il Gearing Ratio è pari a 0,84X. Il Loan to Value risulta pari a 44,8% in miglioramento rispetto al 45,5% fatto registrare a fine giugno 2022.

Inoltre, è importante ricordare che ad agosto IGD ha stipulato un senior unsecured green loan della durata di 3 anni (+2 ulteriori, come opzione per la società) per un importo pari a 215 milioni di euro. Con i proventi del finanziamento la Società ha provveduto al rimborso anticipato del prestito bancario di importo pari a 200 milioni di euro previsto in scadenza nel 2023; grazie a questa operazione, e tenuto conto delle linee di credito committed interamente disponibili, IGD ha sostanzialmente coperto le scadenze finanziarie a tutto il 2023.

I dati nello specifico