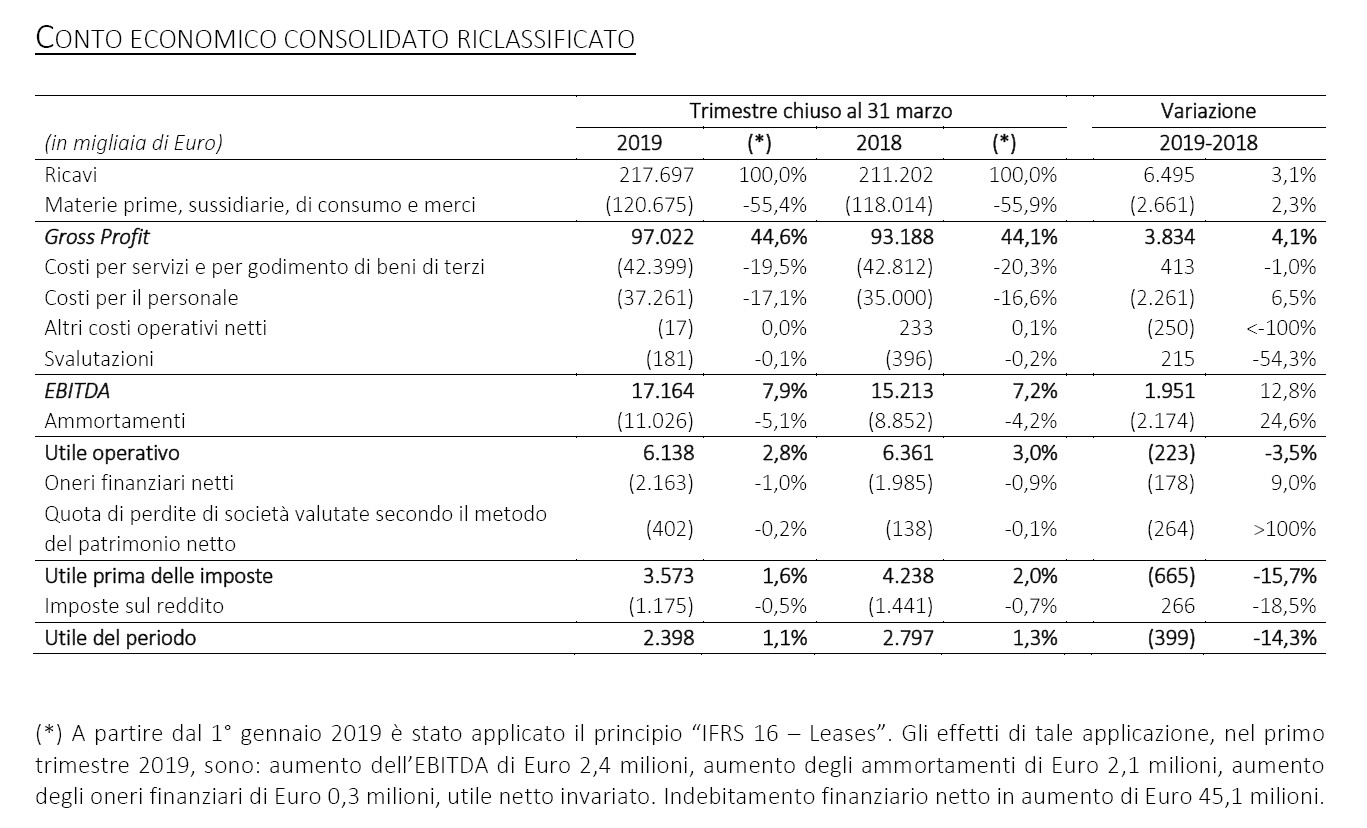

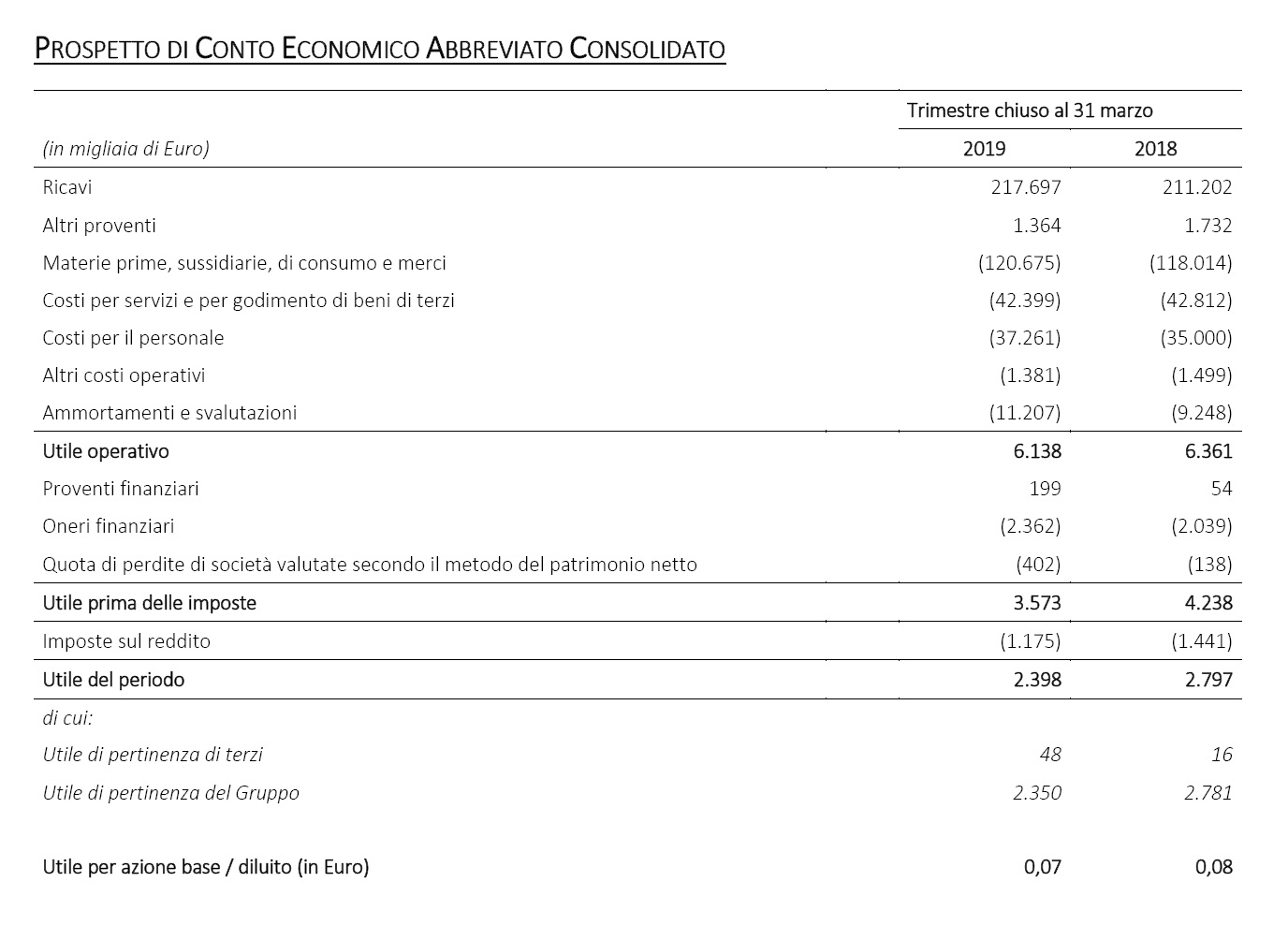

VILLORBA (Treviso) – Massimo Zanetti Beverage Group (gruppo Mzb) chiude il primo trimestre del 2019 con ricavi in crescita del 3,1% a 217,7 milioni: il giro d’affari è salito da 211,2 milioni a 217,7 milioni di euro. Tuttavia, a parità di tassi di cambio il fatturato sarebbe sceso dello 0,4%. Così i risultati diffusi da Massimo Zanetti Beverage Group S.p.A., società quotata alla Borsa di Milano (MZB.MI), il cui Consiglio di amministrazione ha approvato ieri, giovedì 9 maggio, il resoconto intermedio di gestione al 31 marzo 2019.

In forte aumento il margine operativo lordo, che è passato da 15,21 milioni a 17,16 milioni di euro (+12,8%); di conseguenza, la marginalità è salita dal 7,2% al 7,9%. L’utile netto (escluse le quote di terzi) si è ridotto da 2,8 milioni a 2,4 milioni di euro (-14,3%), in conseguenza a maggiori ammortamenti.

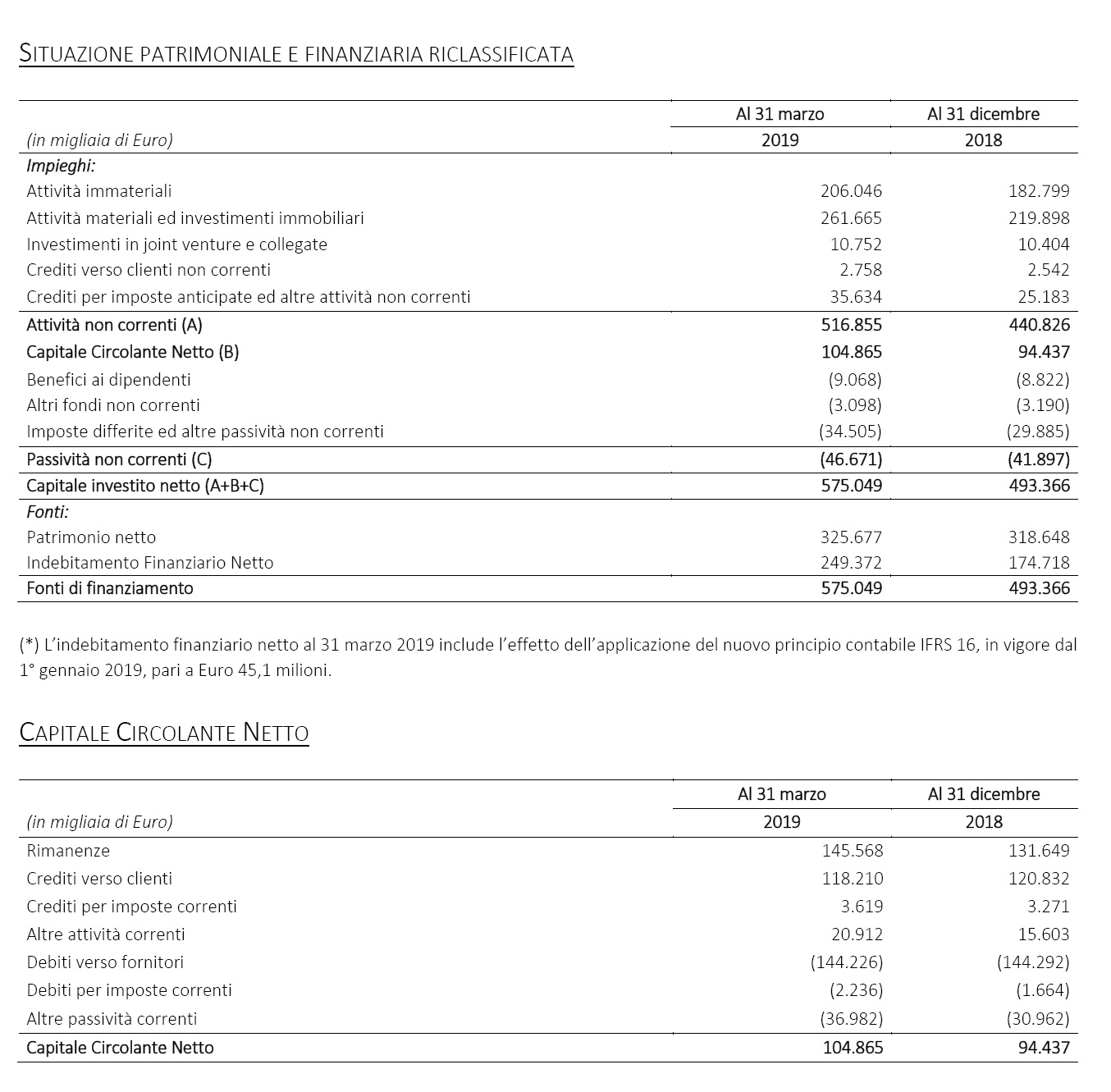

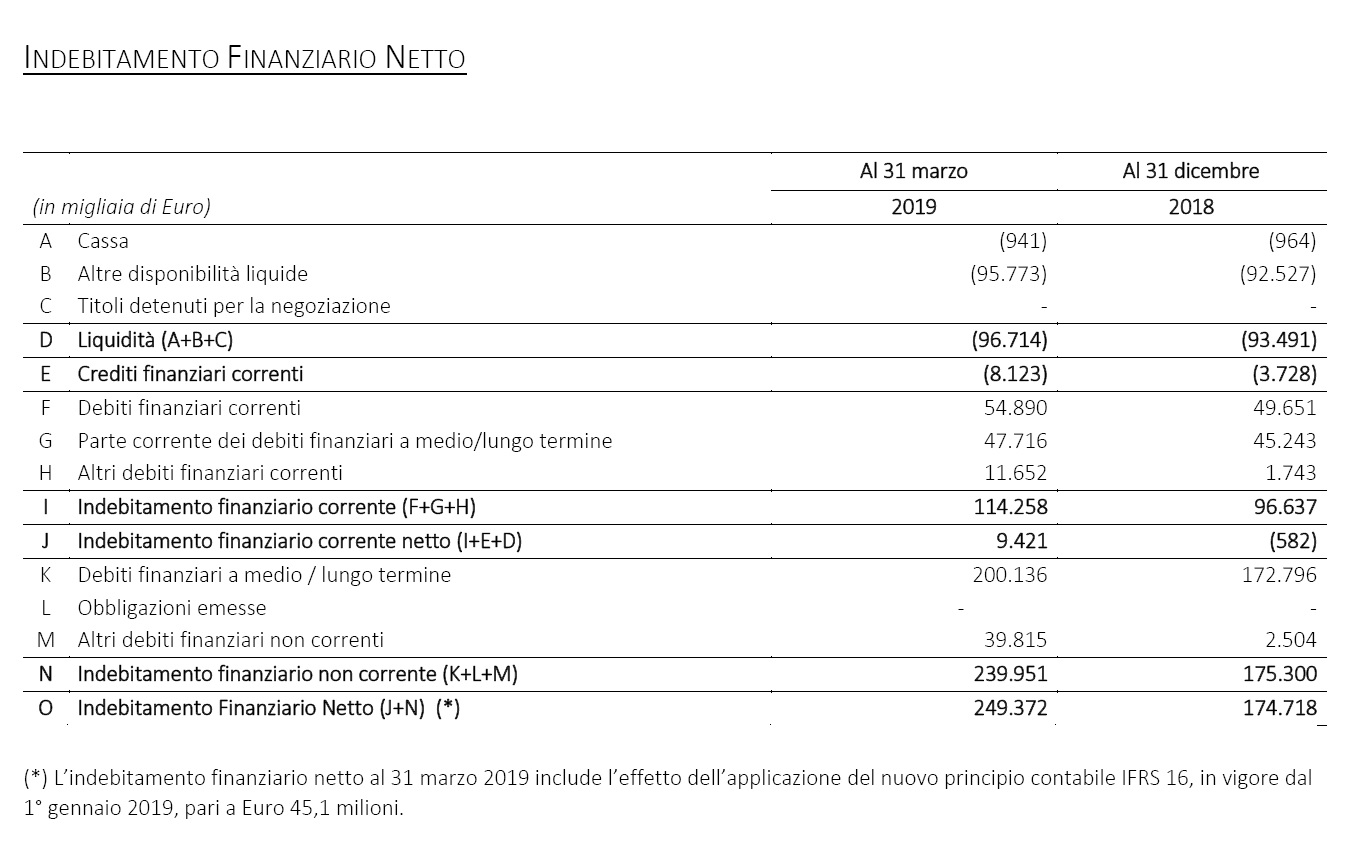

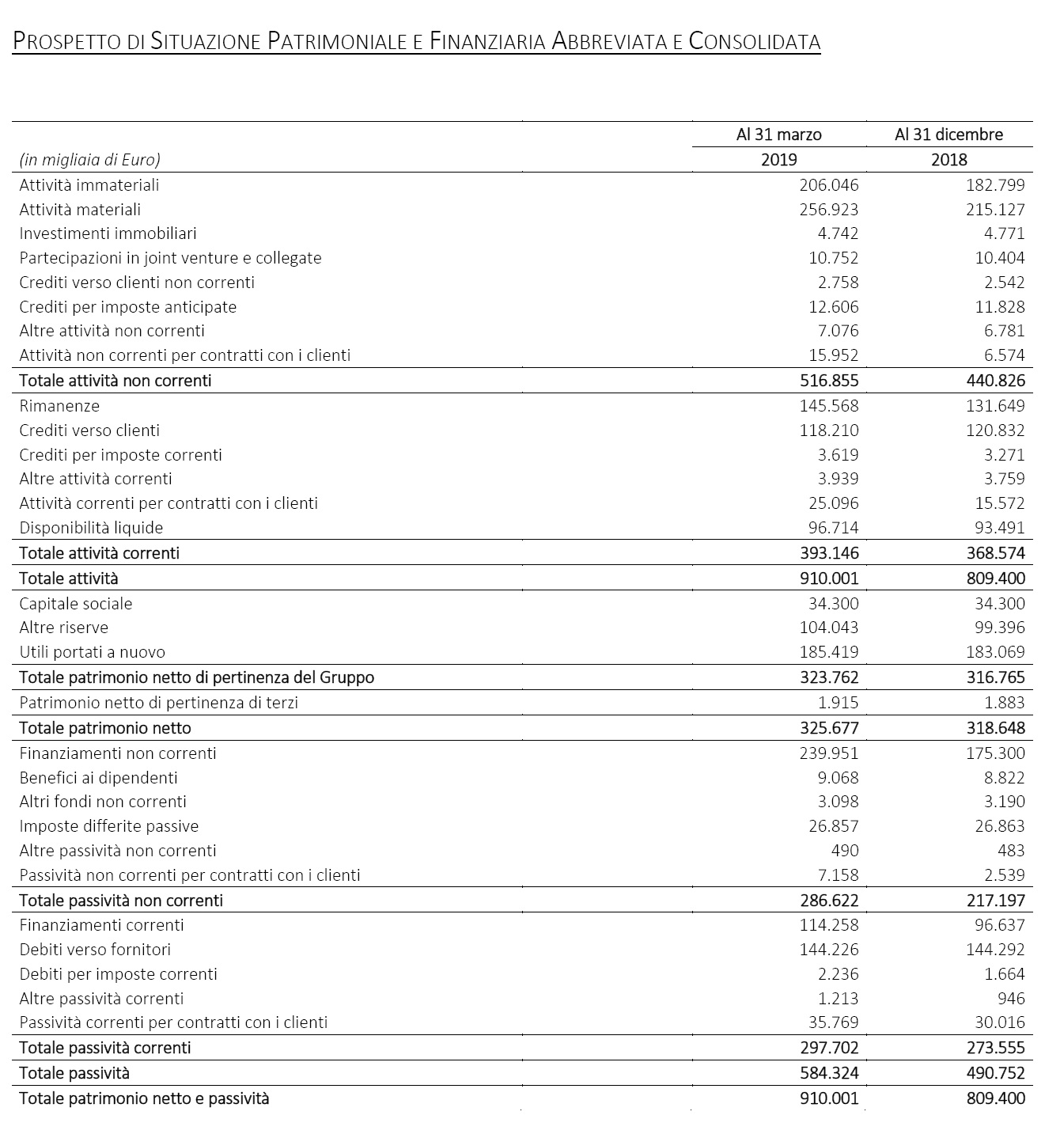

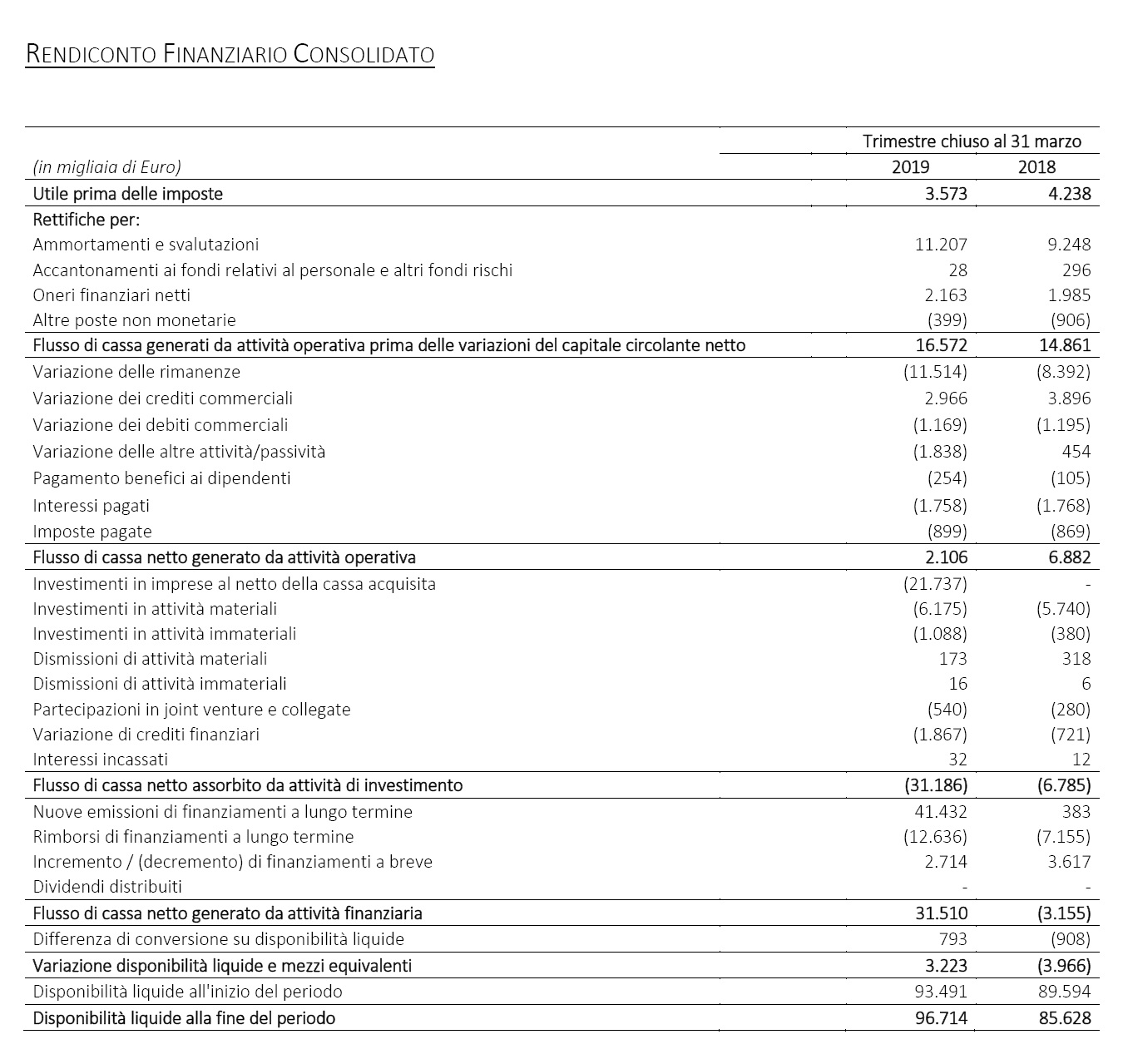

A fine marzo l’indebitamento netto era salito a 249,37 milioni di euro, dai 174,72 milioni di inizio anno, in seguito all’applicazione dei nuovi principi contabili.

A partire dal 1° gennaio 2019 è stato applicato il principio “Ifrs 16 – Leases”. Gli effetti di tale applicazione, nel primo trimestre 2019, sono: aumento dell’ebitda di Euro 2,4 milioni; aumento degli ammortamenti di Euro 2,1 milioni; aumento degli oneri finanziari di Euro 0,3 milioni; utile netto invariato. Indebitamento finanziario netto in aumento di Euro 45,1 milioni.

Per il 2019 il management di Massimo Zanetti Beverage Group prevede una leggera crescita dei ricavi e un incremento dell’Ebitda Adjusted nell’ordine del 3- 5%; l’indebitamento finanziario netto è atteso nell’intorno di 195 milioni di euro.

Massimo Zanetti, presidente e amministratore delegato di Massimo Zanetti Beverage Group, ha commentato:

“Il primo trimestre del 2019 si è chiuso con un fatturato in aumento del 3% a cambi correnti, grazie a volumi in crescita in quasi tutte le aree geografiche e con un progressivo miglioramento del mix di prodotti che ci ha consentito di riportare un margine lordo in crescita del 4% rispetto al primo trimestre 2018.

Inoltre nel corso del trimestre abbiamo completato l’acquisizione della società australiana “The Bean Alliance” che ci aprirà nuove opportunità di crescita in APAC e della portoghese “Cafés Nandi” che ci consentirà di raddoppiare, nel corso del 2019, la capacità produttiva dello stabilimento esistente per soddisfare la crescente domanda a livello europeo.

Anche negli altri mercati abbiamo avviato nuovi progetti, per incontrare nuovi trend e con sempre maggiore riguardo alla sostenibilità. Dalle capsule bio compostabili, prodotto dell’anno in Francia, alla rinnovata gamma di prodotti Segafredo che saranno presto disponibili nel mercato Italiano.

Sulla base dell’attuale trimestre e in considerazione delle prospettive e delle strategie di sviluppo intraprese, confermiamo le aspettative di crescita della redditività per l’esercizio in corso.”

Volumi

Nel corso del primo trimestre del 2019 Massimo Zanetti Beverage Group ha registrato una crescita dei volumi di vendita del caffè tostato del 1,9% rispetto al primo trimestre dello scorso esercizio, pari a tonnellate 31,1 migliaia (rispetto a tonnellate 30,6 migliaia nel primo trimestre del 2018). Tale incremento ha riguardato l’Europa del Nord (tonnellate 0,9 migliaia) principalmente nel canale Mass Market, le Americhe (tonnellate 0,2 migliaia) nel canale Private Label e l’Asia-Pacifico (tonnellate 0,2 migliaia). Esso è stato parzialmente compensato dalla negativa performance dell’Europa del Sud (tonnellate 0,7 migliaia) principalmente nei canali Private Label e Mass Market.

Ricavi Consolidati

I ricavi consolidati del Gruppo si sono attestati a Euro 217,7 milioni nei primi tre mesi del 2019, evidenziando un incremento di Euro 6,5 milioni (+3,1%) rispetto al corrispondente periodo del 2018.

Tale incremento è prevalentemente riconducibile:

- all’impatto dei tassi di cambio, principalmente legato alle fluttuazioni del dollaro statunitense (+3,5%);

- all’incremento dei volumi di vendita del caffè tostato (+1,6%), come spiegato in precedenza;

- al decremento dei prezzi di vendita del caffè tostato (-2,0%) conseguente al calo del prezzo medio di acquisto del caffè verde.

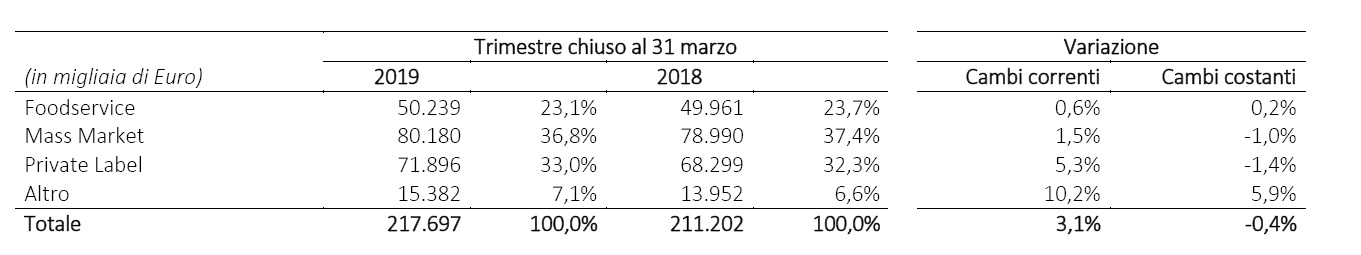

Ricavi per canale distributivo

I ricavi del canale Food Service, che rappresentano il 23,1% dei ricavi del Gruppo nel primo trimestre 2019, risultano in linea con il primo trimestre 2018, grazie alla solida performance registrata nelle Americhe e in Apac, compensata dal lieve calo in Europa, dovuto in larga parte alla strategia del Gruppo di focalizzarsi su clienti con alto traffico e maggiore visibilità.

La dinamica dei canali Mass Market e Private Label, pari rispettivamente al 36,8% e al 33,0% dei ricavi del Gruppo al 31 marzo 2019, è dovuta principalmente, come spiegato in precedenza, alla crescita dei volumi compensata dall’adeguamento dei prezzi di vendita del caffè tostato legato alla riduzione del prezzo di acquisto del caffè verde.

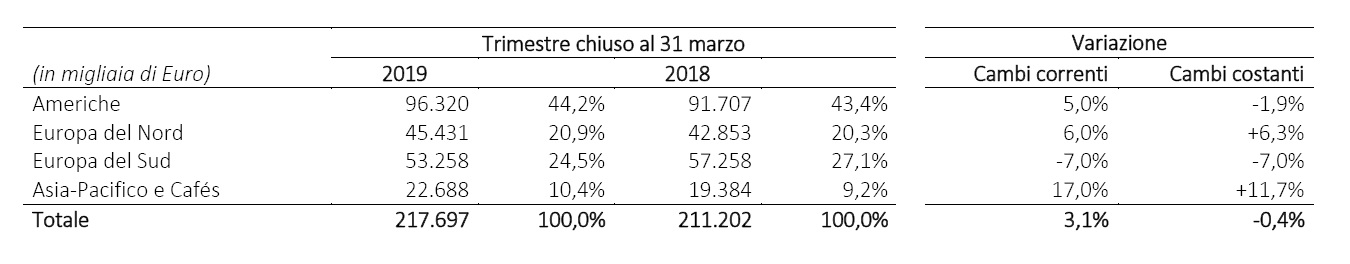

Ricavi per area geografica

Ricavi per area geografica

I ricavi realizzati nelle Americhe, pari a Euro 96,3 milioni (44,2% dei ricavi del Gruppo nel primo trimestre 2019), registrano una flessione a cambi costanti del 1,9% rispetto al primo trimestre 2018, riconducibile al canale Mass Market, dovuto principalmente al calo registrato nel mercato nella categoria “cans”, parzialmente compensato dal canale Private Label, che risulta stabile a cambi costanti, e dalla solida crescita realizzata nel canale Foodservice.

Inoltre, i ricavi generati in Nord Europa, in aumento del 6,3% a cambi costanti, rispetto al primo trimestre del 2018, sono legati all’importante crescita realizzata nel canale Mass Market, grazie all’acquisizione di nuovi clienti e alla performance positiva dei nuovi prodotti, anche del segmento organico e fair trade.

Infine, i ricavi del Sud Europa, riportano un calo del 7,0%, dovuto all’adeguamento dei prezzi di vendita del caffè tostato nel canale Private Label e al timing legato all’introduzione della rinnovata gamma di prodotti Segafredo nel canale Mass Market in Italia.

L’Asia-Pacifico e Cafés, che include anche i ricavi generati dalla rete internazionale di caffetterie, si attesta a Euro 22,7 milioni, con una crescita a cambi costanti del 11,7%, che beneficia anche della recente acquisizione di “The Bean Alliance”.

Gross Profit

Il Gross Profit, pari a Euro 97,0 milioni nei primi tre mesi del 2019, evidenzia un incremento di Euro 3,8 milioni (+4,1% rispetto ai primi tre mesi del 2018) riconducibile all’impatto delle fluttuazioni dei tassi di cambio (+2,4% rispetto ai primi tre mesi del 2018) e all’incremento del Gross Profit derivante dalla vendita di caffè tostato e altri prodotti (+1,7% rispetto ai primi tre mesi del 2018).

L’incremento del Gross Profit relativo alla sola vendita di caffè tostato è riconducibile al positivo impatto delle dinamiche dei prezzi di vendita e del costo di acquisto rispettivamente di caffè tostato e caffè verde oltreché al diverso mix rilevato nei canali, nonché all’incremento dei volumi di caffè tostato.

In percentuale sui ricavi, il Gross Profit migliora l’incidenza di 50 punti base, attestandosi al 44,6%, rispetto al 44,1% del primo trimestre 2018.

Ebitda – Risultato Operativo Lordo

Il risultato operativo lordo (Ebitda) è stato pari a Euro 17,2 milioni rispetto a Euro 15,2 milioni del primo trimestre 2018. Tale risultato è riconducibile:

- all’incremento del Gross Profit, come riportato in precedenza,

- all’incremento dei costi operativi (pari a Euro 2,3 milioni) in parte riconducibili alle acquisizioni completate nel trimestre. Su base comparabile l’incremento è guidato principalmente i) dall’aumento dei costi del personale per rafforzare le strutture commerciali a sostegno della crescita nei mercati esteri e ii) dall’incremento dei costi per servizi, tra cui spese di pubblicità per supportare il lancio di nuovi prodotti,

- al positivo impatto delle fluttuazioni dei tassi di cambio (pari a Euro 0,2 milioni),

- e al positivo impatto derivante dall’applicazione del nuovo principio contabile IFRS 16, in vigore dal primo gennaio 2019 (pari a Euro 2,4 milioni) come conseguenza di minori costi di godimento di terzi.

Utile Operativo

L’utile Operativo (Ebit) è pari a Euro 6,1 milioni, rispetto a Euro 6,4 milioni del primo trimestre 2018. Tale andamento è prevalentemente riconducibile, oltre a quanto commentato con riferimento all’Ebitda, all’aumento degli ammortamenti conseguente all’applicazione del nuovo principio contabile Ifrs 16 (pari a Euro 2,1 milioni).

Utile netto

L’Utile netto del trimestre è pari a Euro 2,4 milioni, rispetto a Euro 2,8 milioni del primo trimestre 2018. Tale andamento, oltre a quanto precedentemente commentato, è dovuto prevalentemente all’incremento degli oneri finanziari conseguenti all’applicazione del nuovo principio contabile IFRS 16 (per Euro 0,3 milioni).

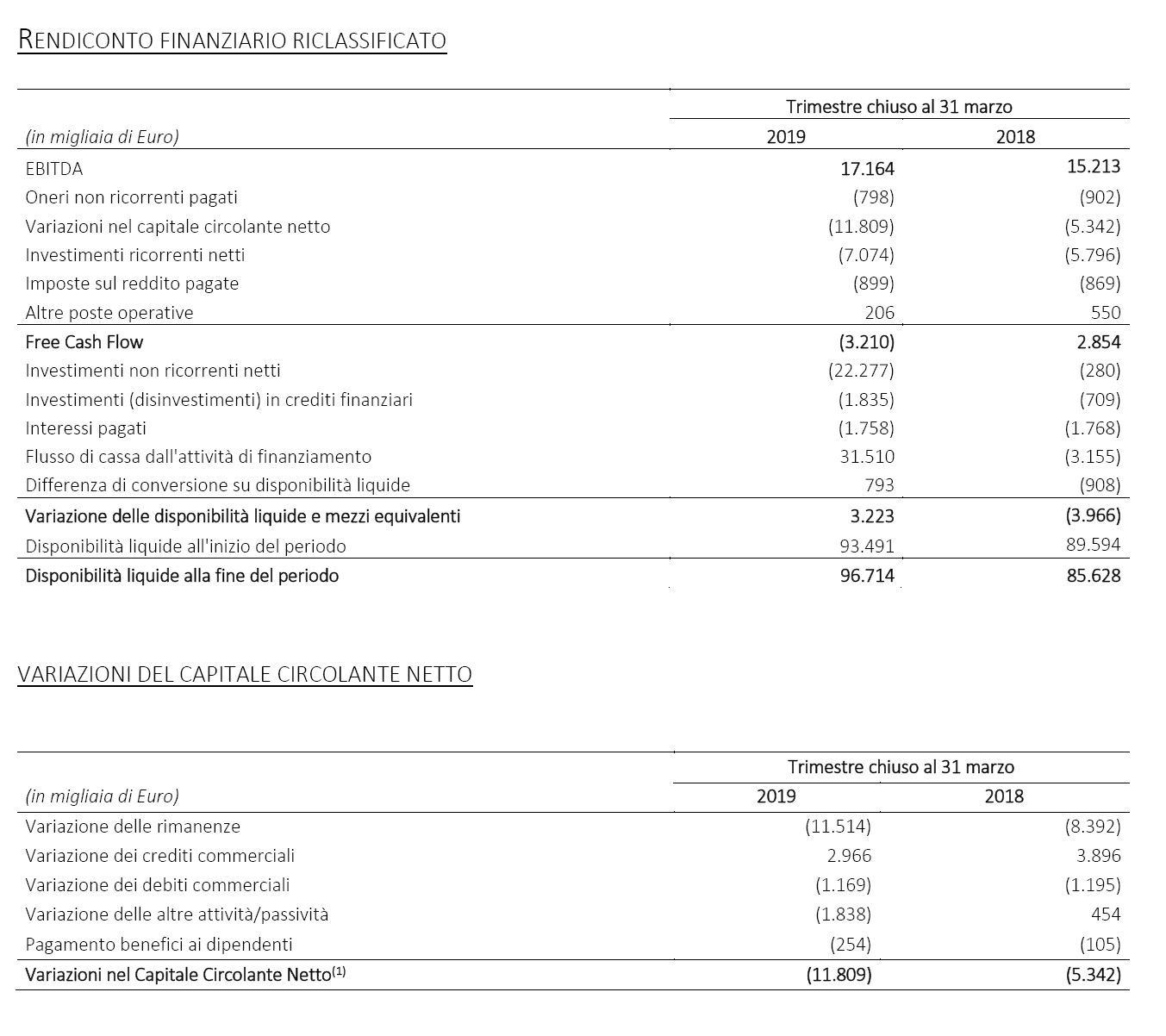

Indebitamento finanziario netto

L’indebitamento Finanziario Netto, prima dell’applicazione del principio IFRS 16, è pari a Euro 204,2 milioni, rispetto a Euro 174,7 milioni del 31 dicembre 2018. Nel corso del primo trimestre sono stati effettuati investimenti non ricorrenti per complessivi Euro 22,3 milioni, rispetto a Euro 0,3 milioni del primo trimestre 2018.

Tali investimenti includono le acquisizioni del business e degli asset di un gruppo di società con sede a Melbourne note come “The Bean Alliance” e l’acquisizione della società portoghese Cafés Nandi SA con sede in Amadora, nei pressi di Lisbona.

Per ultimo, l’applicazione del nuovo principio contabile IFRS 16, incrementa l’Indebitamento Finanziario Netto di Euro 45,1 milioni. L’indebitamento finanziario netto al 31 marzo 2019, dopo l’applicazione del principio IFRS 16, risulta quindi essere pari ad Euro 249,4 milioni.

Evoluzione prevedibile della gestione

In considerazione dei risultati conseguiti nel primo trimestre e sulla base degli andamenti ad oggi osservabili, le aspettative relative alle performance del Gruppo per l’esercizio 2019, in ipotesi di assenza di operazioni straordinarie, fatta eccezione di quelle già comunicate nel primo trimestre 2019, sono le seguenti:

- leggera crescita dei ricavi come conseguenza

- del miglioramento del mix di prodotto e canale

- di una crescita dei volumi in linea con il trend dei mercati di riferimento

- incremento dell’EBITDA Adjusted stimato nell’ordine del 3%- 5%

- l’indebitamento finanziario netto è atteso nell’intorno di Euro 195 milioni Tali indicazioni sono effettuate in ipotesi di cambi costanti ed escludono l’impatto dell’applicazione dell’IFRS 16.

Conference Call per la presentazione dei risultati al 31 marzo 2019

I risultati conseguiti dal Gruppo Mzbg relativi all’esercizio chiuso al 31 marzo 2019, sono stati illustrati durante la conference call che si è tenuta ieri, 9 maggio alle ore 17:45 CET.

Il servizio di riascolto Digital Playback sarà disponibile per 8 giorni digitando i seguenti numeri: +1 718 705 8797 (Usa e Canada), +39 02 72495 (Italia), +44 1 212 818 005 (Regno Unito) con il seguente codice: 936#

La presentazione sarà disponibile sul sito internet della Società (www.mzb-group.com) e nel sistema di stoccaggio (www.emarketstorage.com) prima dell’inizio della conference call. Sempre sul sito della Società sarà disponibile la registrazione in file MP3.

Di seguito le tabelle riepilogative con i dati di gestione salienti