MILANO – Il Consiglio di Amministrazione di Autogrill S.p.A. (Milano: Agl Im) ha esaminato e approvato i risultati consolidati al 31 dicembre 2019, inclusivi della Dichiarazione Non Finanziaria consolidata 2019.

Gruppo Autogrill, Gianmario Tondato Da Ruos, Group Ceo, ha dichiarato:

“Nel 2019 abbiamo conseguito solidi risultati: abbiamo raggiunto tutti i nostri target – con ricavi, Ebidta underlying e Eps reported in linea con la guidance comunicata al mercato – registrando miglioramenti in tutti gli indicatori chiave. In merito al 2020, per quanto riguarda l’escalation dell’epidemia di Coronavirus in primo luogo abbiamo predisposto le misure necessarie per salvaguardare la salute e la sicurezza dei nostri dipendenti.

In relazione alle conseguenti difficoltà a livello macro economico, abbiamo messo in atto una serie di iniziative specifiche per arginare l’impatto dell’epidemia su ricavi e redditività, tra le quali la gestione degli orari di apertura, l’ottimizzazione del lavoro nei punti vendita e un controllo dei costi generali e amministrativi.

Questa non è la prima volta che il nostro Gruppo si trova ad affrontare l’impatto generato da fattori esogeni sulla domanda del settore viaggi:

Sappiamo che viaggiare è fondamentale per la vita delle persone e crediamo che il settore si riprenderà non appena l’emergenza sarà terminata. Per questa ragione restiamo impegnati nella gestione del nostro business per creare valore nel lungo termine”.

Altri dati sul Gruppo Autogrill

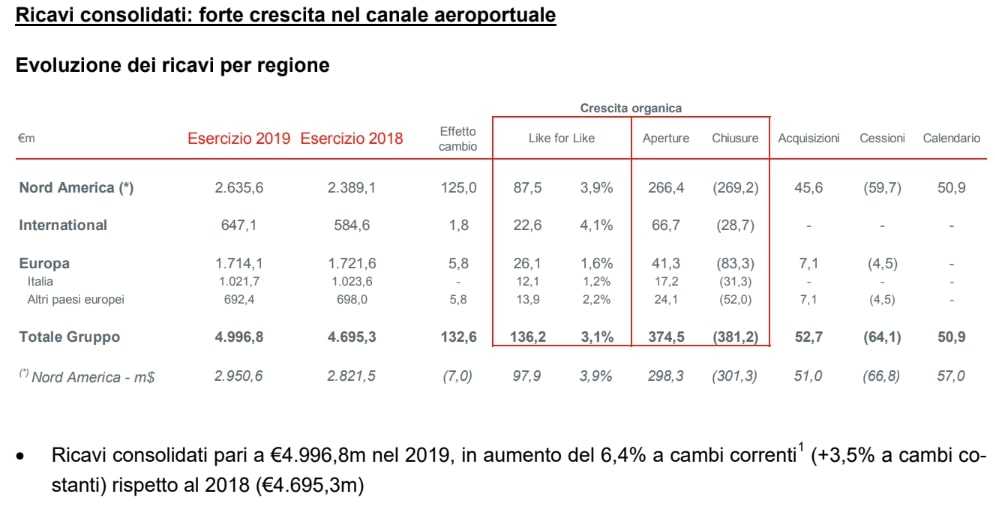

– Crescita like-for-like dei ricavi: +3,1%, trainata dal canale aeroportuale

– Aperture e chiusure:

− nuove aperture in Nord America (aeroporti di New York LaGuardia, Dallas Fort Worth, Orlando, Denver, Charlotte e San Jose), Nord Europa (Olanda e Norvegia), Asia (Vietnam e India) e Medio Oriente (Emirati Arabi Uniti)

− le chiusure riflettono soprattutto la razionalizzazione della presenza del Gruppo attualmente in corso in Europa

– Acquisizioni e cessioni: contributo leggermente negativo. Le cessioni delle attività sul canale autostrada- le canadese e delle attività in Repubblica Ceca sono state solo parzialmente compensate dalle acquisizioni di Avila, Le CroBag e Pacific Gateway6

– Calendario: nel 2019 la crescita dei ricavi ha beneficiato di ricavi pari a circa €51m dovuti all’impatto della 53a settimana in Nord America

– Effetto cambio: impatto positivo per €132,6m, dovuto principalmente alla svalutazione dell’Euro rispetto al Dollaro statunitense.

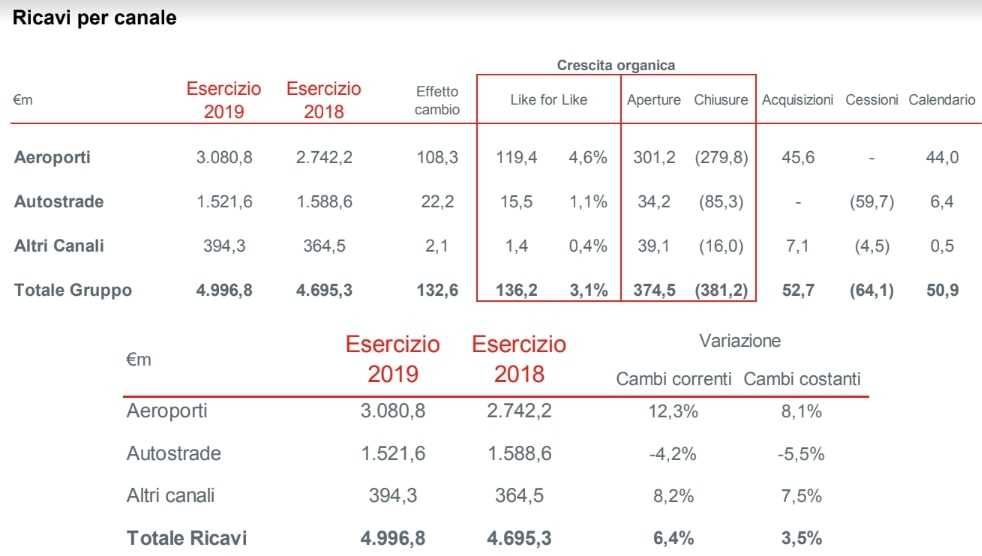

– Canale aeroportuale: ricavi in crescita del 12,3% (+8,1% a cambi costanti), grazie al contributo di tutte le regioni

− crescita like-for-like dei ricavi: +4,6%, trainata soprattutto dal Nord America

− contributo netto positivo tra aperture e chiusure

− acquisizioni di Avila e Pacific Gateway negli Stati Uniti (€45,6m), in linea con la strategia di allocazione del capitale di Gruppo Autogrill

– Canale autostradale: ricavi in diminuzione del 4,2% (-5,5% a cambi costanti) per effetto della razionalizzazione della presenza e di un andamento più contenuto del traffico nel corso dell’esercizio

− performance like-for-like dei ricavi: +1,1%

− razionalizzazione della presenza, dovuta soprattutto alla cessione delle attività in Canada (-€59,7m) e all’uscita progressiva dal business di Tank & Rast in Germania (-€38,9m)

– Altri canali: ricavi in crescita dell’8,2% (+7,5% a cambi costanti)

Principalmente per effetto delle nuove aperture nel canale ferroviario in Olanda e dell’acquisizione di Le CroBag in Germania (€7,1m)

− performance like-for-like dei ricavi: +0,4%

− chiusure selettive nei canali non strategici

− cessione delle attività in Repubblica Ceca (-€4,5m)

Ebitda underlying3 : crescita dei margini trainata dall’Europa

– Ebtda underlying3

pari a €849,5m nel 2019 (EBITDA margin underlying: 17,0%)

– Ebitda underlying3

rettificato pari a €462,9m nel 2019, con un incremento dell’11,1% a cambi correnti

(+7,6% a cambi costanti) rispetto al 2018.

− Ebitda margin underlying rettificato pari al 9,3%, in crescita rispetto all’8,9% del 2018, traina-

to dalla forte crescita dei margini in Europa

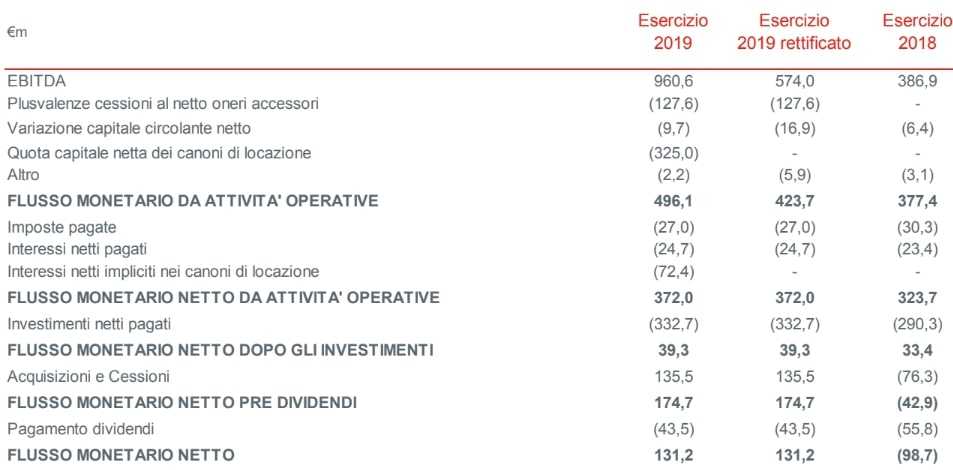

– Ebitda pari a €960,6m nell’esercizio 2019 (EBITDA margin: 19,2%)

– Ebitda rettificato pari a €574,0m nel 2019 rispetto a €386,9m nel 2018 (+48,4% a cambi correnti e +43,4% a cambi costanti), con un’incidenza del 11,5% sui ricavi (8,2% nel 2018)

− l’Ebitda rettificato comprende:

– €127,6m di plusvalenze da cessioni al netto dei costi accessori (canale autostradale canadese e attività in Repubblica Ceca) per il 2019 (pari a zero nell’esercizio 2018)

– €9,6m di costi relativi ai piani di stock option (€1,5m nell’esercizio 2018)

– €5,9m relativi ad altri costi di efficientamento per il 2019 (€25,3m di costi legati al “patto intergenerazionale” in Italia nel 2018)

– €0,9m di costi spese sostenuti per le acquisizioni (€3,0 nel 2018)

Ebit: Ebit underlying3

rettificato pari a €198,0m nel 2019, con un miglioramento dei margini pari allo 0,2% rispetto all’esercizio precedente

– Ebit underlying3

pari a €228,2m nell’esercizio 2019

− ammortamenti e svalutazioni a €621,2m, comprensivi di €356,3m per ammortamenti relativi a

contratti di leasing

– Ebit underlying3

rettificato pari a €198,0m nel 2019 (+10,1% a cambi correnti; +6,1% a cambi costanti)

rispetto a €179,8m nel 2018.

− ammortamenti e svalutazioni pari a €264,9m, in crescita del 11.8% (+8.7% a cambi costanti)

rispetto a €236,9m nel 2018 per effetto dei maggiori investimenti sostenuti nel corso degli ultimi anni

– Ebit pari a €336,6m nell’esercizio 2019

– Ebit rettificato pari a €306,3m nel 2019 rispetto a €150,0m nel 2018, per effetto delle plusvalenze derivanti dalla cessione delle attività nel canale autostradale canadese e delle attività in Repubblica Ceca già menzionate in precedenza.

Oneri finanziari netti: costo medio del debito nel esercizio pari a 3,4%

– Oneri finanziari netti a €99,0m nel 2019, comprensivi di €72,1m di interessi impliciti relativi alle passività per leasing

– Oneri finanziari netti rettificati in calo da €29,1m del 2018 a €26,9m del 2019

− costo medio del debito: sostanzialmente stabile al 3,4% nel 2019

– Proventi da partecipazioni: €36,4m nel 2019 (pari a zero nel 2018), quota beneficia di parte della plusvalenza relativa alla cessione delle attività nel canale autostradale canadese

Imposte sul reddito rettificate: €56,3m nel 2019 (€34,5m nel 2018)

– Imposte sul reddito pari a €47,7m nell’esercizio 2019

– Le imposte sul reddito rettificate salgono a €56,3m nel 2019 rispetto a €34,5m nel 2018, principalmente per effetto della tassazione relativa alla cessione delle attività nel canale autostradale canadese, pari a

€29,6m

Risultato netto: risultato netto underlying3

rettificato pari a €116,6m nel 2019

– Risultato netto underlying3

pari a €85,0m nell’esercizio 2019

– Risultato netto underlying3

rettificato pari a €116,6m nel 2019 rispetto a €101,6m nel 2018

– Risultato netto pari a €205,2m nell’esercizio 2019

− utili di terzi pari a €21,1m

– Risultato netto rettificato pari a €236,8m nel 2019 rispetto a €68,7m nel 2018, per effetto delle plusvalen-

ze derivanti dalla cessione delle attività nel canale autostradale canadese e delle attività in Repubblica Ceca

− utili di terzi rettificati pari a €22,7mm (€17,8m nel 2018)

– Utile per azione (Eps) reported pari a €0,93

Posizione finanziaria netta: €558,6m al 31 dicembre 20197

– Posizione finanziaria netta complessiva pari a €2.947,9m al 31 dicembre 2019

– Posizione finanziaria netta pari a €558,6m al 31 dicembre 2019 rispetto a €671,1m al 31 dicembre 2018

– Escludendo l’impatto delle acquisizioni/cessioni in Nord America, Free Cash Flow pari a €57,4m (€33,4m nel 2018)

– €135,5m di contributo positivo generato dalle acquisizioni e cessioni (-€76,3m nell’esercizio 2018) principalmente relative alla cessione delle attività nel canale autostradale canadese e delle attività in Repubblica Ceca, solo in parte controbilanciate dall’uscita di cassa per l’acquisizione di Pacific Gateway

– Pagamento di dividendi, al netto dei contributi in conto capitale da parte di soci di minoranza, pari a €43,5m (€55,8m nel 2018)8

– Flusso monetario netto pari a €131,2m nel 2019: in forte crescita rispetto al 2018, principalmente riconducibile ai proventi delle cessioni completate nel 2019

Portafoglio contratti Gruppo Autogrill: €2,8 miliardi5

Di nuovi contratti vinti e rinnovi in 16 paesi del mondo:

– Nuovi contratti vinti e rinnovi per circa €2,8 miliardi, con una durata media di circa 7 anni:

− nuovi contratti vinti: circa €1,0 miliardo

− rinnovi: circa €1,8 miliardi

− si ricorda che l’importo complessivo di €2,8 miliardi non include l’estensione, recentemente annunciata, del contratto con l’aeroporto di Las Vegas per ulteriori 7 anni, il cui valore è circa $1,5 miliardi

– Rinnovi di importanti contratti tra cui quelli relativi agli aeroporti di Salt Lake City, Nashville, Indianapolis, Calgary e Zurigo

– Nuovi contratti in location dove il Gruppo è già presente, tra cui quelli relativi agli aeroporti di Orlando, Dallas Fort Worth, Filadelfia e Seattle

– Nuovi contratti in nuove location, tra cui Langkawi in Malesia, Mumbai in India e Myrtle Beach in Nord America

– Alla fine del 2019, il valore complessivo del portafoglio è di circa €35 miliardi10, con una duration media di 6,6 anni

− il portafoglio riflette la cessione delle attività nel canale autostradale canadese avvenuta nel 2019, il cui valore era di circa €3,0 miliardi10 con una scadenza media di 35 anni

Ricavi, Ebitda ed Ebit per area geografica

Nord America

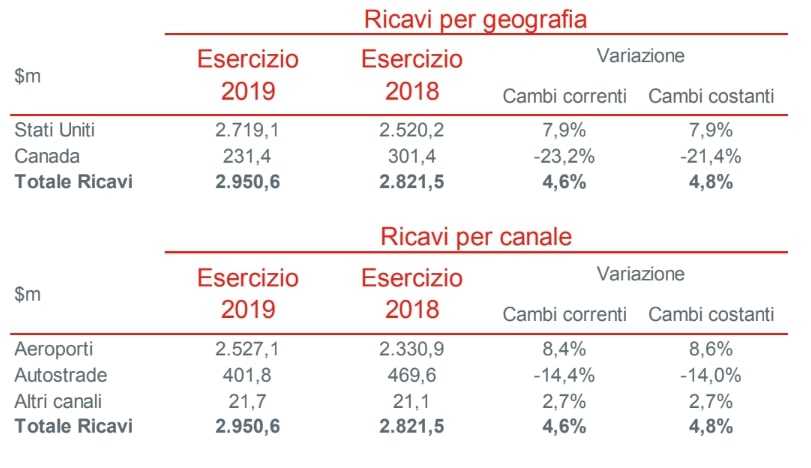

– Ricavi a $2.950,6m nel 2019, in aumento del 4,6% (+4,8% a cambi costanti) rispetto a $2.821,5m nel 2018

– Performance guidata dalla crescita like-for-like (+3,9%)

− crescita like-for-like nel canale aeroportuale del +4,5%, trainata dalla performance positiva del traffico nella regione, solo parzialmente controbilanciata da un andamento più contenuto del traffico nel canale autostradale statunitense

– Nuove aperture nette tra cui New York LaGuardia, Dallas Fort Worth, Orlando, Denver, Charlotte e San Jose

– Le acquisizioni di Avila, consolidata a decorrere dal mese di settembre 2018, e Pacific Gateway, con efficacia a partire da giugno 2019, hanno generato un contributo positivo complessivo di $51,0m

– La cessione delle attività del canale autostradale canadese, effettiva a partire da giugno 2019, ha avuto un impatto negativo sui ricavi di $66,8m

– Calendario e Valuta: principalmente relativo all’effetto calendario, positivo per $57,0m, in quanto l’esercizio 2019 ha avuto 53 settimane rispetto alle 52 settimane del 2018