VIMERCATE – Quasi la metà dei dipendenti italiani ritiene che le frodi fino a 208€ siano accettabili, mentre una minoranza afferma che ignorare le policy di spesa sia inammissibile. Lo rivela il sondaggio condotto a settembre da SAP Concur, “The Hidden Cost of Expense fraud and Non-Compliance”, su 2.500 dipendenti che viaggiavano regolarmente per lavoro prima della pandemia, 750 responsabili delle decisioni finanziarie e 750 responsabili delle decisioni di viaggio in aziende di Francia, Germania, Italia, Benelux, Paesi nordici, Spagna e Regno Unito. La ricerca delinea inoltre l’atteggiamento e la comprensione delle spese aziendali e di come le imprese cercano di prevenire le frodi, anche grazie all’implementazione di nuove tecnologie*.

Frodi dei dipendenti sulle spese aziendali

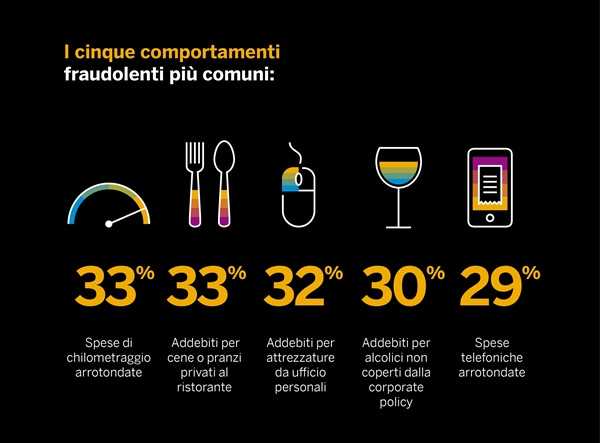

In Italia, tra i cinque comportamenti fraudolenti più comuni si registrano spese di chilometraggio arrotondate (33%), addebiti per cene o pranzi privati al ristorante (32%), addebiti per attrezzature da ufficio personali (30%), o per alcolici non coperti dalla corporate policy (29%) e spese telefoniche arrotondate (33%). In base al sondaggio solo due dipendenti su cinque (il 41%) affermano che non è corretto ignorare le policy aziendali in materia di spese.

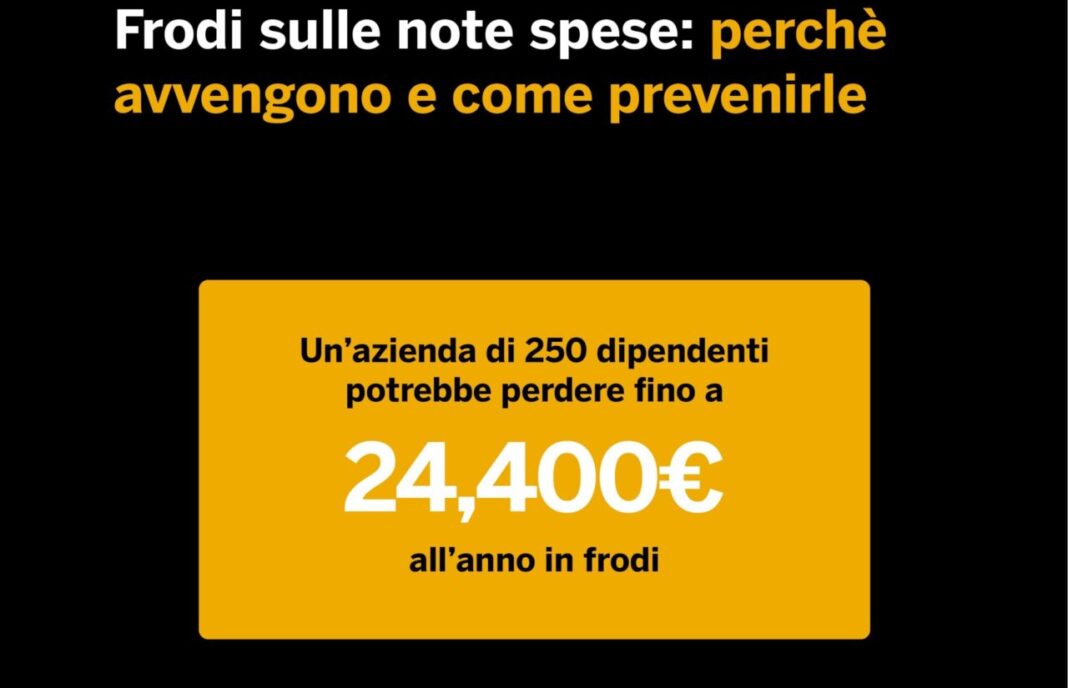

Si è stimato, infatti, che se tutti i dipendenti di un’azienda di 250 persone adottassero questi comportamenti, la perdita annua ammonterebbe a circa 24.440€ per frode sulle spese, quasi 10.000€ in più rispetto alla media delle realtà intervistate a livello EMEA (Europa, Medio Oriente e Africa).

Spese fraudolente: percezioni e problematiche

Le spese fraudolente vengono tollerate dai dipendenti perché vengono percepite come una sorta di compensazione per il denaro personale che devono spendere quando lavorano da casa (21%), per gli straordinari non pagati (21%), per il tempo trascorso in viaggi di lavoro (21%), a causa di uno stipendio basso e non commisurato al loro ruolo (17%).

Il 30% degli intervistati, invece, afferma che le policy e spese di viaggio in vigore della propria azienda sono adeguate ed eque, percentuale però inferiore alla media EMEA del 35%.

Per il proprio interesse personale, i dipendenti italiani risultano disposti ad aggirare le regole sulle spese e al contempo i responsabili di viaggi e finanziari non possiedono una conoscenza dettagliata della propria policy di spesa, rischiando così di non prendere le misure necessarie a garantire che l’azienda e i dipendenti la comprendano e la applichino. Emerge infatti che circa un quarto dei responsabili di viaggi e finanziari (il 26%) comprenda cosa potrebbe essere considerato una richiesta di rimborso fraudolenta.

Di conseguenza, pochi dipendenti sono consapevoli delle policy di spesa e delle implicazioni delle loro violazioni:

poco più di un terzo (34%) è a conoscenza delle policy sulle spese di viaggio messe in atto dalla propria organizzazione, valore inferiore alla media EMEA (37%) meno di un dipendente italiano su cinque (18%) conosce le politiche di lavoro da casa che la propria organizzazione ha messo in atto, un aspetto che potenzialmente indica un problema più ampio relativo al coinvolgimento e alla comunicazione ai dipendenti solo un terzo (34%) dei responsabili di viaggio e finanziari afferma che i dipendenti comprendono i rischi e le ripercussioni della presentazione di una richiesta di rimborso fraudolenta, sia a livello personale che per l’azienda.

I responsabili di viaggio e finanziari perdono più di due giorni di lavoro su cinque nella lotta alle frodi

Benché la lotta alle frodi sembri un’attività a bassa priorità, è fondamentale implementare una policy che le contrasti partendo dalla costruzione e diffusione una cultura d’impresa e l’utilizzo della tecnologia appropriata. In Italia solo un’azienda su tre promuove iniziative di sensibilizzazione alle frodi e formazione sulla prevenzione, inoltre il 66% dei dipendenti non comprende i rischi in cui incorrono loro o l’azienda e il 18% ritiene che le cifre che stanno sovraccaricando siano così piccole da non nuocere sul bilancio.

La lotta alle frodi richiede quindi molto tempo ai responsabili di viaggio e finanziari che si affidano spesso a metodi onerosi e poco sofisticati. È stato stimato che entrambi i team trascorrono più di due giorni lavorativi alla settimana (18,2 ore) cumulativamente nella lotta alle frodi, monte ore che supera la media EMEA, che ammonta a 17,4 ore. Questo tempo è distribuito su una varietà di attività come il pre-rimborso per il rilevamento delle frodi (3,7 ore) e la risoluzione di problemi di conformità durante le revisioni dovuti a invii fraudolenti (3,4 ore).

Questo perché un numero sorprendente alto di aziende è ancora bloccato nell’era “carta e penna” quando si tratta di processi di spesa:

-un quarto (25%) dei responsabili di viaggio e finanziari afferma che il proprio processo di spesa non è digitalizzato;

-il 23% afferma di non disporre dei dati necessari per valutare potenziali frodi sulle spese

poco meno di un terzo (30%) utilizza la gestione automatizzata delle spese, valore, in questo caso, superiore alla media EMEA (25%).

La tecnologia a supporto della lotta alle frodi: dubbi e soluzioni

Ancora poche aziende stanno implementando soluzioni tecnologiche per la gestione delle spese e la prevenzione delle frodi, questo perché non possiedono le risorse adatte all’adozione della tecnologia e temono che possa avere conseguenze indesiderate per la privacy e la cultura.

Nello specifico, il 56% dei responsabili di viaggio e finanziari si preoccupa per le implicazioni sulla sicurezza dei dati e/o sulla privacy derivanti dall’utilizzo di strumenti di intelligenza artificiale, valore superiore alla media EMEA (49%). Meno della metà (47%) teme che gli strumenti di intelligenza artificiale possano produrre falsi positivi, mentre due su cinque (41%) temono che i dipendenti possano opporsi all’uso di strumenti di intelligenza artificiale nel processo di conformità. Infine, il 40% di loro teme che l’IA possa rendere il loro lavoro inutile.

Molti manager, inoltre, affermano di essere limitati nell’’introduzione dell’intelligenza artificiale dai costi elevati (secondo il 50%) e dall’incapacità del proprio team di usare gli strumenti di intelligenza artificiale in modo efficace (per il 49%).

Automatizzando i processi più banali, tuttavia, i team di viaggio e finanziari si potrebbero concentrare maggiormente sull’educazione aziendale sulle policy e sui pericoli della non conformità.

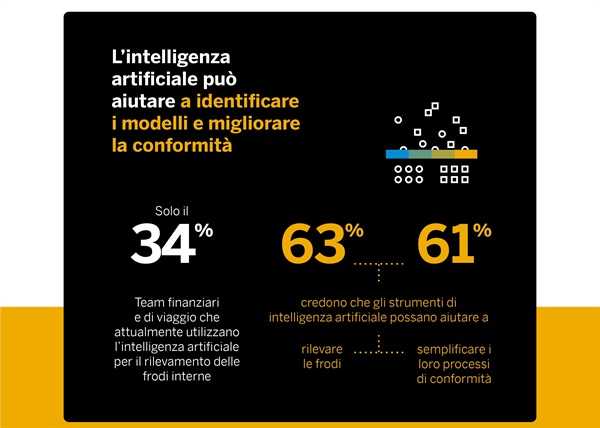

L’intelligenza artificiale permette anche di identificare modelli e prevenire le frodi

Tra i principali benefici il 63% dei responsabili di viaggio e finanziari ritiene che gli strumenti di intelligenza artificiale possano aiutare a rilevare le frodi e quasi il 61% sostiene che gli strumenti di intelligenza artificiale possano aiutare a semplificare i processi di conformità. Per ridurre o evitare la richiesta di rimborsi spese fraudolente il 34% dei responsabili di viaggio e finanziari hanno organizzato corsi di formazione sulla consapevolezza e la prevenzione delle frodi per i dipendenti, il 32% hanno introdotto il controllo delle spese tramite carte di credito aziendali, il 30% la gestione automatica delle spese, il 30% il controllo manuale a campione e il 28% l’intelligenza artificiale.

*Metodologia della ricerca

Il report “The Hidden Cost of Expense fraud and Non-Compliance” si basa sulle opinioni di 2.500 dipendenti che viaggiavano regolarmente per lavoro prima della pandemia, nonché su 750 responsabili delle decisioni finanziarie e 750 responsabili delle decisioni di viaggio nelle aziende. Il sondaggio è stato condotto in Francia, Germania, Italia, Benelux, Paesi nordici, Spagna e Regno Unito da Opinium nel settembre 2021.

In Italia sono state intervistate 300 persone che hanno viaggiato regolarmente per affari prima della pandemia, 100 decision maker finanziari e 100 responsabili di viaggio.