TREVISO – Il Consiglio di Amministrazione di De’ Longhi SpA ha approvato martedì 10 novembre i risultati dei nove mesi 2020.

Nei nove mesi il Gruppo ha realizzato:

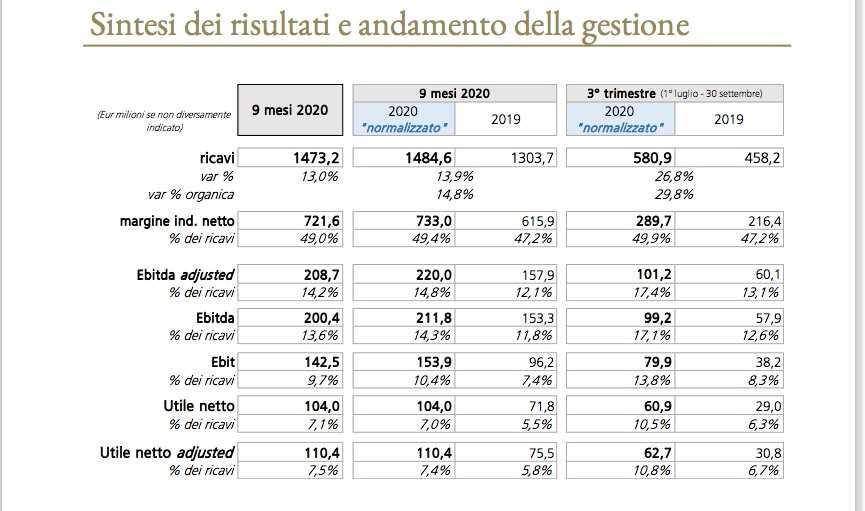

• ricavi per €1.473,2 milioni, increscita del 13% (+13,9%alivellonormalizzato1 e +14,8% a livello organico normalizzato);

• unadjusted Ebitda di €208,7 milioni, pari al 14,2% deiricavi (14,8%intermini normalizzati, in miglioramento dal 12,1% del 2019

° un utile netto di € 104 milioni (utile netto adjusted di € 110,4 milioni, in crescita del 46,3% rispetto allo scorso anno).

Nel terzo trimestre, il Gruppo ha conseguito:

• ricavi per €576,6 milioni, increscita del 25,8% (+26,8% a livello normalizzato e +29,8% a livello organico;

• unadjusted Ebitda di €96,9 milioni, pari al 16,8% dei ricavi (17,4% in termini normalizzati), in miglioramento del 61,1% dal 2019;

• un utile netto di € 60,9 milioni, in crescita del 110%.

Nei primi 9 mesi dell’anno la società ha generato cassa per € 173,7 milioni, incrementando la propria posizione finanziaria netta al 30 settembre a € 451,5 milioni (da € 277,8 milioni al 31 dicembre 2019).

Nei 12 mesi rolling la generazione di cassa è stata di € 350 milioni.

L’amministratore Delegato Massimo Garavaglia ha così commentato: “Siamo sempre stati convinti della forza dei nostri brand e delle potenzialità dei nostri prodotti: al di là delle condizioni contingenti del mercato, crediamo nella superiorità di prodotti iconici sostenuti da campagne di investimenti che ne accompagnino lo sviluppo nel medio termine.

Perciò continueremo ad investire in innovazione, marketing e comunicazione e i risultati correnti confermano la correttezza della nostra strategia. Guardando al più breve termine, riconosciamo ancora molti elementi di incertezza, che rendono la lettura del contesto sociale ed economico ancora molto difficile.

Con alle spalle questi risultati, rivediamo al rialzo la nostra guidance di fine anno e confidiamo di poter chiudere il 2020 con ricavi in crescita organica ad un tasso high single digit, e un Ebitda adjusted in aumento sia in valore che in percentuale dei ricavi.

Nel più lungo termine, restiamo focalizzati sulla esecuzione della nostra strategia, secondo il modello di creazione del valore che ci ha fin qui guidati”

Il Consiglio di Amministrazione ha inoltre, alla luce del buon andamento della Società e del Gruppo De’ Longhi nell’esercizio in corso, proposto la distribuzione di un dividendo di € 0,54 per azione tratto dalla riserva straordinaria formata anche con gli utili 2019.

Infine, nell’ambito della strategia di allungamento della durata media effettiva del portafoglio di debito di Gruppo, e per approfittare delle buone condizioni di mercato, il Consiglio di Amministrazione ha dato mandato all’Amministratore Delegato di procedere con le attività propedeutiche all’emissione di una seconda tranche di un prestito obbligazionario non convertibile, non quotato e non soggetto a rating per un importo pari a Euro 150 milioni con durata ventennale e maturity al 2041 che sara’ sottoscritto da primari investitori statunitensi.

Il quadro generale

Il quadro generale

Il terzo trimestre del 2020 non ha portato un sostanziale cambiamento nel clima sociale e macroeconomico rispetto al primo semestre: l’incertezza e le tensioni legate alla diffusione dell’epidemia da Covid-19 hanno continuato a condizionare i mercati e i comportamenti di consumatori, produttori e distributori. Parallelamente, tuttavia, l’accresciuta attenzione dei consumatori verso l’ambito domestico, ha trainato le vendite di prodotti per la casa, in particolare legati

I segmenti del caffè e della preparazione e cottura dei cibi hanno mostrato tassi di crescita oltre le aspettative, ampliati dagli effetti positivi derivanti dal supporto offerto dalla forza dei brand e dei prodotti e da un’attenta strategia di investimento di lungo termine in marketing e comunicazione. Sul fronte organizzativo, il Gruppo ha continuato ad attuare tutte le misure di prevenzione adottate nei mesi precedenti, nelle fasi di picco della pandemia, al fine di tutelare, nel migliore dei modi, la salute dei propri dipendenti e collaboratori.

I ricavi

I ricavi dei 9 mesi, in crescita del 13% a € 1.473,2 milioni, sono stati spinti dalla forte progressione del terzo trimestre, in scia dell’andamento favorevole del primo semestre, che ha visto i ricavi crescere del 25,8% (+26,8% normalizzato e +29,8% organico). L’effetto valutario normalizzato è stato negativo per € -12,2 milioni nei 9 mesi, per lo più da addebitarsi all’evoluzione dei cambi nel terzo trimestre (effetto negativo normalizzato per € -13,7 milioni): hanno pesato in particolare il deprezzamento di Dollaro USA, Rublo, Dollaro Australiano e Zloty polacco.

I mercati

La crescita a livello geografico è stata importante in tutte le aree e nel terzo trimestre si è allargata anche all’area MEIA, negativa nei precedenti trimestri, (Middle East-India-Africa), ora cresciuta, su base organica e normalizzata, del 7,7% nel trimestre.

Su base normalizzata: l’Europa sud-occidentale è cresciuta del 20,3% nei 9 mesi (35,9% nel terzo trimestre), grazie al contributo di tutti i paesi, con Germania e Francia in evidenza; similmente anche l’Europa nord-orientale è cresciuta a doppia cifra: + 13% nei 9 mesi e +26,4% nel trimestre: particolarmente positiva la performance del Regno Unito, di Polonia, paesi scandinavi e Benelux; come sopra anticipato, l’area MEIA nel suo complesso ha segnato una crescita del 7,7% organico nel trimestre, segnando così un’inversione di rotta rispetto ai precedenti trimestri, che ancora pesano negativamente sul risultato dei 9 mesi (in contrazione del -14.9% organico).

I segmenti di prodotto

nell’area APA (Asia-Pacific-Americas) (+13,4% nei 9 mesi e +20% nel trimestre) sono cresciuti a doppia cifra tutti i principali paesi: Stati Uniti e Canada, greater China, Giappone, Australia e Nuova Zelanda. A livello normalizzato, nei nove mesi sono risultati in crescita tutti i segmenti di prodotto, ad eccezione del riscaldamento portatile e dello stiro – quest’ultimo tuttavia in crescita organica a doppia cifra nel terzo trimestre.

Nel trimestre, le macchine per il caffè hanno accelerato con un tasso di crescita oltre il 30%, con crescite a doppia cifra in tutte le principali famiglie di prodotto, con le superautomatiche in testa.

Nel segmento della cottura e preparazione dei cibi, non solo è stato confermato il grande momento delle kitchen machines – in crescita ad alta doppia cifra nel trimestre e nei nove mesi – ma nel trimestre sono risultate in crescita tutte le principali famiglie di prodotto, comprese quelle che non avevano ancora mostrato un recupero nei precedenti trimestri. Per quanto concerne i restanti segmenti (comfort e home care), i nove mesi si sono chiusi in crescita, tuttavia, come anticipato, con l’eccezione del riscaldamento portatile (a causa di condizioni climatiche poco favorevoli) e dello stiro (quest’ultimo in forte recupero nel terzo trimestre).

I margini operativi

Passando ai margini, in termini normalizzati, nei nove mesi è stato confermato un miglioramento generalizzato: il margine industriale netto è passato dal 47,2% al 49,4%, grazie a risparmi nel costo di prodotto e una tenuta della componente prezzo-mix; l’Ebitda adjusted si è attestato a € 220 milioni, in crescita del 39,3%; in percentuale dei ricavi, vi è stato un miglioramento di 2,7 punti percentuali sui ricavi, dal 12,1% al 14,8%, nonostante un aumento degli investimenti in media e comunicazione al 11,6% dei ricavi nel terzo trimestre (+0,8 punti percentuali rispetto al terzo trimestre 2019); l’Ebitda è passato dall’11,8% al 14,3% dei ricavi, attestandosi a € 211,8 milioni; il risultato operativo (Ebit) è stato pari a € 153,9 milioni, in aumento del 60%; infine, l’utile netto è stato pari a € 104 milioni, pari al 7% dei ricavi. Nel terzo trimestre, l’aumento dei margini è stato ancora più marcato, pari al +33,8% per il margine industriale netto (€ 289,7 milioni), +68,3% per l’Ebitda adjusted (€ 101,2 milioni), +110% per l’utile netto (€ 60,9 milioni).

La situazione patrimoniale

Il suddetto sviluppo reddituale è stato all’origine di una generazione di cassa particolarmente forte, pari a € 350 milioni nei 12 mesi, da settembre ’19 a settembre 2020, ed € 173,7 milioni nei primi nove mesi di quest’anno, pur in presenza di un flusso di investimenti importante e in leggero aumento (€ 58,7 milioni contro € 55,5 milioni dei nove mesi del 2019). i margini operativi la situazione patrimoniale

Il capitale circolante netto è risultato in riduzione da inizio anno di € 96,7 milioni, in ragione soprattutto del trend di incassi da clienti e di aumento dei debiti a fornitori. In rapporto ai ricavi rolling, il capitale circolante netto è sceso al 9,8% dal 15,2% di fine 2019 e dal 18,6% di fine settembre 2019.

Le dinamiche descritte hanno portato ad un marcato rafforzamento della posizione finanziaria netta che si è attestata a € 451,5 milioni al 30 settembre, con una posizione netta verso banche e finanziatori positiva per € 516,7 milioni. al 30.09.2020 Eur milioni 451,5 173,7 al 31.12.2019 Eur milioni 277,8 al 30.09.2019 Eur milioni pos. finanziaria netta variazione nei 9 mesi variazione nei 12 mesi 101,5 350,0 pos. bancaria netta variazione nei 9 mesi variazione nei 12 mesi 516,7 159,3 357,4 180,9 335,8

Ricordiamo che nel corrente anno, in considerazione delle crescenti difficoltà del sistema paese e del territorio di fronte all’espandersi del contagio, l’Assemblea dei Soci del Gruppo ha deliberato di non distribuire dividendi (che erano stati distribuiti per € 55,3 milioni nell’anno precedente) e parallelamente il Gruppo ha erogato un supporto finanziario di € 3,1 milioni a favore delle strutture sanitarie del territorio impegnate nella lotta al contagio. Infine, nei nove mesi, la Società ha riacquistato azioni proprie per complessivi € 14,5 milioni, in relazione al piano di stock option in essere.