TREVISO – Approvati dal Consiglio di amministrazione di De’ Longhi SpA i risultati consolidati del primo trimestre del 2022. Negli ultimi due anni il cambio di abitudini dei consumatori, con una prevalenza dello stay at home, ed il consolidamento di alcuni trend già presenti sul mercato, hanno favorito l’espansione del comparto dei piccoli elettrodomestici a livello globale.

Il bilancio De’ Longhi

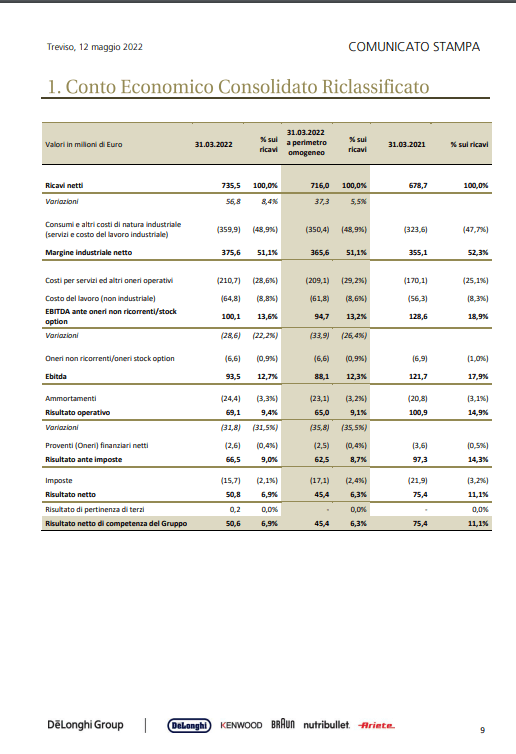

- ricavi in crescita del 8,4% a € 735,5 milioni (+5,5% a perimetro omogeneo);

- un adjusted Ebitda a € 100,1 milioni, pari al 13,6% dei ricavi rispetto al 18,9% nel 2021 (ma in miglioramento rispetto al 10,7% del 2020);

- un risultato operativo (Ebit) a € 69,1 milioni, pari al 9,4% dei ricavi rispetto al 14,9% dell’anno precedente;

- un utile netto a € 50,6 milioni, pari al 6,9% dei ricavi;

- una posizione finanziaria netta positiva per € 274,6 milioni, a cui ha contribuito un flusso di cassa prima dei dividendi e delle acquisizioni positivo per € 170,7 milioni nei 12 mesi.

Nelle parole dell’Amministratore delegato Massimo Garavaglia: “Siamo molto soddisfatti dei risultati di questo primo trimestre, ancor più significativi alla luce della difficile comparazione con il primo trimestre 2021 che aveva registrato risultati eccezionali con una crescita del fatturato a perimetro costante attorno al 60%.”

“In questo inizio d’anno il nostro gruppo sta rispondendo con determinazione alle numerose sfide poste da uno scenario macroeconomico e geopolitico di grande complessità e in rapida evoluzione, in cui inflazione dei costi e difficoltà nelle catene di fornitura si sommano ai timori degli impatti sulle dinamiche dei consumi a causa dell’escalation militare nell’est d’Europa.”

“Tuttavia, seppur in presenza di un contesto macroeconomico in forte evoluzione, alla luce degli elementi attuali non modifichiamo la guidance precedente.”

“In conclusione, restiamo convinti che la strategia di focalizzazione sulle core category – in particolare quella del caffè – di investimento costante sul prodotto e sui brand, di sviluppo geografico e di disciplina nella gestione dei prezzi, resti la strategia vincente per la creazione di valore nel medio e lungo termine.“

Il percorso di sviluppo De’ Longhi

In questo primo trimestre del 2022 il Gruppo De’ Longhi è stato in grado di proseguire nel suo percorso di sviluppo, nonostante la difficile comparazione con l’anno precedente, che aveva visto un primo trimestre in crescita di quasi il 60% (a perimetro omogeneo), grazie in particolare alla favorevole evoluzione del segmento del caffè espresso.

In questo inizio d’anno, tuttavia, il Gruppo si è trovato ad affrontare alcune criticità, emerse a livello globale, soprattutto nell’ambito della supply chain, che hanno richiesto uno straordinario sforzo al fine di dare continuità alla produzione ed alla distribuzione dei propri prodotti nei mercati di riferimento.

In particolare, per far fronte alle crescenti dinamiche inflattive che hanno interessato i costi di produzione e di distribuzione negli ultimi 12 mesi, il Gruppo ha messo in campo diverse misure di mitigazione, tra cui azioni di efficientamento produttivo e una strategia selettiva di aumento prezzi, con l’obiettivo di preservare il margine industriale dagli impatti negativi di dette dinamiche.

Infine, un ulteriore fattore di complicazione e di preoccupazione, per gli effetti che potrebbe avere sulle dinamiche di consumo, è rappresentato dal conflitto in essere tra Russia e Ucraina, che ha portato il Gruppo a rivedere la valutazione di alcuni asset relativi al mercato ucraino e a sospendere tutti gli investimenti e la distribuzione di nuove forniture verso la Russia

I ricavi

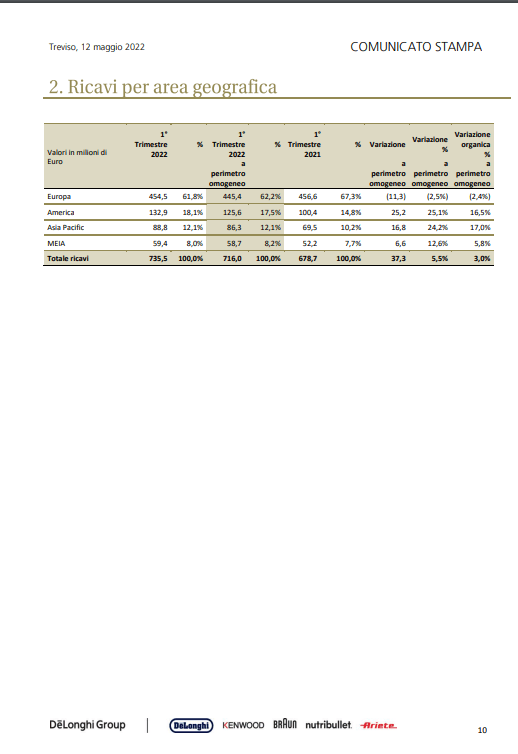

Nel primo trimestre del 2022 i ricavi sono cresciuti dell’ 8,4%, raggiungendo € 735,5 milioni. A perimetro omogeneo la crescita si è attestata al 5,5%, con un

contributo della componente valutaria pari a 2,5 punti percentuali di crescita.

Le principali aree geografiche – con l’eccezione dell’Europa nord orientale – chiudono il trimestre in territorio positivo.

A livello reported:

• L’Europa sud-occidentale è cresciuta del 3,9% nel periodo, grazie all’espansione della Germania ad un tasso di crescita double digit ed una espansione high single digit della penisola Iberica e dell’Austria;

• l’area dell’Europa nord-orientale ha registrato una performance negativa, sia a causa della difficile situazione geopolitica, che ha condizionato il sentiment dei consumatori in alcuni Paesi, sia per la sfidante base di comparazione con lo scorso anno (da citare come esempio il mercato inglese che nel trimestre 2021 aveva registrato ricavi in crescita del +93% a perimetro omogeneo);

• l’area MEIA ha chiuso il periodo con una crescita positiva a doppia cifra, grazie all’espansione dei principali mercati;

• l’area America ha accelerato il percorso di espansione, conseguendo un’importante crescita a doppia cifra grazie allo sviluppo del business del caffè e ad una anticipata stagione di vendite dei condizionatori portatili;

• infine, nella regione Asia Pacific la crescita a doppia cifra è stata guidata dalla forte dinamica della Greater China oltre che da una significativa espansione degli altri principali mercati dell’area (Australia e Nuova Zelanda, Giappone, Corea del Sud).

L’evoluzione dei segmenti di prodotto

Per quanto concerne l’evoluzione dei segmenti di prodotto, nel primo trimestre del 2022 la crescita double digit del comparto caffè ha trainato l’espansione del Gruppo, accompagnata da un incremento del comfort ed un calo della food preparation.

Nello specifico, il comparto caffè ha confermato il solido trend di crescita evidenziato negli ultimi anni, con una forte spinta del business sia nei principali Paesi dell’area Euro che in USA ed Asia. I prodotti core sono cresciuti ad un tasso a doppia cifra, nonostante l’elevato livello di fatturato raggiunto nel 2021, sostenuti anche dai lanci di nuovi prodotti e del successo della campagna globale di comunicazione che vede Brad Pitt come Ambassador del brand De’ Longhi.

Scenario più eterogeneo per la food preparation, che soffre dello sfidante confronto con il 2021, ma che resta largamente in positivo rispetto ai valori ottenuti negli anni 2020 e 2019.

In questo contesto, alcune categorie come i food processor o le deep-fryer mantengono un trend positivo rispetto allo scorso anno, mentre le famiglie delle kitchen machine evidenziano una flessione rispetto agli importanti livelli raggiunti nel 2021 (pur restando superiori ai valori 2020 e 2019).

Positivo il contributo della categoria comfort (condizionamento e riscaldamento portatili), grazie ad un anticipo della stagione di vendita dei condizionatori.

In territorio negativo infine l’home care con andamenti contrastanti per le due famiglie di prodotto della pulizia (negativa) e dello stiro a marchio Braun (positivo).

L’evoluzione dei margini

Guardando ora all’evoluzione dei margini nel primo trimestre:

• il margine industriale netto, pari a € 375,6 milioni, si è attestato al 51,1% dei ricavi rispetto al 52,3% dello scorso anno. Tuttavia, a cambi costanti il margine è risultato in leggero miglioramento (al 52,6%).

In particolare, nel trimestre gli impatti della cost inflation su materie prime e costi di trasporto sono stati solo parzialmente compensati dall’effetto positivo del price-mix;

• l’Ebitda adjusted si è attestato a € 100,1 milioni, pari al 13,6% dei ricavi (rispetto al 18,9% del 2021 e al 10,7% del 2020 reported), in contrazione a causa degli investimenti in comunicazione e media (che hanno pesato il 12,1% dei ricavi nel nuovo perimetro rispetto al 10,5% dell’anno precedente), di maggiori costi operativi e di struttura e di un effetto cambi negativo pari a € 8,4 milioni;

• l’Ebitda è stato pari a € 93,5 milioni, ovvero il 12,7% dei ricavi, comprensivo di un impatto negativo di € 6,6 milioni relativo a oneri non ricorrenti e al costo figurativo del piano di stock option;

• il risultato operativo (Ebit) si è attestato a € 69,1 milioni, pari al 9,4% dei ricavi;

• infine, l’utile netto è stato pari a € 50,6 milioni, con un’incidenza del 6,9% sui ricavi.

La rivalutazione

Tra gli oneri non ricorrenti viene ricompresa una revisione, in relazione alla recente crisi geopolitica in Ucraina, della valutazione di alcune attività correnti del capitale circolante detenute alla data di bilancio, per un importo negativo di circa € 5,1 milioni, oltre alla somma di € 1 milione destinata ad organizzazioni

non governative a sostegno delle popolazioni colpite dal conflitto in Ucraina.

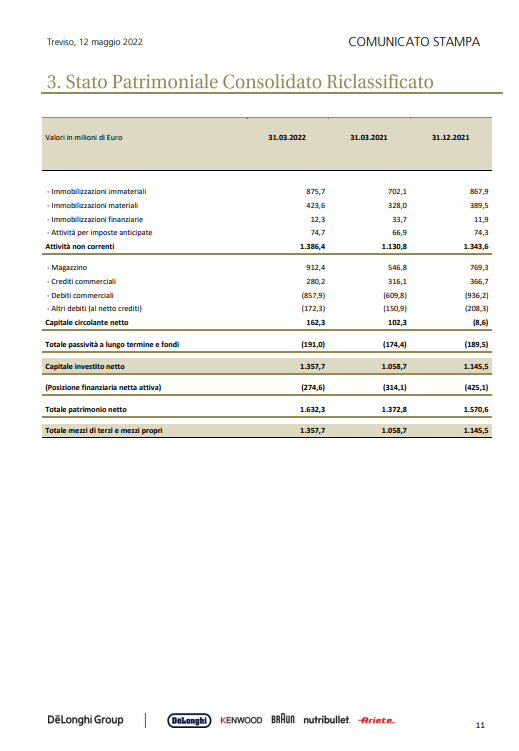

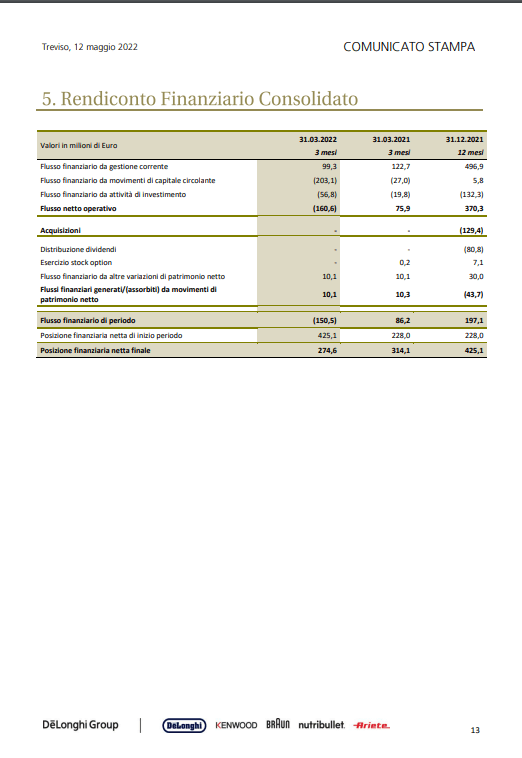

A livello patrimoniale, il trimestre è stato caratterizzato da un trascinamento della dinamica di aumento del magazzino vista nel 2021 e da un incremento degli investimenti industriali legati al nuovo stabilimento rumeno, fattori questi che hanno determinato un assorbimento di cassa temporaneo e non rappresentativo della dinamica complessiva prevista nell’anno.

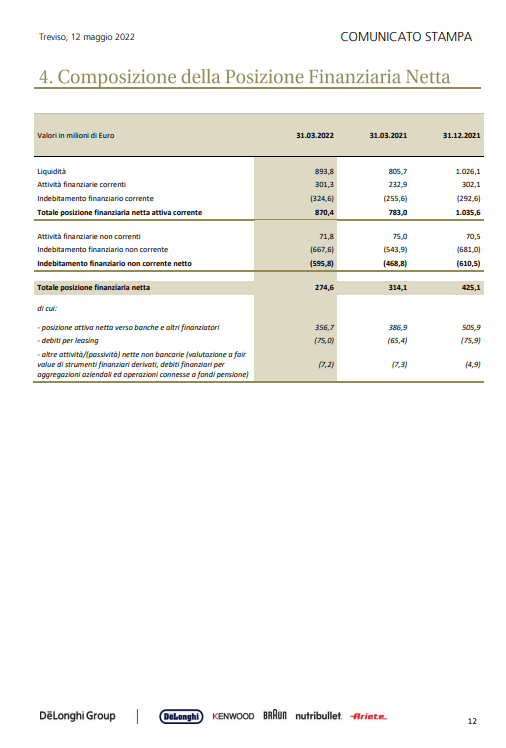

A fine trimestre la Posizione Finanziaria Netta è risultata positiva per € 274,6 milioni, rispetto ai € 425,1 milioni di fine anno 2021 e ai € 314,1 milioni di fine marzo 2021.

La Posizione Netta nei confronti di banche ed altri finanziatori è risultata attiva per € 356,7 milioni (contro € 505,9 milioni di fine 2021).

Tuttavia, per quanto detto, escludendo gli esborsi relativi ai dividendi (€ 80,8 milioni) ed alle acquisizioni (€ 129,4 milioni), il Flusso di cassa (“Free Cash Flow”) dei 12 mesi è stato solido, pari a € 170,7 milioni.

Più in dettaglio nel primo trimestre:

- sono stati effettuati investimenti per € 56,8 milioni (in aumento di€ 36,9 milioni rispetto allo stesso trimestre del 2021), comprensivi dell’esborso per

€ 21 milioni riguardante l’acquisizione di un nuovo stabilimento in Romania;

l’indice di rotazione del capitale circolante netto operativo sui ricavi si è attestato al 10,2%, rispetto al 6,2% di fine 2021 ed al 9,6% del Q1-21.