MILANO – Con una nota ai media diramata ieri sera il Consiglio di amministrazione di Italmobiliare S.p.A., che con il 60% è azionista di maggioranza de Caffè Borbone Srl, ha annunciato di aver preso in esame e approvato il bilancio consolidato e il progetto di bilancio della Società al 31 dicembre 2021. Ricordiamo che il restante 40% dell’azienda napoletana è nella mani di Massimo Renda, fondatore e presidente esecutivo di Caffè Borbone.

Ma prima di vedere il dettaglio dei conti di Italmobiliare e delle numerose società collegate, cominciamo l’analisi del bilancio 2021 della finanziaria dei Pesenti proprio dal capitolo dedicato a Caffè Borbone.

Caffè Borbone (60% Italmobiliare, 40% di Massimo Renda)

Caffè Borbone – uno dei principali produttori italiani specializzati in capsule e cialde compatibili – ha confermato nel 2021 la propria traiettoria di crescita; l’esercizio di Caffè Borbone si chiude con ricavi a 252,9 milioni di euro (+15% rispetto all’esercizio precedente).

A livello di canali distributivi, cresce a tassi superiori alla media la GDO (+52% vs. 2020).

A livello di prodotti, il mono porzionato rimane il prodotto principale; in ripresa la vendita del caffè in grani.

Il margine operativo lordo è pari a 83,1 milioni di euro, con una crescita dell’11% rispetto al 2020: marginalità pari al 32,9%, sostanzialmente in linea con l’esercizio precedente nonostante l’incremento del peso delle materie prime.

Al netto di ammortamenti in lieve crescita, risultato operativo pari a 72,9 milioni di euro, in crescita del 10,5% rispetto al 2020.

L’utile d’esercizio del 2021 si attesta a 63,5 milioni di euro (con contrazione rispetto ai 90,5 milioni nel 2020 più che spiegata dall’impatto una tantum sulle imposte dell’esercizio 2020; neutralizzandolo, l’utile netto risulta in crescita del 29%).

La posizione finanziaria netta al 31 dicembre 2021 è positiva per 8,0 milioni di euro, con una generazione di cassa nell’anno positiva per 48,0 milioni di euro, al lordo del pagamento di dividendi per 30 milioni di euro effettuato nel corso del 2021.

Ma torniamo ai risultati globali 2021 di Italmobiliare che ha superato i 2 miliardi di Nav

La sintesi dei dati:

al 31 dicembre 2021 il Net Asset Value di Italmobiliare S.p.A. risulta pari a 2.082 milioni di euro (euro 49,2 per azione), in aumento di 244 milioni di euro rispetto al 31 dicembre 2020 (1.838 milioni di euro), dopo il pagamento di dividendi nell’anno per complessivi 27,5 milioni di euro. L’incremento del NAV per azione al lordo dei dividendi distribuiti risulta pari al 14,75% (13,2% al netto dei dividendi).

L’aumento del NAV di Italmobiliare è dovuto principalmente all’incremento complessivo del valore delle Portfolio Companies (+170 milioni a perimetro costante e quasi 27 milioni di dividendi), al buon andamento del portafoglio dei fondi di private equity (+53 milioni) e all’incremento di valore delle altre partecipazioni (+13,7 milioni di euro). A fine anno la componente rappresentata dalle Portfolio Companies equivale al 64,5% del NAV per un valore complessivo di 342,8 milioni di euro (1.126,1 a fine 2020).

Nel corso del 2021 è stata completata la cessione di tutte le società operative del gruppo Sirap Gema portando la liquidità netta giacente in Sirap Gema a circa 82 milioni di euro. Tale liquidità, derivante dalle cessioni, si aggiunge alle risorse da destinare ai futuri investimenti di Italmobiliare secondo le linee strategiche di diversificazione della holding.

Fra gli altri investimenti che compongono il NAV, la componente rappresentata da partecipazioni in società quotate (38,69 milioni in HeidelbergCement) si è più che dimezzata in seguito al parziale disinvestimento della partecipazione, mentre circa il 16,2% del NAV, pari a 337,5 milioni, è rappresentato da attività finanziarie e liquidità.

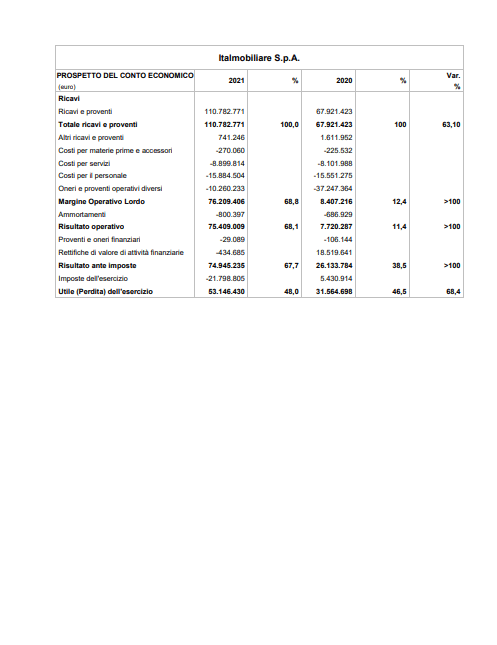

Nel 2021 Italmobiliare S.p.A. ha registrato un utile di 53,1 milioni (31,5 milioni nel 2020). Il risultato ante imposte è pari a 74,9 milioni (26,1 milioni a fine 2019). Il Consiglio di Amministrazione proporrà all’Assemblea la distribuzione di un dividendo ordinario di 0,70 euro per azione e, anche in considerazione della cessione di tutte le attività operative del gruppo Sirap Gema, di un dividendo straordinario di 0,70 euro per azione, a valere sull’utile d’esercizio per 53.146.430 euro e a valere sulla riserva utili esercizi precedenti per 6.049.672 euro.

Il Consiglio di Amministrazione di Italmobiliare S.p.A., che ha esaminato il Bilancio 2021, proporrà all’Assemblea la distribuzione di un dividendo ordinario di 0,70 euro per azione e, anche in considerazione della cessione di tutte le attività operative del gruppo Sirap

Gema, di un dividendo straordinario di 0,70 euro per azione, a valere sull’utile d’esercizio per 53.146.430 euro e a valere sulla riserva utili esercizi precedenti per 6.049.672 euro.

L’esercizio 2021 è stato nel complesso un anno positivo per le Portfolio Companies di Italmobiliare, confermando la piena resilienza del portafoglio rispetto all’emergenza sanitaria che ha influenzato gli ultimi due esercizi.

Contribuiscono in particolare gli ottimi risultati di Caffè Borbone con ricavi superiori a 250 milioni e l’anno particolarmente brillante di Tecnica Group, con ricavi in miglioramento del 22% rispetto all’esercizio precedente e molto positivi anche rispetto al 2019 pre- pandemia.

Il NAV per azione ammonta a 49,24 euro, cui si aggiunge il pagamento di un dividendo pari a euro 0,65 per azione, per un incremento complessivo pari al 14,75%, rispetto al valore al 31 dicembre 2020.

Nel corso del 2021 l’andamento in Borsa del titolo Italmobiliare, quotato sul segmento Euronext STAR Milan di Borsa Italiana, ha registrato un rialzo del prezzo dell’11%% cui si aggiunge il dividendo.

Nel corso del 2021 è stato finalizzato l’acquisto del residuo 20% del capitale di Officina Profumo-Farmaceutica di Santa Maria Novella S.p.A. (40 milioni di euro), al fine di operare con una maggiore flessibilità strategica nel percorso di sviluppo dell’azienda e di accelerazione dell’espansione internazionale.

A marzo 2021 Italmobiliare ha partecipato tra i co-investitori del fondo nell’operazione che ha visto l’acquisizione da parte del fondo Capital Partners 3 di Clessidra di una quota di maggioranza di Botter S.p.A., con l’obiettivo di supportare il progetto di Clessidra volto alla creazione di un leader italiano nel settore del vino e con un crescente sviluppo in nuovi mercati.

A novembre 2021 Italmobiliare ha finalizzato l’accordo di acquisizione di una partecipazione complessiva del 19,99% del capitale di Bene Assicurazioni, operazione che sarà completata a seguito del rilascio dell’autorizzazione da parte di IVASS, l’Istituto per la Vigilanza sulle Assicurazioni.

Nel mese di dicembre 2021 si è conclusa l’operazione di cessione degli asset di Sirap con il closing delle operazioni di cessione di Sirap UK e Sirap France mentre nella prima parte del 2021 erano state concluse le operazioni di cessione degli asset in Italia, Polonia e Spagna al gruppo Faerch, e del Gruppo Petruzalek e di Sirap Gmbh a Zeus Packaging.

Complessivamente l’operazione di cessione del gruppo Sirap è avvenuta ad un valore di NAV superiore di oltre euro 30 milioni rispetto al valore di NAV di Sirap al 30 giugno 2020. Italmobiliare S.p.A. ha chiuso il Bilancio 2021 con un utile di 53,1 milioni di euro (31,5 milioni nel 2020). Rispetto al 2020 il risultato ante imposte passa da 26,1 milioni a 74,9 milioni di euro.

Con riferimento all’aggregato pro-forma, i ricavi 2021 sono pari a 1.579 milioni di euro, evidenziando rispetto al 2020 un miglioramento complessivamente pari al 25% e una crescita superiore al 15% per tutte le Portfolio Companies. Rispetto al 2019, i ricavi aggregati 2021 rappresentano un miglioramento del 19%.

Il margine operativo lordo aggregato pro-forma si attesta a 277,4 milioni di euro, in miglioramento del 20% rispetto all’esercizio precedente. Anche in questo caso, il confronto con l’esercizio 2019 evidenzia una crescita del margine operativo lordo complessivo pari al 46%.

Nel corso dell’anno è stata disinvestita una quota significativa della partecipazione in HeidelbergCement, con una sostanziale riduzione della posizione a 37,2 milioni di euro. Rimane ad inizio anno una significativa posizione di cassa netta (pari ai 337,5 milioni), disponibile per finanziare le ulteriori operazioni di sviluppo.

“In un quadro di incertezza come quello attuale, il focus primario rimane l’attenzione verso le persone e la sostenibilità nel tempo dei modelli di business. L’attività di diversificazione degli investimenti in aziende di eccellenza italiane- sottolinea il Consigliere Delegato Carlo Pesenti – è risultata premiante, nonostante il 2021 sia stato ancora parzialmente segnato da un evento eccezionale quale l’emergenza sanitaria mondiale. La capacità di cogliere nuove opportunità, il costante monitoraggio dei rischi, le azioni intraprese a supporto delle Portfolio Companies e la reattività da queste mostrata hanno permesso il conseguimento di risultati positivi per tutte le realtà di Italmobiliare.

Vorrei quindi ringraziare tutte le aziende del Gruppo che in questi giorni -condividendo il comune sgomento per la guerra e l’emergenza umanitaria in Ucraina- hanno voluto unirsi alla raccolta fondi a favore di UNHCR intrapresa dalla Fondazione Pesenti nell’auspicio che si trovi presto la via della pace”.

“Uno scenario così complesso – indica la Presidente Laura Zanetti – evidenzia il valore della cultura industriale e imprenditoriale orientata al lungo termine che è elemento distintivo di Italmobiliare. I riferimenti globali, nonché le aspettative di tutti gli stakeholder dimostrano l’importanza di scegliere la sostenibilità come leva integrata di successo. Un purpose così ambizioso -incrementare durevolmente i risultati, creare valore condiviso e contribuire attivamente alle più urgenti sfide sociali ed ambientali- richiede una forte governance sostenibile.

L’allineamento alla mission e il lavoro del management con il supporto del Board sono elementi cruciali che impattano ancora di più in un quadro di persistente instabilità, determinata in questi giorni anche da variabili drammatiche dove ovviamente prioritario è l’auspicio per un ritorno ad uno scenario di pace”.

Dunque il Consiglio di Amministrazione di Italmobiliare S.p.A. ha preso in esame e approvato martedì 8 marzo il Bilancio consolidato e il progetto di Bilancio della Società al 31 dicembre 2021.

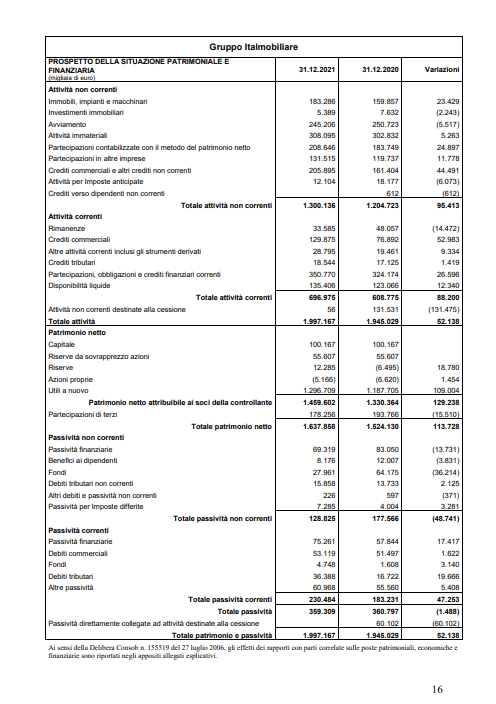

Al 31 dicembre 2021 il Net Asset Value di Italmobiliare S.p.A. risulta pari a 2.082 milioni di euro, in aumento di 244 milioni di euro rispetto al 31 dicembre 2020 (1.838,2 milioni di euro). L’aumento del valore del NAV di Italmobiliare, a fronte della distribuzione di dividendi per complessivi 27,5 milioni di euro, è legato principalmente all’incremento complessivo del valore delle Portfolio Companies (170 milioni a perimetro costante) e alla performance positiva dei fondi di private equity (53 milioni di euro).

Risulta in riduzione la componente legata ad HeidelbergCement AG (-45 milioni circa a seguito della cessione di azioni per un controvalore di 50,4 milioni di euro).

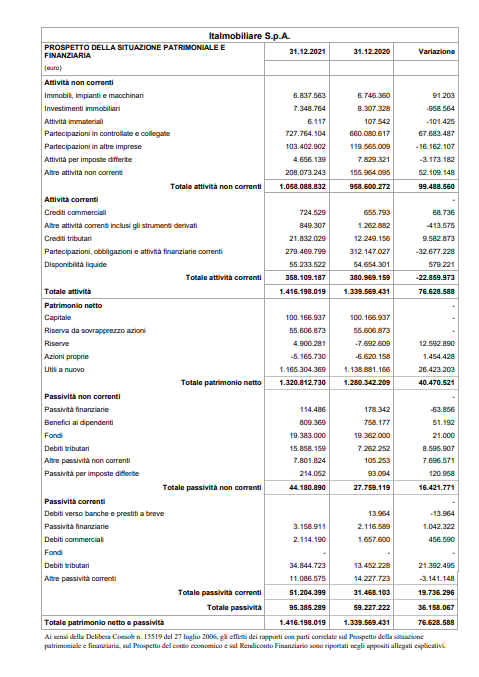

Il valore delle attività finanziarie, trading e liquidità a fine 2021 era di circa 337,5 milioni. Al 31 dicembre 2021 il NAV per azione, escluse le azioni proprie e dopo il pagamento di dividendi complessivi pari a 0,65 euro, ammonta a 49,24 euro, con un incremento del 13,2% rispetto all’analogo valore del 31 dicembre 2020.

L’esercizio 2021 di Italmobiliare S.p.A. si è chiuso con un utile di 53,1 milioni (rispetto ai 31,5 milioni del 2020). Il risultato ante imposte è pari a 74,9 milioni rispetto ai 26,1 milioni di fine 2020. I proventi ed oneri netti da partecipazioni risultano positivi per 31,9 milioni di euro, in diminuzione di oltre 16,9 milioni di euro rispetto ai 48,8 milioni di euro al 31 dicembre 2020 a causa della svalutazione/ripristino di valore di alcune partecipazioni (saldo negativo di 0,4 milioni di euro al 31 dicembre 2021 contro un saldo positivo di 18,6 milioni di euro al 31 dicembre 2020) e dell’incremento dei dividendi (+2,1 milioni di euro).

I proventi ed oneri netti da investimento della liquidità sono invece in aumento di 63,0 milioni di euro, principalmente per effetto dell’incremento della redditività dei fondi di investimento e di private equity (+63 milioni di euro).

I proventi ed oneri diversi risultano negativi per 27,4 milioni di euro, in diminuzione di 2,7 milioni di euro rispetto al precedente esercizio che includeva maggiori oneri operativi non afferenti alla gestione ordinaria.

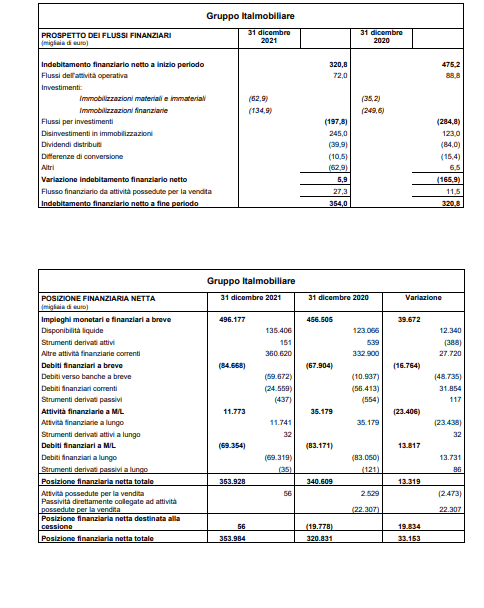

Al 31 dicembre 2021 la posizione finanziaria netta di Italmobiliare S.p.A. è positiva per 337,5 milioni, rispetto ai 387,2 milioni di fine 2020.

Tra i principali flussi si segnala l’investimento come co-investitore del fondo Clessidra Capital Partners 3 nell’acquisizione di Casa Vinicola Botter Carlo & C. S.p.A (-43,6 milioni di euro) e le successive cessioni di quote (+31,7 milioni di euro), l’acquisto del residuo 20% del capitale di Officina Profumo-Farmaceutica di Santa Maria Novella S.p.A. (-40 milioni di euro), gli impieghi in fondi di private equity (-39,14 milioni di euro) e i rimborsi (32,26 milioni di euro), gli investimenti in altre partecipazioni (-27,72 milioni di euro) e nelle Portfolio Companies (-7,2 milioni di euro), parzialmente compensati dalla vendita di azioni HeidelbergCement (+50,4 milioni di euro).

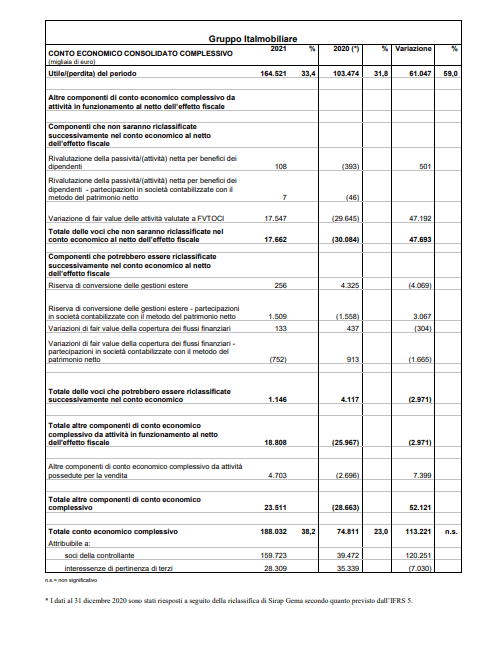

A livello consolidato, tenuto conto di un andamento complessivamente positivo delle società partecipate, l’utile attribuibile ai soci della controllante sale a 139,7 milioni dai 68,3 milioni di fine 2020 e il patrimonio netto consolidato attribuibile ai soci della controllante risulta pari a 1.459,6 milioni (1.330,4 milioni fine 2020).

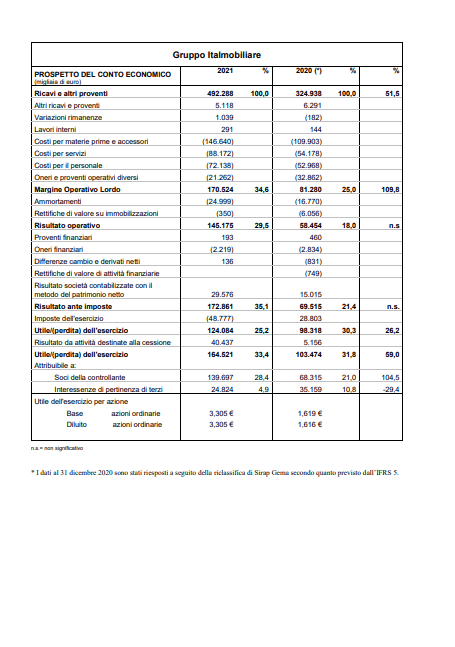

Le altre principali risultanze economiche del Gruppo Italmobiliare sono:

Ricavi e proventi: 492,3 milioni (324,9 milioni al 31 dicembre 2020)

Margine operativo lordo: 170,5 milioni (81,3 milioni al 31 dicembre 2020)

Risultato operativo: 145,2 milioni (58,5 milioni al 31 dicembre 2020).

Il Consiglio di Amministrazione di Italmobiliare proporrà all’Assemblea degli azionisti del 21 aprile prossimo la distribuzione di un dividendo ordinario di 0,70 euro per azione e, anche in considerazione della cessione di tutte le attività operative del gruppo Sirap Gema, di un dividendo straordinario di 0,70 euro per azione, a valere sull’utile d’esercizio per 53.146.430 euro e a valere sulla riserva utili esercizi precedenti per 6.049.672 euro.

Il dividendo sarà posto in pagamento il prossimo 11 maggio, con data di stacco il 9 maggio 2022 (record date 10 maggio 2022).

L’esercizio 2021 è stato nel complesso un anno positivo per le Portfolio Companies di Italmobiliare, nonostante l’impatto dell’emergenza sanitaria sia stato ancora materiale soprattutto su Officina Profumo-Farmaceutica di Santa Maria Novella e sul business invernale di Tecnica. Guardando all’aggregato pro-forma:

- I ricavi 2021 sono pari a 579 milioni di euro, in crescita complessivamente del 25% rispetto all’esercizio 2020;

- Il margine operativo lordo si attesta a 277,4 milioni di euro, con un miglioramento complessivo del 20% rispetto all’anno precedente;

- Generazione di cassa positiva per 155,2 milioni di euro, al lordo del pagamento di 44,6 milioni di dividendi nell’esercizio 2021.

Officina Profumo-Farmaceutica di Santa Maria Novella (100%)

Officina Profumo-Farmaceutica di Santa Maria Novella chiude l’anno con risultati positivi, nonostante l’impatto dell’emergenza sanitaria sia stato ancora materiale in termini di mix di canali di vendita e marginalità. Il fatturato consolidato 2021 è risultato pari a euro 30,0 milioni ed in crescita del 33% rispetto all’anno precedente, prevalentemente attribuibile alla ripresa del canale retail diretto e alle positive performance del canale wholesale, trainato dal mercato asiatico. I risultati di top line si attestano a valori molto vicini al 2019, sebbene con un diverso mix di canali: l’incremento delle vendite e-commerce e wholesale hanno quasi compensato la contrazione del fatturato del retail diretto, in particolare del negozio in via della Scala a Firenze, penalizzato dalla situazione di emergenza pandemica.

Il margine operativo lordo è pari a 8,2 milioni di euro. Considerando che il valore esposto per il 2020 è redatto secondo i principi contabili nazionali, mentre il valore del 2021 secondo i principi IFRS, non è possibile un confronto a pari perimetro tra i due anni. Al 31 dicembre 2021 la posizione finanziaria netta è positiva per 12,8 milioni di euro (10,1 milioni di euro al 31 dicembre 2020). La posizione finanziaria netta risente significativamente dell’applicazione del principio contabile IFRS 16. A fine periodo i debiti per leasing sono pari a 14 milioni di cui 4 milioni di euro per nuove aperture (ad esempio il negozio in via Tornabuoni a Firenze). Analizzando il flusso finanziario, neutralizzato l’impatto delle operazioni straordinarie, abbiamo una generazione di cassa positiva per circa 7 milioni di euro.

Sirap (100%)

L’esercizio 2021 ha radicalmente cambiato la struttura societaria del Gruppo Sirap, dando concretezza alla volontà strategica di Italmobiliare di disinvestire dal settore. Nel corso dell’anno sono state infatti perfezionate quattro operazioni straordinarie di cessione, coinvolgendo quattro differenti compratori industriali e confermando la capacità del Gruppo Italmobiliare di valorizzare i propri asset. Nel complesso, le operazioni straordinarie hanno fatto registrare un Enterprise Value di circa 200 milioni di euro, con un Equity Value superiore agli 80 milioni di euro.

A valle di tutte queste operazioni straordinarie, a fine 2021, il perimetro del Gruppo Sirap è limitato alla società italiana (Sirap Gema), che svolge attività di mera gestione della liquidità e dei crediti residui connessi alle suddette cessioni, e verrà mantenuta nel breve tra le Portfolio Companies di Italmobiliare, con governance e struttura ulteriormente semplificate, per gestire incassi differiti ed eventuali claim legati alle citate operazioni straordinarie.

La posizione finanziaria netta di Sirap al 31 dicembre 2021 è positiva per 84,7 milioni di euro, inclusi incassi differiti per 3,2 milioni di euro legati ad alcune delle operazioni straordinarie. A valle dell’approvazione del bilancio 2021 di Sirap la maggior parte della liquidità verrà distribuita a Italmobiliare, sotto forma sia di dividendi che di riduzione del capitale sociale.

Italgen (100%)

Il 2021 di Italgen è stato contraddistinto dalle acquisizioni di Idroenergy S.r.l. (8 centrali idroelettriche nelle province di Verbano-Cusio-Ossola e Vercelli) e Idrodrezzo S.r.l. (2 centrali idroelettriche nella provincia di Bergamo). Italgen ha registrato nel 2021 una produzione di energia idroelettrica pari a 315,5 GWh, in diminuzione rispetto ai 318,3 GWh dell’anno precedente, che avevano rappresentato il livello più alto degli ultimi 5 anni.

Il ricavo unitario della produzione risulta pari a 87,5 €/MWh, sostanzialmente raddoppiando il livello registrato nell’esercizio precedente (43,3 €/MWh); il trend di incremento del prezzo dell’energia è infatti ulteriormente accelerato nel quarto trimestre 2021, ritoccando i massimi storici dall’avvio della borsa elettrica.

Nel 2021 i ricavi del Gruppo Italgen sono pari a 45,3 milioni di euro, in forte crescita rispetto all’esercizio precedente; neutralizzando l’impatto delle nuove acquisizioni, ricavi pari a 44,1 milioni di euro, in crescita di 13,9 milioni di euro (+46%) rispetto al 2020.

Il margine operativo lordo è pari a 23,0 milioni di euro. Nel confronto con l’esercizio precedente (23,6 milioni di euro), si ricorda come il margine operativo lordo del 2020 risentiva dell’impatto positivo una tantum per 10,5 milioni di euro dell’accordo firmato con le autorità egiziane per il rimborso dei costi sostenuti per lo sviluppo di un parco eolico nel paese. L’indebitamento finanziario netto del Gruppo Italgen è pari a fine 2021 a -18,7 milioni di euro, già al netto della distribuzione di dividendi per 4,8 milioni di euro effettuata nel secondo trimestre 2021 e dell’impatto una-tantum delle nuove acquisizioni per 18,9 milioni di euro, si segnala che rispetto a quanto descritto nella precedente relazione trimestrale è stato ceduto un non-core asset per 1,5 milioni di euro. Neutralizzando sia i dividendi sia le operazioni straordinarie, la generazione di cassa è positiva nel periodo per 15,5 milioni di euro.

Casa della salute (84.3%)

Nel corso del 2021 Casa della Salute ha rafforzato la propria posizione di leadership nella sanità privata ligure, tramite l’apertura del primo Hub vaccinale per l’emergenza Covid-19 gestito da privati e di due nuove cliniche a Chiavari e La Spezia. I dati gestionali dell’esercizio 2021 evidenziano ricavi a 25,8 milioni di euro, in crescita del 56% rispetto all’esercizio precedente anche grazie alla progressiva entrata a regime delle nuove aperture. Il margine operativo lordo si attesta a 2,5 milioni di euro (1,0 milione di euro nel 2020), inclusi costi non ricorrenti dovuti alle nuove aperture per 0,8 milioni di euro e impatto una- tantum della transizione ai principi contabili internazionali per 0,6 milioni di euro; neutralizzandoli, margine operativo lordo pari a 3,9 milioni di euro, che rappresenta quindi un sostanziale raddoppio della marginalità.

L’utile netto 2021 è negativo per 0,8 milioni di euro, più che spiegato dai costi non ricorrenti che hanno aggravato l’esercizio. La posizione finanziaria netta al 31 dicembre 2021 è negativa per 34,3 milioni di euro.

Capitelli (80%)

Nonostante il complicato contesto di mercato e il trend di incremento del costo della materia prima (carne di suino), il 2021 di Capitelli, produttore di prosciutto cotto e altri salumi di fascia premium, si chiude con ricavi a 17,5 milioni di euro, in crescita del 18,2% rispetto al 2020. A livello di prodotti, il prosciutto cotto «San Giovanni» si conferma il prodotto di punta dell’azienda, con una crescita rispetto all’esercizio 2020 superiore alla media della società.

Il margine operativo lordo è pari a 3,9 milioni di euro (3,8 milioni nel 2020). La riduzione nella marginalità è più che spiegata dall’incremento del costo della materia prima.

Capitelli chiude l’esercizio 2021 con un risultato netto di 3,1 milioni di euro (2,3 milioni nel 2020).

La posizione finanziaria netta al 31 dicembre 2021 è positiva per 2,1 milioni di euro, già al netto della distribuzione di dividendi per 2,0 milioni di euro e del pagamento dell’imposta sostitutiva per 1,3 milioni di euro. Neutralizzando questi due effetti, la generazione di cassa è positiva nell’anno per 1,7 milioni di euro.

Callmewine (60%)

Callmewine.com, una delle piattaforme leader in Italia di e-commerce di vini e distillati, chiude l’esercizio 2021 con ricavi pari a 17,2 milioni di euro, in crescita del 39% rispetto all’esercizio precedente (+4,8 milioni di euro); il risultato è ancora più positivo se confrontato rispetto al 2019 pre-pandemia, evidenziando un fatturato quasi triplicato.

Le mutate abitudini di consumo collegate alla pandemia hanno contribuito al trend complessivo di crescita della vendita di vino online, confermando una finestra di mercato sicuramente interessante per player e-commerce dedicati alla categoria come Callmewine. Il margine operativo lordo risulta negativo per 0,8 milioni di euro (+0,5 milioni nel 2020). Sono infatti incrementati i costi di marketing e della struttura organizzativa, entrambi propedeutici per la crescita strutturale futura della società.

La perdita dell’esercizio è pari a 0,8 milioni di euro (utile di 0,4 milioni nel 2020). La posizione finanziaria netta al 31 dicembre 2021 è positiva per 3,5 milioni di euro; neutralizzando l’impatto contabile legato all’adozione dei principi contabili internazionali, assorbimento di cassa nell’esercizio per 1,0 milione di euro.

*In data 14.02.2022 è stato acquistato dai soci di minoranza un ulteriore 20% del capitale.

Tecnica Group (40%)

Tecnica Group, uno dei leader europei nel settore delle calzature outdoor e dell’attrezzatura da sci, registra ottime performance rispetto all’anno precedente in termini sia di ricavi che di marginalità, superando anche i risultati pre Covid-19.

A livello di ricavi, il Gruppo Tecnica ha chiuso l’anno con ricavi a 465,9 milioni di euro, in aumento del 22% rispetto all’esercizio precedente. LOWA ottiene risultati migliori della media di gruppo e contribuisce per oltre il 50% dell’incremento complessivo di fatturato.

Il margine operativo lordo è pari a 78,9 milioni di euro rispetto ai 59,4 milioni di euro dell’esercizio precedente.

L’utile netto consolidato del Gruppo Tecnica nell’esercizio 2021 è pari a 40,0 milioni di euro (16 milioni nel 2020).

La posizione finanziaria netta è negativa al 31 dicembre 2021 per -126,3 milioni di euro, in miglioramento di circa 45 milioni di euro rispetto al dato di fine 2020 grazie alla buona generazione di cassa, soprattutto in LOWA, e per le dinamiche del capitale circolante. Il flusso di cassa risulta positivo per circa 57,2 milioni di euro neutralizzando l’impatto dell’operazione straordinaria di acquisto del 5% di LOWA per 13,4 milioni di euro (con l’aumento della quota di Tecnica Group all’80%).

Autogas Nord- AGN Energia (30%)

Il Gruppo Autogas, uno dei leader nazionali nella distribuzione di GPL a cui si affianca un’offerta complessiva nel settore energetico, chiude l’esercizio 2021 con un fatturato in crescita pari a 571,5 milioni di euro (438,1 nel 2020) sia per la crescita dei volumi che per l’aumento del costo della materia prima di GPL senza impatto sostanziale sulla marginalità della società. Inoltre, nel 2021 il Gruppo Autogas ha continuato il percorso di razionalizzazione societaria già intrapreso nel precedente esercizio.

Il margine operativo lordo si attesta a 56,2 milioni di euro, in miglioramento rispetto all’esercizio precedente del +10,9%.

Il risultato netto consolidato del Gruppo Autogas risulta positivo per 24,4 milioni di euro, in crescita di 4,1 milioni di euro rispetto al 2020.

Al 31 dicembre 2021 la posizione finanziaria netta è negativa per 106,5 milioni di euro, in miglioramento rispetto al 31 dicembre 2020 grazie a una generazione di cassa positiva nell’anno per 24,6 milioni di euro, al lordo del pagamento di dividendi effettuato nell’esercizio per 4,6 milioni di euro e all’operazione di acquisto di Fuema (azienda che opera nel settore degli impianti a contatore) per 1,4 milioni.

Iseo (39,28%)

Nel 2021 il fatturato del Gruppo Iseo, uno dei principali produttori europei di soluzioni meccatroniche e digitali per il controllo e la sicurezza degli accessi, si attesta a 152,5 milioni di euro, in aumento del 19% rispetto all’esercizio precedente. Nel mese di ottobre 2021 Iseo ha sottoscritto un accordo di investimento in Sofia S.r.l., società che opera nell’ambito dei servizi attinenti al mercato dei sistemi di chiusura e soluzioni per gli accessi. L’accordo prevede l’ottenimento immediato del controllo da parte della società (55%) e un’opzione da esercitare entro il mese di marzo 2026 per la sottoscrizione della restante parte. Nel 2021, il margine operativo lordo è pari a 22,4 milioni di euro (13,7 milioni nel 2020): tale miglioramento riflette le azioni di efficienza e gli investimenti in marketing e personale che ha fatto la società e che intende effettuare anche negli esercizi futuri.

La posizione finanziaria netta al 31 dicembre 2021 è negativa per 16,9 milioni di euro, in miglioramento di 2,8 milioni di euro rispetto al dato di fine 2020 al netto del pagamento di dividendi nell’esercizio per 3,5 milioni di euro e alle operazioni sopracitate per 7,2 milioni di euro. Flusso di cassa positivo per 13,9 milioni di euro.

*Alla data attuale la partecipazione è pari al 39,24%.

Gruppo Clessidra (100%)

Rientrano nel perimetro del Gruppo Clessidra, Clessidra Holding S.p.A. in qualità di capogruppo, Clessidra Private Equity SGR S.p.A. (controllata al 100%), Clessidra Capital Credit SGR S.p.A. (controllata al 100%) e Clessidra Factoring S.p.A. (controllata al 100%). I ricavi sono pari a 19,4 milioni di euro rappresentati essenzialmente dalle commissioni di gestione dei Fondi Clessidra e dagli interessi e commissioni derivanti dall’attività di Factoring. Le spese amministrative dell’esercizio ammontano a 20,9 milioni di euro (19,3 milioni nel 2020) e sono rappresentate principalmente dal costo del personale per 11,8 milioni di euro, costi di consulenza e di gestione.

Dopo il saldo positivo di altri proventi e oneri di gestione per 2,9 milioni di euro e ammortamenti per 1,2 milioni di euro e imposte, la situazione consolidata al 31 dicembre chiude con un risultato in pareggio.

Fondi Private Equity

La Società ha investito in un portafoglio di selezionati fondi di Private Equity italiani e internazionali, in un’ottica di diversificazione settoriale e geografica degli investimenti, tra i quali si segnalano il fondo CCP3, CCP4 e il fondo Restructuring di Clessidra, BDT Fund II e III, Isomer Capital I e Isomer Capital Opportunities, Connect Ventures 3, Iconiq IV e V; Lindsay Goldberg Fund V; Lauxera; 8-BIT ed Expedition. Nel corso del 2021 il valore dei fondi di Private Equity, che hanno segnato nel complesso una performance positiva con un aumento di fair value di 52,8 milioni di euro, si è complessivamente incrementato di 65,7 milioni di euro, che tiene conto della suddetta rivalutazione e di investimenti (39,1 milioni di euro) e del delta cambio (6 milioni di euro). Nel corso dell’esercizio sono stati effettuati disinvestimenti per 32,3 milioni di euro.

Il 2021 ha registrato una variazione del PIL reale globale pari al +5,9% (stima), il dato più elevato dal 1980. La significativa crescita economica è stata impressa da un’espansione della politica economica senza precedenti, in quanto azione congiunta della politica fiscale e monetaria e dal significativo rimbalzo della domanda seguito all’allentamento progressivo delle misure restrittive-Covid. La Cina e gli Stati Uniti hanno sostenuto la sincronizzazione dell’espansione rispettivamente tra le aree avanzate, che hanno evidenziato un +5%, e quelle emergenti, con un PIL in aumento del 6,5%.

Dopo aver raggiunto il picco alla fine del primo semestre, la dinamica della fase espansiva è decelerata pur permanendo su livelli elevati, a causa degli effetti delle nuove ondate Covid e, in generale, delle ripercussioni della maggiore rigidità dell’offerta derivante dalle strozzature lungo le catene di approvvigionamento. Il 2022 si preannuncia come una fase di transizione dalla ripresa “pandemica” a una graduale normalizzazione, con una riduzione dell’impatto pro-ciclico della politica economica.

A inizio anno, prima dell’acuirsi della crisi geopolitica tra Russia e Ucraina, gli indicatori anticipatori erano compatibili con un’espansione del 4% a livello globale, in rallentamento ma al di sopra dell’1% rispetto al PIL potenziale. Le attese per l’Eurozona convergevano sul 3,9% (dopo il 5,2% stimato nel 2021), beneficiando di vari fattori: dal lato dei consumi, l’eccesso di risparmio accumulato durante i lockdown e la riduzione del tasso di disoccupazione; dal lato degli investimenti, il contributo atteso dall’implementazione del budget e del piano Next Generation con i relativi effetti moltiplicatori derivanti dall’attivazione degli investimenti privati. In questo contesto, le aspettative di crescita dell’Italia sono pari al 4% (6,3% nel 2021).

Tuttavia, lo scenario presenta significativi fattori di incertezza. Il deficit strutturale di materie prime, energetiche e non, derivante dalla stagnazione della capacità produttiva dell’ultimo decennio concomitante al balzo della domanda di breve (contro-shock della crisi-Covid) e medio/lungo termine (transizione energetica), grava sull’espansione con riflessi sul tasso di inflazione e sul potere d’acquisto dei consumatori.

L’aumento dell’inflazione è tuttavia sostenuto anche da altre componenti oltre che dalle materie prime e dalle distorsioni delle “supply chain”. In particolare, negli USA, si osserva una significativa accelerazione della dinamica salariale, in grado di innescare la spirale prezzi-salari. Il rischio della necessità di una restrizione monetaria, maggiore delle aspettative, avrebbe ulteriori ripercussioni sul ciclo economico attraverso l’aumento dell’instabilità dei mercati finanziari.

Le tensioni geopolitiche accentuano ulteriormente questi squilibri: uno scenario economico reso altamente incerto dai fattori politico-militari innescati dalla crisi tra Russia e Ucraina, con un possibile spettro di esiti che al momento è difficile definire e prevedere.

Il focus che Italmobiliare, insieme alle sue Portfolio Companies, ha impresso sulla governance e sulla attenta gestione dei rischi sarà ulteriormente caratterizzante in questo scenario di elevata incertezza.

Massima priorità sarà data all’identificazione di misure di protezione delle catene produttive, adottando ove possibile strategie di diversificazione in particolar modo delle forniture e dei servizi esternalizzati, in modo da poter arginare eventuali colli di bottiglia o carenze di input produttivi.

L’unico asset del gruppo al momento direttamente interessato dal conflitto, seppur sinora in misura marginale, è un impianto di produzione del Gruppo Tecnica, per il quale, oltre alle iniziative di assistenza e supporto diretto a tutela dei dipendenti locali, si stanno cercando temporanee alternative volte a garantire la continuità produttiva. L’area coinvolta nei conflitti in corso non rappresenta un partner commerciale significativo per nessuna delle portfolio companies.

Tuttavia, sarà fondamentale monitorare attentamente le eventuali restrizioni e difficoltà logistiche nella gestione dei principali canali commerciali. Le disponibilità liquide, ancora abbondanti nel portafoglio di Italmobiliare, sono detenute attraverso strumenti finanziari a bassissimo rischio in modo da attenuare al minimo le fluttuazioni di valore, finanziare le nuove opportunità di investimento allo studio e supportare la crescita e la resilienza delle Portfolio Companies per via organica e per linee esterne.

Sul fronte delle società in portafoglio in particolare, grande sforzo verrà dedicato al consolidamento del successo dei brand iconici del Gruppo Tecnica registrato nel 2021, all’ulteriore espansione tra i leader di mercato del settore, anche lungo una traiettoria di sviluppo internazionale, di Caffè Borbone e al percorso di evoluzione, nel solco di una secolare tradizione di eccellenza unica nel mondo, avviato da Officina Profumo- Farmaceutica di Santa Maria Novella.

Le dinamiche di grande cambiamento nei rispettivi settori guideranno inoltre lo sviluppo delle small cap del portafoglio di Italmobiliare: Casa Della Salute grazie agli ampi spazi di mercato nella fornitura di servizi di sanità di alta qualità ed efficienza, Callmewine espandendo oltre il trend ormai acquisito di acquisto online di vini di cantine ricercate, Italgen impegnata nel percorso di transizione energetica più che mai attuale per il Paese, Capitelli all’avanguardia nella ricerca dell’alta qualità nei tradizionali settori dell’alimentare Made in Italy. Infine, sarà fondamentale supportare AGN e Iseo nel proteggere gli importanti risultati ottenuti in termini di incremento di marginalità dalle dinamiche inflattive che interessano il mercato delle materie prime.

Sul fronte dei fondi di investimento alternativi, oltre alla diversificazione di un portafoglio sempre più articolato su diverse geografie e asset class, prosegue il ruolo guida di Italmobiliare nello sviluppo della piattaforma multi asset di Clessidra Group, attraverso il lancio del quarto fondo di Private Equity e del primo fondo di Private Debt che si affianca alle attività in ambito crediti deteriorati UTP e factoring.

Il Consiglio di Amministrazione ha deliberato di convocare per il 21 aprile 2022 l’assemblea ordinaria degli azionisti per deliberare, oltre che sul bilancio 2021 e la distribuzione del dividendo, in merito alla politica di remunerazione per l’esercizio 2022, ai compensi corrisposti nel 2021 (voto consultivo), al rinnovo della delega per acquisto e la disposizione di azioni proprie. Inoltre, stante la cooptazione del consigliere Valentina Casella, avvenuta lo scorso 29 luglio in sostituzione della dimissionaria Marinella Soldi, entrambe espressione della lista di maggioranza presentata all’assemblea del 21 aprile 2020, l’assemblea sarà chiamata a deliberare in merito alla nomina di un amministratore. Al riguardo il Consiglio di Amministrazione propone all’assemblea la conferma dell’avv. Casella, in possesso dei requisiti di indipendenza di cui al Testo Unico della Finanza e al Codice di Corporate Governance.

In considerazione dell’emergenza sanitaria connessa all’epidemia da “Covid-19” e tenuto conto delle misure adottate in materia, la Società ha deciso di avvalersi della facoltà prevista dall’art. 106, comma 4, del Decreto Legge 17 marzo 2020, n. 18 convertito in legge 24 aprile 2020 n.27, e successive modifiche e proroghe, da ultimo con art.3 comma 1 D.L.228 del 30 dicembre 2021, prevedendo che l’intervento in Assemblea da parte di coloro ai quali spetta il diritto di voto possa avvenire esclusivamente per il tramite del rappresentante designato dalla Società ai sensi dell’art. 135-undecies del Decreto Legislativo 24 febbraio 1998, n. 58. Al rappresentante designato potranno essere conferite anche deleghe o sub-deleghe ai sensi dell’articolo 135-novies del TUF, in deroga all’art. 135-undecies, comma 4, del medesimo decreto.

Il Consiglio di Amministrazione proporrà all’Assemblea il rinnovo (previa revoca della delibera assunta dalla precedente Assemblea) per i successivi 18 mesi dell’autorizzazione all’acquisto e alla disposizione di azioni proprie per le consuete finalità disciplinate dalla legge e quindi destinate: alla costituzione di una provvista titoli che possa essere impiegata in sostituzione alle risorse finanziarie per il compimento di eventuali operazioni di finanza straordinaria ovvero al fine di dare esecuzione a piani di compensi basati su strumenti finanziari che dovessero essere eventualmente approvati in futuro; al compimento di attività di stabilizzazione e di sostegno della liquidità del titolo Italmobiliare favorendo l’andamento regolare delle contrattazioni, ivi incluso il prestito titoli finalizzato a supportare l’attività da parte di soggetti terzi di liquidity provider, market making e specialist.

La proposta di autorizzazione riguarda un massimo di 1.000.000 azioni (rappresentative del 2,353% delle azioni che attualmente costituiscono il capitale sociale) per un esborso massimo di 32 milioni di euro. Attualmente la Società ha in portafoglio 217.070 azioni proprie pari allo 0,511% del capitale sociale. La Società potrà procedere all’acquisto di azioni proprie in una o più volte.

Gli acquisti verranno effettuati sul mercato nel rispetto dell’art. 144-bis, comma 1, lettere b), e d-ter) del Regolamento Emittenti, in modo tale da consentire il rispetto della parità di trattamento degli azionisti, come previsto dall’articolo 132 del TUF, e quindi (i) sui mercati regolamentati, secondo le modalità operative stabilite nei regolamenti di organizzazione e gestione di Borsa Italiana, che non consentano l’abbinamento diretto delle proposte di negoziazione in acquisto con predeterminate proposte di negoziazione in vendita, ovvero (ii) con le modalità stabilite da prassi di mercato ammesse dalla Consob ai sensi dell’articolo 13 del regolamento (UE) n. 596/2014 tempo per tempo vigenti, e in ogni caso in conformità alle ulteriori previsioni di legge e regolamentari applicabili a tale tipo di operazioni.

Gli acquisti saranno effettuati – nel rispetto delle condizioni stabilite nell’articolo 3 del Regolamento Delegato (UE) 2016/1052 della Commissione dell’8 marzo 2016 e delle ulteriori norme applicabili – a un prezzo unitario non superiore al prezzo più elevato tra il prezzo dell’ultima operazione indipendente e il prezzo dell’offerta di acquisto indipendente più elevata corrente su Euronext STAR Milan e fermo restando che il suddetto corrispettivo non potrà comunque essere inferiore nel minimo e superiore nel massimo del 15% (quindici per cento) rispetto al prezzo di riferimento che il titolo Italmobiliare ha registrato nella seduta di borsa del giorno precedente ogni singola operazione.

Se autorizzata dall’Assemblea la Società potrà compiere tutti gli atti di disposizione, anche in via frazionata e senza limitazioni temporali, delle azioni Italmobiliare da acquistare o già acquistate in virtù di precedenti autorizzazioni assembleari, secondo le finalità e le modalità sopra riportate, purché il prezzo unitario di vendita (o comunque il valore unitario stabilito nell’ambito dell’operazione di disposizione) non sia inferiore al prezzo medio di carico delle azioni acquistate in base all’autorizzazione.

La presentazione per la comunità finanziaria, aggiornata con i risultati al 31 dicembre 2021, sarà resa disponibile sul sito internet della Società nella sezione Investor/Presentazioni (https://www.italmobiliare.it/it/investor/presentazioni) entro la giornata di domani 9 marzo 2022.

La Relazione finanziaria 2021 di Italmobiliare, la Relazione sul governo societario, gli assetti proprietari, la Dichiarazione consolidata di carattere non finanziario e gli altri documenti previsti dalla normativa vigente saranno disponibili presso la sede sociale, presso il meccanismo di stoccaggio eMarketstorage.com e sul sito www.italmobiliare.it nei termini di legge.

Il dirigente preposto alla redazione dei documenti contabili societari di Italmobiliare S.p.A., Mauro Torri, attesta – ai sensi dell’art. 154-bis, comma 2 del Testo Unico della Finanza (D. Lgs. 58/1998) – che l’informativa contabile contenuta nel presente comunicato corrisponde alle risultanze documentali, ai libri e alle scritture contabili.

I risultati di Italmobiliare