MILANO – Il Consiglio di Amministrazione di Autogrill Spa ha approvato i risultati consolidati al 31 marzo 2021. Si legge nel resoconto intermedio di gestione del Gruppo al 31 marzo 2021 che è stato approvato dal Consiglio di Amministrazione esclusivamente in connessione con il prospettato aumento di capitale sociale in opzione che l’assemblea degli azionisti della Società del 25 febbraio ha delegato al Consiglio ai sensi dell’art. 2443 del Codice Civile. Il tutto è riassunto in una nota diffusa alla stampa.

Pertanto nel prosieguo dell’esercizio e successivamente la Società si atterrà alla politica di comunicazione adottata a partire dall’esercizio 2017. Allo stato, si prevede che, qualora le condizioni dei mercati lo permettano, e subordinatamente alla pubblicazione di un prospetto informativo e al rilascio delle necessarie autorizzazioni da parte delle autorità competenti, l’aumento di capitale possa essere completato entro il primo semestre 2021.

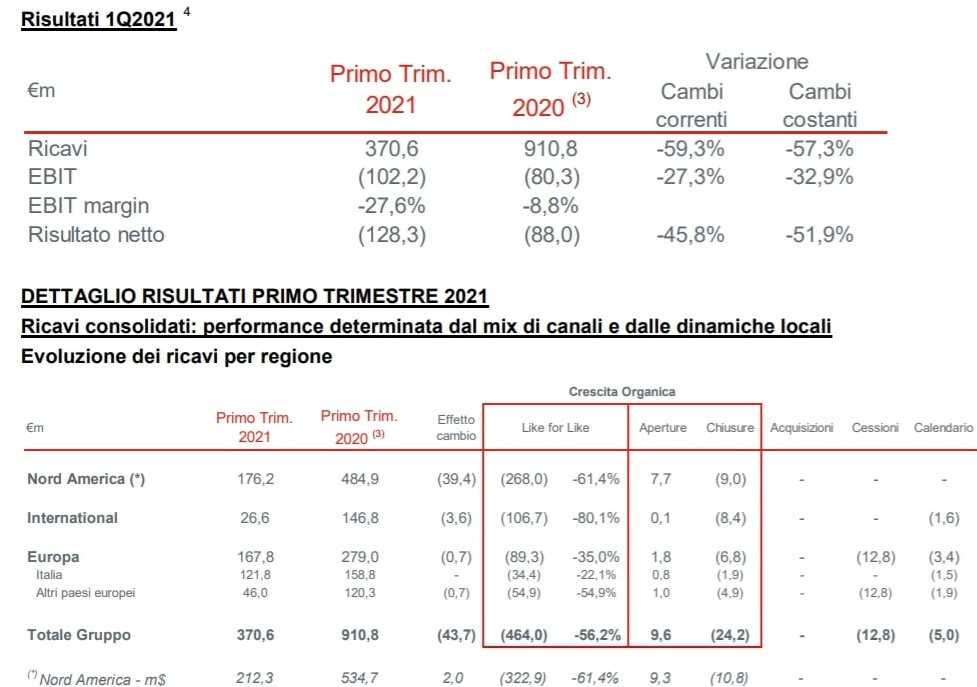

Autogrill: ricavi del primo trimestre a €370,6m (-59,3%); free cash flow a -119,7m, in linea con le aspettative; trend in miglioramento nel mese di aprile

– Ricavi pari a €370,6m, in calo del 59,3% a cambi correnti (-57,3% a cambi costanti)

− Performance like for like a -56,2% da inizio anno

− Il canale autostradale continua a dimostrarsi più resiliente rispetto agli altri canali

– EBIT pari a -€102,2m nel primo trimestre 2021 (-€80,3m nel primo trimestre 2020)

− La riduzione di €540m dei ricavi ha generato una riduzione corrispondente dell’EBIT pari a €21,9m

– Risultato netto pari a -€128,3m nel primo trimestre 2021 (-€88,0m nel primo trimestre 2020)

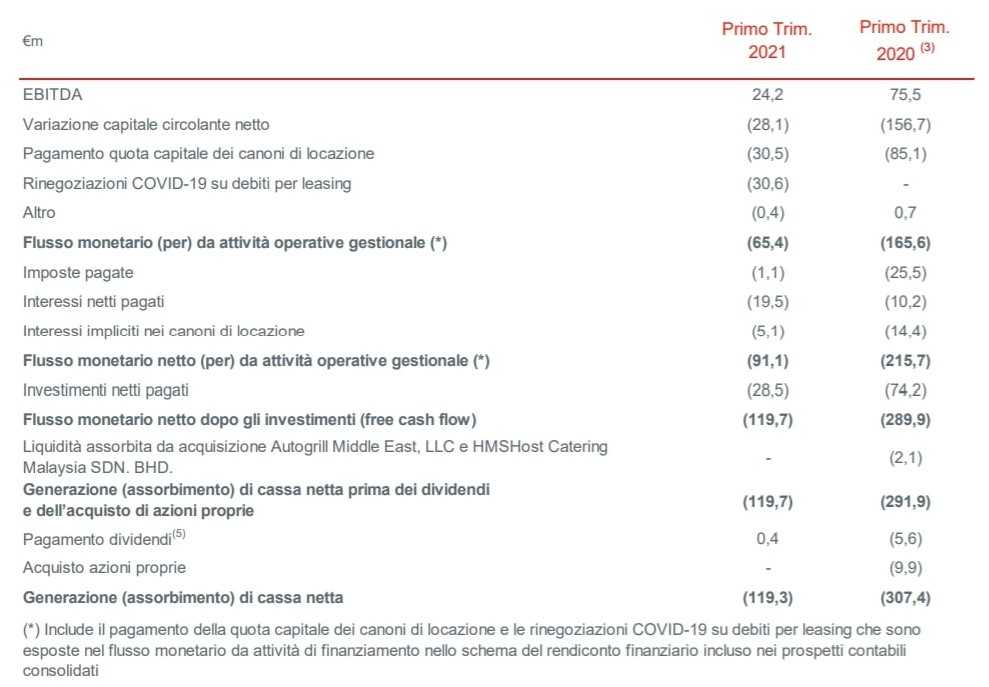

– Free Cash Flow pari a -€119,7m nel primo trimestre 2021 (-€289,9m nel primo trimestre 2020), di cui -€20m nel mese di marzo 2021, in linea con le aspettative del Gruppo

– Liquidità pari a €500m circa

Aggiornamento sui ricavi dal primo gennaio al 25 aprile 2021:

– Ricavi dal primo gennaio al 25 aprile 2021 in calo di circa il 40% a cambi costanti rispetto allo stesso periodo del 2020

– Performance guidata dal mix di canale e dal progredire della pandemia e della somministrazione dei vaccini in ciascuna area geografica

– Trend in miglioramento dall’inizio dell’anno nonostante lo scenario globale ancora sfidante

– La guidance al 2021 e gli obiettivi al 2024, rivisti lo scorso 31 marzo 2021 per riflettere l’impatto della cessione del business autostradale statunitense, restano confermati.

Ricavi consolidati pari a €370,6m nel primo trimestre 2021, in calo del 59,3% a cambi correnti (-57,3% a cambi costanti) rispetto a €910,8m registrati nel primo trimestre 2020

– Performance like for like dei ricavi: -56,2% (62% dei punti vendita totali aperti al 31 marzo 2021)

– Nuove aperture e chiusure: la razionalizzazione della presenza del Gruppo in tutte le aree geografiche è stata parzialmente compensata dalle nuove aperture negli aeroporti in Nord America (Salt Lake City e Las Vegas)

– Acquisizioni e cessioni: cessione del business in concessione in Spagna (-€12,8m)

– Calendario: impatto negativo per €5,0m in quanto il 2020 è stato un anno bisestile

– Effetto cambio: impatto negativo per €43,7m, dovuto principalmente alla svalutazione del Dollaro statunitense rispetto all’Euro

– Nord America: performance like for like a -61,4% da inizio anno (58% dei punti vendita totali aperti al 31 marzo 2021)

– International: performance like for like a -80,1% da inizio anno (49% dei punti vendita totali aperti al 31 marzo 2021)

– Europa: performance like for like a -35,0% da inizio anno (78% dei punti vendita totali aperti al 31 marzo 2021: di cui 88% Italia; 62% altri paesi europei)

Ricavi Autogrill per canale

EBIT

– EBIT pari a -€102,2m nel primo trimestre 2021 rispetto a -€80,3m nel primo trimestre 2020

− La riduzione dei ricavi pari a €540m ha determinato un corrispondente calo dell’EBIT di €21,9m

− Ammortamenti e svalutazioni per -€126,5m rispetto a -€155,8m registrati nel primo trimestre 2020

Oneri finanziari netti

– Oneri finanziari netti pari a -€35,0m nel primo trimestre 2021, in crescita rispetto a -€20,2m nel primo trimestre 2020, a causa dell’aumento dell’indebitamento lordo medio nel periodo e dei costi legati all’estensione del periodo di “covenant holiday”

− Costo medio del debito: incremento dal 4,1% dell’esercizio 2020 al 4,7% nel primo trimestre 2021 Altri proventi e oneri su partecipazioni e rettifiche di valore di attività finanziarie: -€0,2m nel primo trimestre 2021, in linea con il primo trimestre 2020

Imposte sul reddito

– Imposte sul reddito pari a +€6,8m nel primo trimestre 2021 rispetto a +€10,5m nello stesso periodo del 2020

Risultato netto

– Risultato netto pari a -€128,3m (-€88,0m nel primo trimestre 2020)

− Risultato netto di terzi a -€2,3m (-€2,1m nel primo trimestre 2020)

Posizione finanziaria netta: €1,2 miliardi a fine marzo 2021

– Posizione finanziaria netta, incluse le passività nette per beni in leasing, pari a €3.118,8m al 31 marzo 2021 (€2.973,6m al 31 dicembre 2020)

– Posizione finanziaria netta escluse le attività e le passività per beni in leasing pari a €1.229,0m al 31 marzo 2021 rispetto a €1.082,7m al 31 dicembre 2020

– Nonostante il permanere di un clima di elevata incertezza e all’interno di un trimestre stagionalmente difficile, il Gruppo ha conseguito un Free Cash Flow pari a -€119,7m nel primo trimestre 2021, di cui -€20m nel mese di marzo 2021, in linea con le aspettative.

Il free cash flow è stato pari a -€289,9m nel primo trimestre 2020. Il miglioramento è principalmente dovuto a:

− una maggiore flessibilità della struttura dei costi grazie alle azioni poste in essere dal management fin dall’inizio della pandemia

− un minore assorbimento di cassa del capitale circolante grazie al graduale miglioramento delle vendite

− la riduzione degli investimenti pagati (-€28,5m nel primo trimestre 2021 rispetto a -€74,2m nel primo trimestre 2020)

– Nessuna uscita di cassa per acquisizioni e cessioni (uscita di cassa di €2,1m nel primo trimestre 2020)

– Contributo per l’aumento di capitale da parte dei soci di minoranza, al netto dei dividendi corrisposti agli stessi pari a +€0,4m (-€5,6m nel primo trimestre 2020)

– Nessuna uscita di cassa per l’acquisto di azioni proprie (-€9,9m nel primo trimestre 2020)

– Flusso monetario netto pari a -€119,3m (-€307,4m nel primo trimestre 2020)

– Liquidità pari a €500m circa

Cash Flow

Investimenti

– Il totale degli investimenti maturati nel primo trimestre 2021 è stato pari a €15,9m, una riduzione del 79,5% rispetto rispetto a €77,2m del primo trimestre 2020

Aggiornamento sui ricavi dal primo gennaio al 25 aprile 2021:

– Ricavi dal primo gennaio al 25 aprile 2021 in calo di circa il 40% a cambi costanti rispetto allo stesso periodo del 2020

– Performance guidata dal mix di canale e dal progredire della pandemia e della somministrazione dei vaccini in ciascuna area geografica

– Trend in miglioramento dall’inizio dell’anno nonostante lo scenario globale ancora sfidante

– La guidance al 2021 e gli obiettivi al 2024, rivisti lo scorso 31 marzo 2021 per riflettere l’impatto della cessione del business autostradale statunitense, restano confermati

Ricavi ed EBIT per area geografica nel primo trimestre 2021

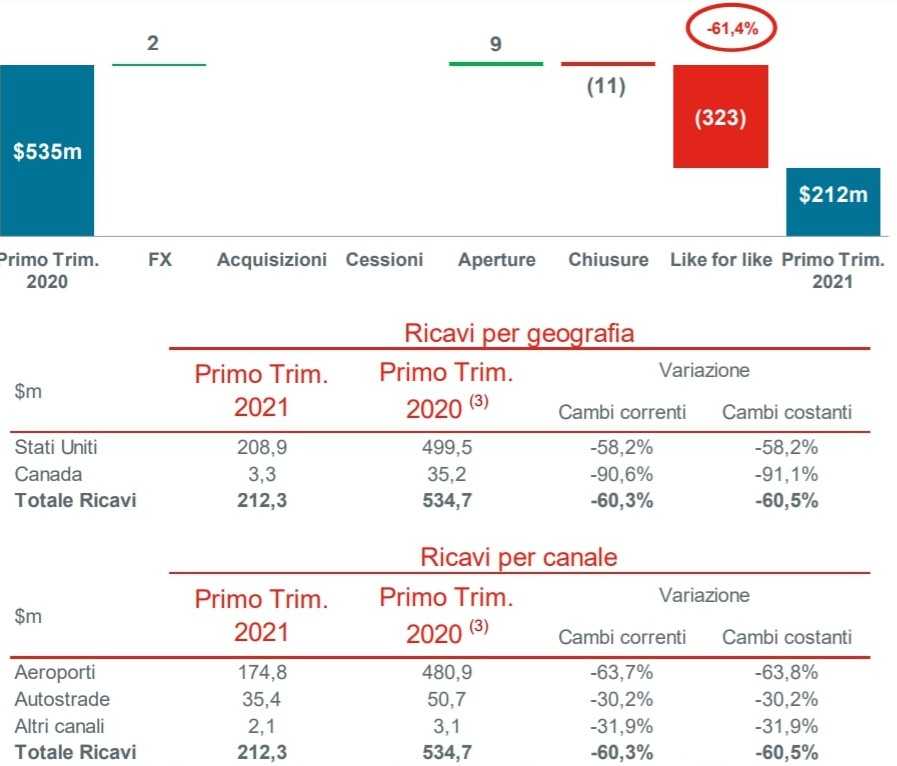

Nord America

– Ricavi pari a $212m nel primo trimestre 2021, in calo del 60,3% (-60,5% a cambi costanti) rispetto a $535m nello stesso periodo del 2020

− Performance like for like dei ricavi a -61,4%

− 58% dei punti vendita totali aperti al 31 marzo 2021

Bridge dei ricavi

– EBIT pari a -$26,4m nel primo trimestre 2021 rispetto a -$38,3m nel primo trimestre 2020

− Nonostante una riduzione di $322m del fatturato, l’EBIT è aumentato di $11,9m, principalmente per effetto della riduzione dell’ammortamento dei diritti d’uso per beni in leasing in seguito alle estensioni di contratti in concessione

− Ammortamenti e svalutazioni per -$71,3m rispetto a -$80,3m del primo trimestre 2020

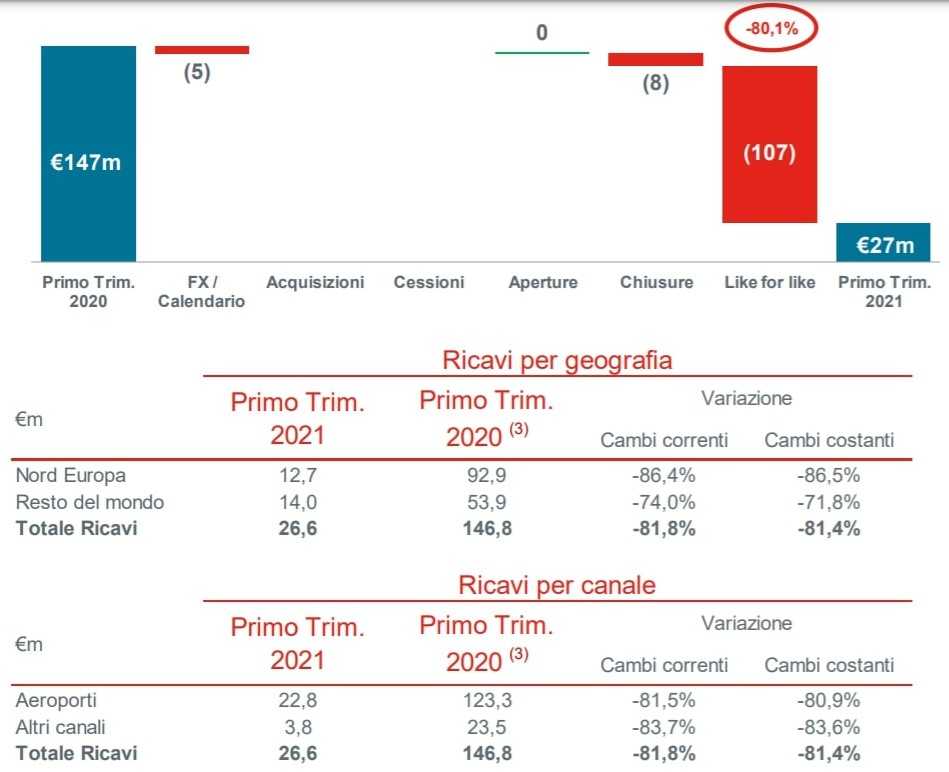

International

– Ricavi pari a €27m nel primo trimestre 2021, in calo del 81,8% (-81,4% a cambi costanti) rispetto a €147m dello stesso periodo del 2020

− Performance like for like dei ricavi a -80,1%, per effetto della esposizione al traffico aeroportuale internazionale

− 49% dei punti vendita totali aperti al 31 marzo 2021

Brigde dei ricavi

– EBIT pari a -€15,4m nel primo trimestre 2021 rispetto a -€3,8m nel primo trimestre 2020

− La riduzione di €120m dei ricavi ha determinato un corrispondente calo dell’EBIT di €11,6m

− Ammortamenti e svalutazioni pari a -€17,8m, rispetto a -€21,8m nel primo trimestre 2020

Europa

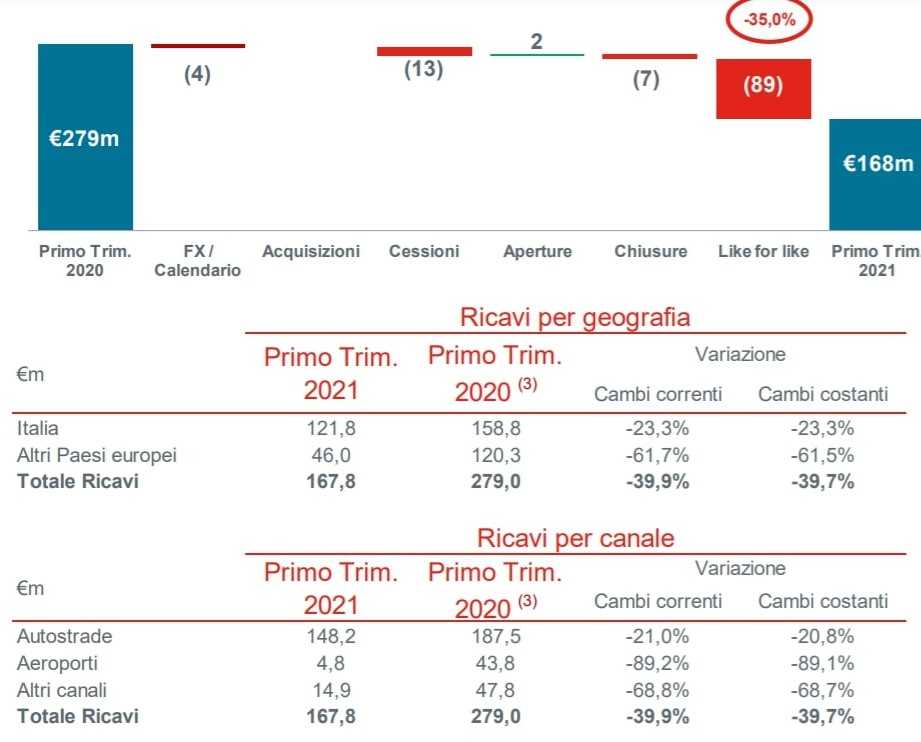

– Ricavi pari a €168m nel primo trimestre 2021, in calo del 39,9% a cambi correnti (-39,7% a cambi costanti) rispetto a €279m nell’esercizio precedente

− Performance like for like a -35,0%, grazie all’esposizione al traffico autostradale

− 78% dei punti vendita totali aperti al 31 marzo 2021 (di cui: 88% in Italia; 62% altri Paesi europei)

− Cessioni: cessione del business in concessione in Spagna

Brigde dei ricavi

– EBIT pari a -€57,8m nel primo trimestre 2021, rispetto a -€35.8m registrato nel primo trimestre 2020

− La riduzione di €111m del fatturato ha determinato un corrispondente calo dell’EBIT di €22,0m

− Ammortamenti a svalutazioni pari a -€49,0m rispetto a -€60,6m nel primo trimestre 2020

Corporate

– EBIT pari a -€7,1m nel primo trimestre 2021, rispetto a -€6,0m registrato nel primo trimestre 2020

− Ammortamenti e svalutazioni pari a -€0,5m, in linea con il primo trimestre 2020