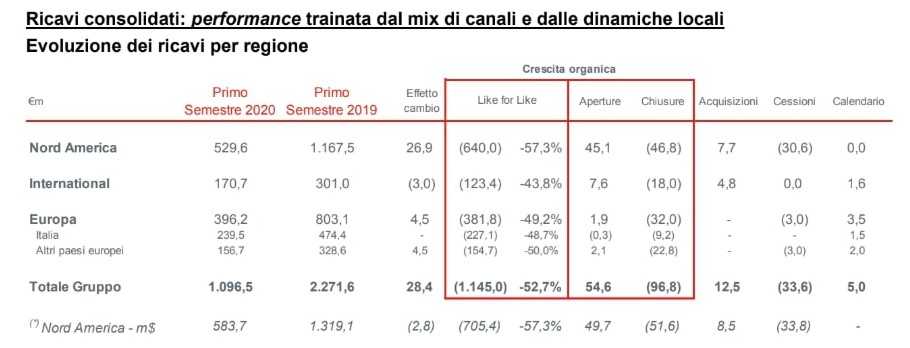

MILANO – Il Consiglio di Amministrazione di Autogrill S.p.A. ha esaminato e approvato i risultati consolidati al 30 giugno 2020. Ricavi consolidati pari a €1.096,5m nel primo semestre 2020, in calo del 51,7% a cambi correnti (-52,3% a cambi costanti), rispetto a 2.271,6 miliardi dello stesso periodo del 2019.

Autogrill: performance like-for-like dei ricavi: -52,7%

− Ricavi in calo del 78% a cambi costanti a giugno 2020

− 56% dei punti vendita totali chiusi al 30 giugno 2020

Nuove aperture e chiusure: le nuove aperture negli aeroporti in Nord America (Denver, Fort Lauderdale, Las Vegas e Seattle) sono state più che compensate dalla razionalizzazione della presenza del Gruppo in Europa.

Acquisizioni e cessioni: le acquisizioni di Pacific Gateway in Nord America e il consolidamento delle joint venture in Qatar, Emirati Arabi Uniti e in Malesia sono state più che compensate dalle cessioni delle attività del canale autostradale canadese e delle attività in Repubblica Ceca.

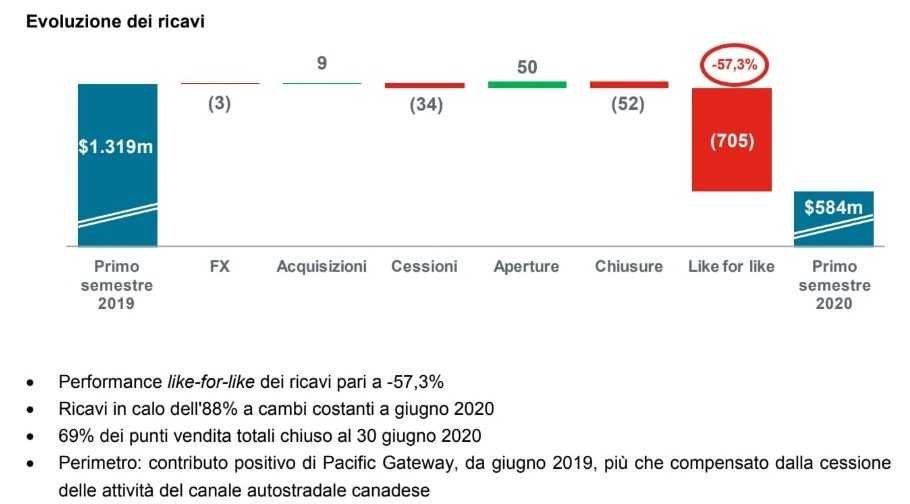

Effetto cambio: impatto positivo per €28,4m, dovuto principalmente alla svalutazione dell’Euro rispetto al Dollaro statunitense Nord America: performance like-for-like a -57,3% da inizio anno.

− Ricavi in calo dell’88% a cambi costanti a giugno 2020

− 69% dei punti vendita totali chiusi al 30 giugno 2020

International: performance like-for-like a -43,8% da inizio anno

− Ricavi in calo del 91% a cambi costanti a giugno 2020

− 70% dei punti vendita totali chiusi al 30 giugno 2020

Europa: performance like-for-like a -49,2% da inizio anno

− Ricavi in calo del 59% a cambi costanti a giugno 2020

− 25% dei punti vendita totali chiusi al 30 giugno 2020 (di cui: 18% in Italia e 35% in altri Paesi europei)

Autogrill, ricavi consolidati: performance trainata dal mix di canali e dalle dinamiche locali

Evoluzione dei ricavi per regione

Andamento dei ricavi a luglio

-Performance influenzata dal mix di canali, nonché dalle tempistiche della pandemia e dalle misure di lockdown nelle diverse aree geografiche

-Graduali miglioramenti a livello generale nonostante il perdurare di un contesto globale complesso

-Chiuso il 50% dei punti vendita e ricavi in calo di circa il 68%(*) anno su anno a cambi costanti nella settimana del 13-19 luglio

Nord America:

− Canale aeroportuale: in leggero miglioramento; la performance rimane modesta a causa del costante aumento dei casi di contagio nei focolai statunitensi

− Canale autostradale: in costante ripresa

International:

− Canale aeroportuale: in leggero miglioramento; la performance rimane debole a causa

dell’esposizione agli hub internazionali

− Canale ferroviario: fortemente impattato dal consistente incremento delle dinamiche dello smart working

Europa:

− Canale autostradale: segni incoraggianti di ripresa e crescita costante a seguito del graduale allentarsi delle misure di lockdown

− Altri canali: la performance rimane debole con alcuni iniziali segni di ripresa

*(Nota: dati basati sul calendario solare e non finanziario.)

Outlook Autogrill

Le previsioni in merito all’evoluzione della crisi sanitaria, la cui portata e dimensione non sono ancora definite, rimangono incerte Per la seconda parte del 2020 Autogrill si attende uno scenario economico globale caratterizzato da un’incertezza marcata, nell’ambito del quale i ricavi del Gruppo risulteranno significativamente impattati dalla riduzione di traffico generata dal Covid-19:

− Il traffico aeroportuale rimarrà significativamente al di sotto dei livelli 2019 per il resto del 2020. Si prevede una ripresa più rapida del traffico aereo del segmento domestico rispetto al segmento internazionale

− Il traffico autostradale è risultato il più resiliente durante la pandemia e si prevede una

ripresa più rapida rispetto al traffico aereo alla luce di una maggiore propensione all’uso delle

auto personali e della riluttanza a riprendere a utilizzare il trasporto pubblico

− Il Covid-19 sta avendo un grave impatto su altri canali quali le stazioni ferroviarie e i centri commerciali

A oggi non è possibile fornire indicazioni precise sulla futura evoluzione dei ricavi e degli utili dato il perdurare della mancanza di visibilità

In particolare relativamente alla ripresa del traffico aereo. Di conseguenza è ritirata la guidance 2021, presentata da Autogrill a giugno 2019 in occasione del “Capital markets day”, a fronte dell’incertezza relativa all’impatto del Covid-19 sui risultati finanziari e operativi.

Rimangono invariati i fondamentali e la strategia di lungo termine:

– crescita dei ricavi nei canali strategici per il Gruppo, espandendo al contempo la presenza in segmenti di mercato contigui;

– miglioramento della redditività grazie ai nuovi concept, innovazione e azioni mirate su tutte le componenti del conto economico;

– allocazione disciplinata del capitale che tenga conto delle priorità strategiche

Scenario di simulazione per l’intero 2020:

− Ipotesi principali:

ricavi per il secondo semestre 2020 in calo del 50%-55% anno su anno

cambio €/$ pari a 1,10.

− Impatti principali per l’intero 2020:

drop through del calo dei ricavi a livello di Ebitda underlying pari a circa 25% consumo di cassa* pari a circa €150-200m nel secondo semestre 2020

*(Nota: il consumo di cassa corrisponde al Flusso monetario netto (Free Cash Flow + acquisizioni, cessioni e dividendi). Il dato non include i proventi derivanti da nuova emissione di debito/uscite di cassa per il rimborso di debiti.)

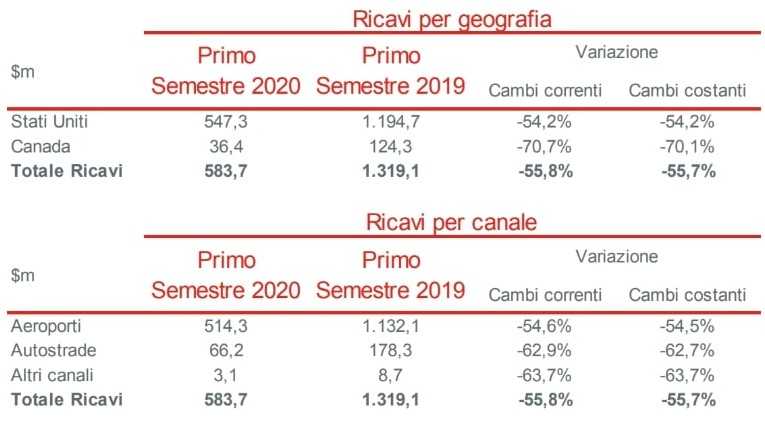

Autogrill: ricavi per canale

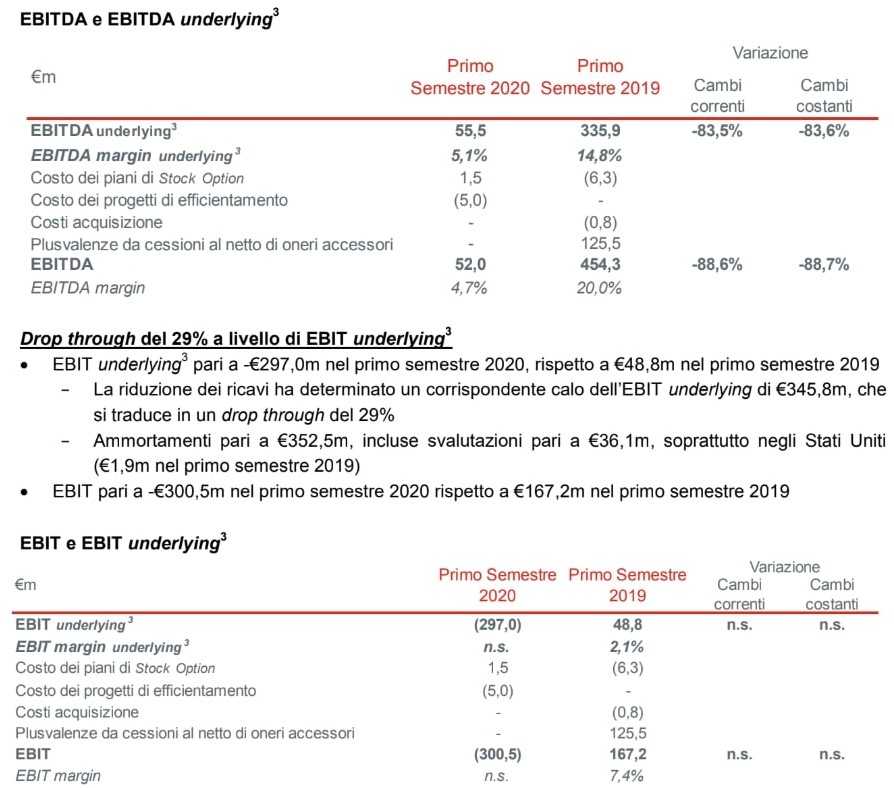

Drop through del 24% a livello di Ebidta underlying

Ebidta underlying: a €55,5m nel primo semestre 2020 (€335,9m nel primo semestre 2019), con un calo dell’83,5% a cambi correnti (-83,6% a cambi costanti) rispetto al primo semestre 2019.

− La riduzione dei ricavi ha determinato un corrispondente calo dell’Ebidta underlying di €280,4m, che si traduce in un drop through del 24%

− L’impatto negativo indotto dalla pandemia è stato mitigato grazie alle iniziative sul costo del lavoro, sugli affitti e sulle spese generali e amministrative

Ebidta pari a €52m nel primo semestre 2020 rispetto a €454,3m nel primo semestre 2019 (-88,6% a cambi correnti; -88,7% a cambi costanti)

− Ebidta impattato da:

€1,5m di contributo positivo relativo ai piani di stock option (-€6,3m nel primo semestre 2019)

€5,0m di costi relativi a progetti di efficientamento (non presenti nel primo semestre 2019)

€0,8m di costi sostenuti per le acquisizioni nel primo semestre 2019 (non presenti nel primo semestre 2020)

€125,5m di plusvalenze al netto dei costi accessori nel primo semestre 2019 (non presenti

nel primo semestre 2020)

Ricavi ed Ebidta per area geografica di Autogrill

Nord America: ricavi pari a $584m nel primo semestre 2020, in calo del 55,8% (-55,7% a cambi costanti) rispetto a $1.319m nell’esercizio precedente.

Il Consiglio di amministrazione Autogrill riunitosi ha inoltre nominato Maria Pierdicchi Lead independent director

In data 21 Maggio 2020 il Consiglio ne aveva accertato la sussistenza dei requisiti di indipendenza.

Questa presentazione è disponibile nella sezione “Investor relations” del sito.

Il Dirigente Preposto alla redazione dei documenti contabili societari, Camillo Rossotto, dichiara, ai sensi del comma 2 dell’art. 154-bis del Tuf, che l’informativa contabile contenuta nel presente comunicato corrisponde alle risultanze documentali, ai libri e alle scritture contabili.