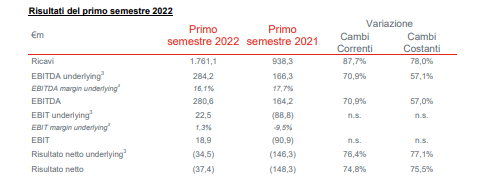

MILANO – Il Consiglio di amministrazione di Autogrill S.p.A. ha esaminato e approvato i dati dei ricavi consolidati al 30 giugno 2022. Di seguito riportiamo il dettaglio con tutte le cifre e le tabelle. Ricavi pari a €1.761,1m, in crescita del 78,0% a cambi costanti (+87,7% a cambi correnti); crescita like for like dei ricavi pari a +77,4% nel primo semestre 2022 grazie al contributo di tutte le regioni e al forte slancio del traffico sia domestico che internazionale.

Il bilancio Autogrill

I ricavi del primo semestre 2022 rappresentano circa l’83% di quelli del primo semestre 2019, al netto delle cessioni effettuate nel periodo. Si registra quindi una accelerazione rispetto ai ricavi dei primi 4 mesi del 2022 che rappresentavano circa il 77%.

Ebit underlying pari a €22,5m nel primo semestre 2022 (-€88,8m nel primo semestre 2021); miglioramento pari a circa €111m rispetto al primo semestre 2021, grazie a un’efficace gestione dei prezzi, del mix di prodotto e dei costi nel contesto di una crescita sostenuta dei ricavi.

Risultato netto pari a -€37,4m nel primo semestre 2022 (-€148,3m nel primo semestre 2021); Free cash flow pari a €103,3m nel primo semestre 2022 (-€55,9m nel primo semestre 2021); flusso monetario da attività operative 2,5 volte superiore al primo semestre 2021 (€129,5m nel primo semestre 2022; €50,5m nello stesso periodo del 2021) a conferma della solida performance del business; rimborso fiscale di €90,1m negli Stati Uniti incassato ad aprile 2022; posizione finanziaria netta escluse le attività e le passività per beni in leasing pari a €131,0m al 30 giugno 2022 (€197,4m al 31 dicembre 2021); Nuovi contratti vinti e rinnovi: circa €1,8 miliardi; guidance 2022 rivista al rialzo alla luce dei solidi risultati raggiunti nella prima parte dell’anno:

Ricavi: circa €3,8 miliardi (rispetto a una guidance iniziale di circa €3,7 miliardi); Free Cash Flow: circa €200m (rispetto a una guidance iniziale con un range tra €160m e €180m).

Le parole del ceo di Autogrill Gianmario Tondato Da Ruos

“Pur in uno scenario ancora caratterizzato da forte incertezza, il Gruppo Autogrill ha mantenuto lo slancio dell’anno scorso anche nel primo semestre del 2022, a riprova della grande resilienza del suo modello di business” ha dichiarato Gianmario Tondato Da Ruos, ceo del Gruppo.

Gianmario Tondato Da Ruos continua: “Grazie all’eccellente lavoro effettuato su tutte le leve commerciali a nostra disposizione, in un contesto di generale ripresa del traffico siamo stati in grado di registrare un’ottima performance in termini di ricavi, Ebit e generazione di cassa in tutte le regioni e canali, e in particolare per quanto riguarda il Nord America che ha visto nel semestre una crescita dell’80% dei ricavi e un Ebit underlying più che raddoppiato.”

Priorità e guidance 2022

Nel trarre il massimo vantaggio dalla ripresa, le priorità di Autogrill per il 2022 sono:

- Rafforzare il core business.

- Mantenere il focus sulla generazione di cassa.

- Implementare con successo la strategia ESG.

La guidance 2022 è stata rivista al rialzo alla luce dei solidi risultati raggiunti nella prima metà dell’anno

La guidance del Gruppo per l’esercizio 2022 è la seguente:

- Ricavi per l’esercizio pari a circa €3,8 miliardi7 (rispetto a una guidance iniziale pari a circa €3,7 miliardi).

- Free cash flow per l’esercizio pari a circa €200m (rispetto a una guidance iniziale con un range tra €160m e €180m).

La guidance relativa al Free cash flow include il rimborso fiscale di +€90,1m negli Stati Uniti incassato ad aprile 2022.

La guidance non considera la diffusione di varianti di Covid-19 resistenti alle attuali terapie o un generale riacutizzarsi della pandemia. Non considera altresì un’eventuale escalation del conflitto in Ucraina e il conseguente impatto negativo sul traffico globale che ne deriverebbe.

Obiettivi 2024 invariati

- Ricavi: €4,5 miliardi.

- Ebit margin underlying: circa 6%, superiore di circa 140 punti base rispetto al 2019.

- Incidenza degli investimenti sui ricavi: tra il 4,8% e il 5,4%.

- Free cash flow: tra €130m e €160m.

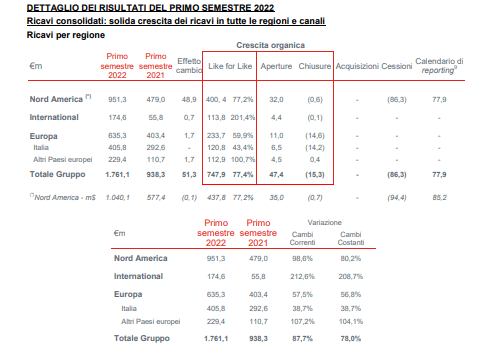

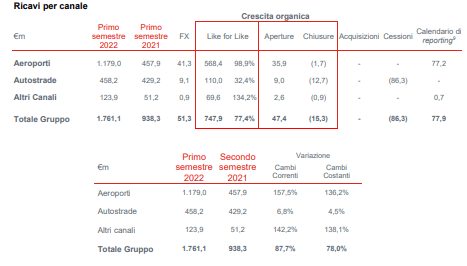

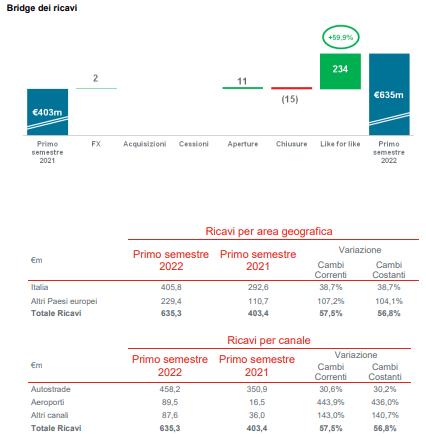

Ricavi consolidati pari a €1.761,1m nel primo semestre 2022, in aumento del 78,0% a cambi costanti (+87,7% a cambi correnti) rispetto al primo semestre 2021 (€938,3m).

- Escludendo le cessioni degli ultimi due anni, i ricavi dei primi sei mesi del 2022 sono ancora inferiori di circa il 17% a cambi costanti rispetto allo stesso periodo del 2019.

- Performance like for like dei ricavi: +77,4%, con una costante ripresa in tutte le regioni e in tutti i canali.

- Nuove aperture e chiusure: le nuove aperture negli aeroporti in Nord America (Salt Lake City, Charlotte, San Jose e Memphis) sono state in parte compensate dalla razionalizzazione della presenza del Gruppo in tutte le aree geografiche.

- Cessioni: cessione del business autostradale in Nord America a luglio 2021 (-€86,3m).

- Calendario di reporting: impatto positivo per €77,9m riconducibile alla variazione del calendario di reporting in Nord America rispetto allo stesso periodo del precedente esercizio.

- Effetto cambio: impatto positivo per €51,3m, dovuto principalmente alla svalutazione dell’Euro rispetto al dollaro statunitense.

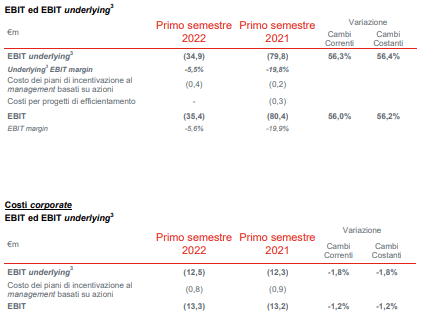

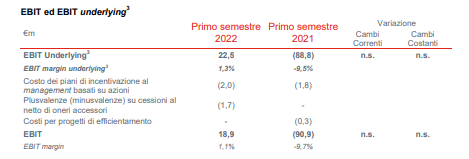

Ebit ed Ebit underlying

- Ebit underlying pari a €22,5m nel primo semestre 2022 rispetto a -€88,8m nel primo semestre 2021.

- Ebit underlying in miglioramento di circa €111m, principalmente trainato da:

- Leva operativa.

- Migliore mix di prodotto e adeguata gestione dei prezzi.

- Focus costante sulla produttività e contenimento dei costi.

Ebit pari a €18,9m nel primo semestre 2022 rispetto a -€90,9m nel primo semestre 2021.

- Ammortamenti e svalutazioni pari a €261,7m nel primo semestre 2022 (€255,1m nel primo semestre 2021), principalmente riconducibili all’aumento degli ammortamenti e delle svalutazioni del diritto d’uso.

Oneri finanziari netti

- Oneri finanziari netti pari a €30,2m nel primo semestre 2022, in calo rispetto a €49,9m nel primo semestre 2021, principalmente in virtù della riduzione dell’indebitamento lordo (escluse le attività e le passività per beni in leasing) e del costo del debito

− Costo medio del debito lordo: 3,1% nel primo semestre 2022, in calo rispetto al 3,3% del primo semestre 2021, grazie al miglioramento dei termini del rifinanziamento realizzato a dicembre 2021

− Oneri finanziari netti su passività per beni in leasing pari a €19,9m nel primo semestre 2022 (€22,7m nel primo semestre 2021)

- Altri oneri e proventi, svalutazioni e rivalutazioni di attività finanziarie: -€0,6m nel primo semestre 2022 rispetto a +€0,7m nel primo semestre 2021

Imposte sul reddito

- Imposte sul reddito pari a -€9,7m nel primo semestre 2022 rispetto a -€4,6m nel primo semestre 2021

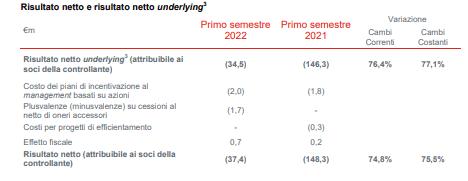

Risultato netto e risultato netto underlying Autogrill

- Risultato netto underlying pari a -€34,5m nel primo semestre 2022 (-€146,3m nel primo semestre 2021).

- Risultato netto pari a -€37,4m nel primo semestre 2022 (-€148,3m nel primo semestre 2021).

Utili di terzi pari a +€15,7m nel primo semestre 2022 (+€3,4m nel primo semestre 2021).

Autogrill: posizione finanziaria netta

- Posizione finanziaria netta incluse le attività e le passività per beni in leasing pari a €1.733,2m al 30 giugno 2022 (€1.813,8m al 31 dicembre 2021).

- Posizione finanziaria netta escluse le attività e le passività per beni in leasing pari a €131,0m al 30 giugno 2022 rispetto a €197,4m al 31 dicembre 2021.

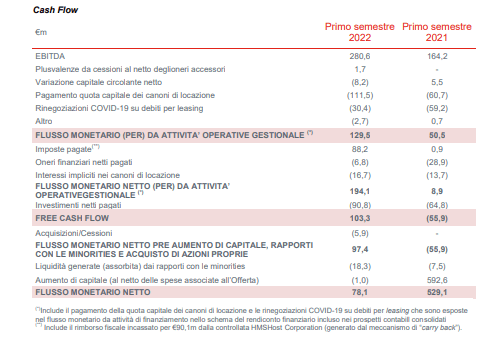

- Free cash flow pari a €103,3m nel primo semestre 2022 (-€55,9m nel primo semestre 2021). Il miglioramento è stato principalmente generato da:

− Flusso monetario da attività operative pari a €129,5m nel primo semestre 2022 (€50,5m nel primo semestre 2021).

− Rimborso fiscale di €90,1m negli Stati Uniti.

− Flusso monetario netto pari a +€78,1m (+€529,1m nel primo semestre 2021)-

− Uscite di cassa per acquisizioni e cessioni pari a -€5,9m (non presenti nel primo semestre 2021).

− Pagamento di interessenze ai soci di minoranza al netto dell’aumento di capitale da parte di questi ultimi pari a -€18,3m (-€7,5m nel primo semestre 2021).

− Spese relative all’aumento di capitale del 2021 pari a -€1,0m (Aumento di capitale, al netto di parte delle spese relative all’offerta pari a +€592,6m nel primo semestre 2021).

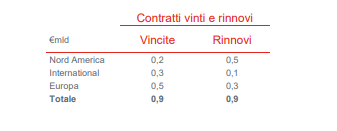

Portafoglio contratti Autogrill: €1,8 miliardi di nuovi contratti vinti e rinnovi

• Nuovi contratti vinti e rinnovi per €1,8 miliardi, con una durata media di circa 7 anni:

− rinnovi: €0,9 miliardi, inclusi gli aeroporti di Miami e Arlanda.

− nuovi contratti vinti: €0,9 miliardi inclusi gli aeroporti di Roma Fiumicino, Salt Lake City e Bangalore.

Autogrill: ricavi ed Ebit per area geografica

Nord America

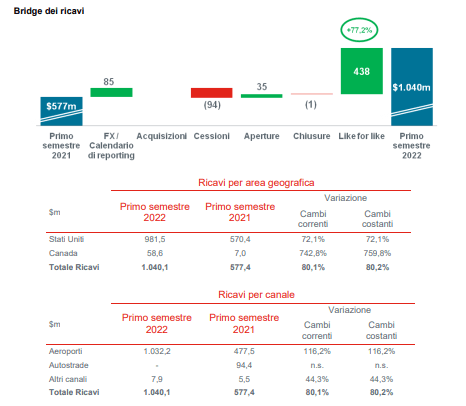

Ricavi pari a $1.040,1m nel primo semestre 2022, in aumento dell’80,2% a cambi costanti (+80,1% a cambi correnti) rispetto a $577,4m nel primo semestre 2021.

− Performance like for like dei ricavi pari a +77,2%, trainata dalla continua performance in crescita del traffico leisure nazionale e dalla ripresa sia del traffico internazionale che del traffico business negli Stati Uniti.

− Cessione del business autostradale statunitense a luglio 2021.

− Effetto positivo per $85,2m riconducibile alla variazione del calendario di reporting rispetto all’esercizio precedente.

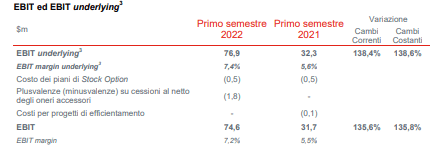

- Ebit underlying pari a $76,9m nel primo semestre 2022, rispetto a $32,3m nel primo semestre 2021.

− Ebit underlying più che raddoppiato rispetto al primo semestre 2021, grazie alla leva operativa e al rigido contenimento delle poste del conto economico.

- Ebit pari a $74,6m nel primo semestre 2022 rispetto a $31,7m nel primo semestre 2021.

International

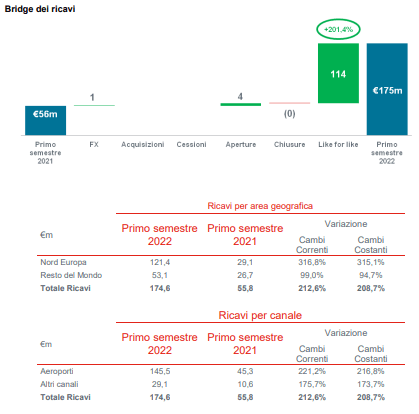

– Ricavi pari a €174,6m nel primo semestre 2022, in aumento del 208,7% a cambi costanti (+212,6% a cambi correnti) rispetto a €55,8m nel primo semestre 2021.

– Performance like for like dei ricavi pari a +201,4% grazie alla costante ripresa sia in Nord Europa sia in Estremo Oriente e Medio Oriente.

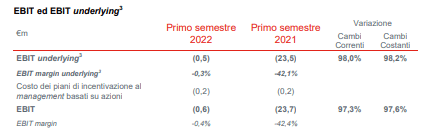

- Ebit underlying pari a -€0,5m nel primo semestre 2022 rispetto a -€23,5m nel primo semestre 2021.

- Il miglioramento dell’Ebit underlying rispetto al primo semestre 2021 è stato trainato della forte ripresa dei ricavi e dal costante focus sull’efficientamento dei costi.

- Ebit pari a -€0,6m nel primo semestre 2022 rispetto a -€23,7m nel primo semestre 2021.

Europa

- Ricavi pari a €635,3m nel primo semestre 2022, in aumento del 56,8% a cambi costanti (+57,5% a cambi correnti) rispetto a €403,4m nel primo semestre 2021.

− Performance like for like a +59,9%, trainata dalla costante resilienza del canale autostradale e dalla forte ripresa del traffico aeroportuale.

- Ebit underlying pari a -€34,9m nel primo semestre 2022, rispetto a -€79,8m nel primo semestre 2021.

− Ebit underlying in aumento di circa €45m rispetto al primo semestre 2021, sostenuto dalla crescita like for like dei ricavi e dal costante focus sul contenimento dei costi.

- Ebit pari a -€35,4m nel primo semestre 2022 rispetto a -€80,4m nel primo semestre 2021.