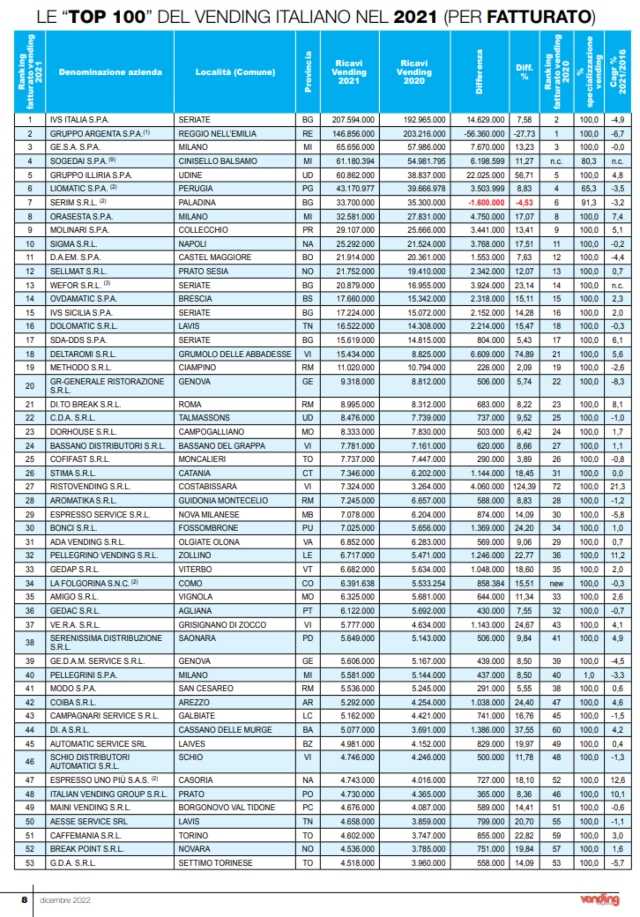

MILANO – Ecco la nuova edizione dello studio sulle “Top 100” Imprese di gestione del Vending italiano pubblicato su Vending Magazine. Come sempre il lavoro è stato condotto con criteri scientifici da Cerved Group, il più grande Information Provider in Italia e una delle principali agenzie di rating in Europa, che utilizza la sua metodologia proprietaria per garantire una maggiore precisione delle elaborazioni e del benchmark tra le aziende.

Lo studio, unico in Italia, puntualizza i numeri del “core business” delle Imprese di gestione, ovvero le vendite da somministrazione, analizzando direttamente ogni singola azienda che ha i “numeri” per far parte della classifica.

Si sono usati – per questa prima parte – solamente i bilanci d’esercizio, rinviando i dati di consolidato e aggregato alla classifica dei “Grandi Gruppi” che verrà pubblicata sul prossimo numero di Vending Magazine (gennaio-febbraio 2023) assieme all’analisi finanziaria curata da Eidos Consulting.

I ricavi delle aziende Top 100 riprendono quota

È cominciata la risalita delle Imprese di Gestione, dopo il terrificante tsunami della pandemia nel 2020, grazie a un graduale, seppur non uniforme, ripopolamento dei luoghi di lavoro e delle scuole nel corso del 2021.

Le Top 100 del Vending italiano hanno fatto registrare nel 2021 ricavi da somministrazione pari a 1.234.233.743 euro, con una crescita del 6% rispetto al 1.164.828.586 euro della “Top 100 – 2020” pubblicata sul n. 280 di VM e una diminuzione del -19,7% rispetto al ranking su base fatturato 2019.

Il trend in rialzo viene confermato anche se si confrontano i ricavi delle “Top 100” di quest’anno con quelli espressi da queste stesse aziende nel 2020 (al di là che comparissero già nella classifica o meno).

L’aumento è risultato, infatti, pari a +6,70%. Questi scostamenti percentuali vanno, però, attentamente ponderati, perché a influire sulle cifre è il “caso Argenta”, con il dato dei ricavi 2021 che, a bilancio, fa riferimento a 12 mesi di attività e quello del 2020 che, invece, riguarda 15 mesi di somministrazioni, avendo l’a- zienda modificato, nel corso dell’ultimo biennio, la data di chiusura dell’esercizio. Il confronto è, quindi, di fatto impossibile.

Una crescita esponenziale

Se si comparano i ricavi delle “Top 100” di quest’anno con quelli espressi da queste stesse aziende nel 2020 (al di là che comparissero già nella classifica o meno), ma escludendo dal calcolo Gruppo Argenta S.p.a, si noterà che la crescita è stata del 14%, dato maggiormente in linea con l’ultimo studio di settore di Confida/Ipsos.

I raffronti tra le varie annate vanno fatti, inoltre, tenendo conto che, a ogni nuova edizione della ricerca, c’è un certo turnover di aziende in classifica.

Ulteriore nota riguarda la Sogedai S.p.a., il cui dato di fatturato 2020 è un proforma calcolato da Cerved sommando i ricavi vending di DAI S.r.l. e Sogedai S.r.l.

Le “Top 100 – 2021” seguono, inevitabilmente, la tendenza emersa dall’ultimo studio di settore di IPSOS per conto di Confida.

Il comparto gestioni in Italia ha fatturato nel 2021 1.830.012.125 euro (automatico 1.435.777.561 Euro+ OCS 394.234.564 euro), in aumento, sul 2020, del

+11,3% e in calo, rispetto al 2019 (anno pre-pandemia), del -20,5%.

Per quanto riguarda l’automatico, si è avuta una crescita dei ricavi del +12,11% sul 2020 e una diminuzione del -31,95% rispetto al 2019.

Nell’OCS si è avuto un +8,27% sul 2020 e un -13,56% sul 2019. Tornano a salire anche le consumazioni, che nel 2021 sono state complessivamente 4.874.476.844 (automatico 3.754.453.112+1.120.023.732), +9,8% sul 2020.

Il saldo resta, invece, negativo rispetto al 2019, pari a -19,6%. Andando nelle specifico, le consumazioni nell’automatico hanno avuto un rimbalzo del +10,46% sul 2020, mentre si sono attestate a -30,40% sul 2019; quelle nell’OCS hanno registrato una crescita del +7,66% sul 2020, mantenendosi in calo del -11,76% sul 2019.

Il parco macchine dell’automatico, pari a 827.485 unità, ha segnato nel 2021 una crescita del +1,97% sul 2020 e una leggera discesa del -1,79% rispetto al 2019.

I dati dello studio Ipsos per Confida fotografano, quindi, un contesto che, sebbene sia ancora lontano dalle performance pre-Covid, rappresenta un trend del Vending in ascesa.

A trainare la ripresa sono state le categorie delle bevande fredde, snack e gelati, che sono cresciute del 13,5%.

In particolare, il consumo di acqua pesa per il 77% sul totale della categoria. La crescita è stata ancora più elevata per gli energy drink e gli sport drink (rispet- tivamente +31,3% e +19,6%) grazie alla graduale riaper- tura dei centri sportivi e delle palestre. Bene anche lebevande alla frutta (16%), il the freddo (17%) e le bevande gasate (12%).

Nel corso del 2021, gli snack hanno recuperato parzialmente il forte calo dell’anno precedente (-40%), trainati da quelli al cioccolato (+17%) e dai salati (+16,5%). Anche le consumazioni di dolci e di prodotti freschi sono aumentate (+10,6%). Il confectionery è stata l’unica ca- tegoria che ha fatto registrare il segno negativo rispetto al 2020 (-7,8%) a causa del calo di consumazioni dei chewingum, che pesano per l’80% sulla categoria.

Interessante il dato degli snack freschi, i cui consumi sono cresciuti del 10,6%: in particolare, tramezzini e panini/pizzette hanno visto, rispettivamente, un aumento del 15% e dell’11%, fotografando una realtà comune a tanti: la necessità degli italiani di trovare soluzioni alter- native ai pranzi in bar e ristoranti ancora non attivi al 100% nel 2021.

Il caffè si è confermata la bevanda “regina” ai distributori automatici: nel 2021 ne sono stati consuma- ti 2,2 miliardi, per una crescita dell’8,9% sul 2020. Nel complesso il comparto del caldo, che pesa a volumi il 68% del mercato dell’automatico, ha mostrato un recupero del +9,1% sull’anno precedente: il caffè, a differenza di altre categorie di prodotti, nel 2020 aveva risentito meno della crisi.

All’interno della categoria del caffè è il porzionato ad avere avuto la crescita più importante (+11,3%).

Il caffè in grani, che da solo pesa per l’85% sul totale delle consumazioni di caffè, è cresciuto del 9%, mentre il solubile ha ottenuto uno sviluppo più contenuto (+4,3%). Anche il segmento dell’OCS nel 2021 è tornato ad aumentare. Nel 2020 il mercato aveva retto al colpo del- la pandemia principalmente grazie al canale famiglie. Nel 2021, invece, con la graduale riapertura degli uffici ha ripreso a risalire anche il peso dell’OCS azien- dale (73% del comparto). Stabile il settore horeca.

Un trend innovativo è rappresentato dal fatto che quasi la totalità dei gestori che distribuiscono OCS uti- lizza ormai almeno un accessorio sostenibile: dato in crescita rispetto allo scorso anno (+6%). In particola- re l’80% utilizza palette di legno, seguono i bicchieri di carta+plastica (70%) e quelli di carta+bioplastica (64%). La Distribuzione Automatica italiana, con più di 30.000 addetti, 3.000 imprese e oltre 820 mila macchine installate, è la più importante catena distributiva automatica alimentare d’Europa.

IVS Italia S.p.a. e Gruppo Argenta S.p.a. continuano a monopolizzare la classifica

Al primo posto c’è sempre IVS con un fatturato pari a 207.594.000 Euro, in crescita del +7% rispetto ai 192.965.000 Euro del 2020. Analizzando il bilancio 2019, si evince che manca- no circa 100 milioni di Euro persi durante i due anni di pandemia e non ancora recuperati nel 2021. Segue Argenta con un fatturato di 146.856.000 Euro.

In prospettiva, sul futuro del Vending il 31% dei gestori intervistati da VM/Eidos Consulting si è dichiarato ottimista, il 13% pessimista e il 56% ha mantenuto una posizione mediana: né ottimista, né pessimista.

Il 75% si è dichiarato ottimista sul futuro della propria azienda, il 25% né ottimista né pessimista e nessuno si è espresso per l’opzione più negativa.

Per quanto riguarda le principali sfide del Vending per il prossimo anno, il 27% ha indicato la transizione tecnologica (telemetria, industria 4.0, app, ecc.); il 20% ha pensato al contrasto all’inflazione

e all’aumento dei costi; il 13% vede come principale sfida l’aumento dei prezzi; il 10% teme maggiormente la diminuzione dei consumi e la stessa percentuale parla di gestione risorse umane (turnover, selezione, sviluppo, ecc.) e di diversificazione dei servizi. Il 7% ha posto l’accento sulle possibili difficoltà di approvvigionamento e il 3% sui temi riguardanti la transizione ecologica.

Fabbricanti Vending: nel 2021 riprende vigore il business

I dati del 2021 volgono al positivo anche per i Fabbricanti, che hanno registrato una crescita del fatturato (ricavi da vendite e prestazioni) del +20,4% rispetto al 2020, percentuale in linea con quella anticipata nell’articolo di VM del dicembre 2021 (allora ipotizzammo un +20%).

Il giro di affari complessivo è stato di 561.376.000 euro, circa 95 milioni in più dello studio precedente (VM N. 380). Il dato complessivo, seppur incoraggian- te, è ancora lontano dai valori pre-Covid del 2019.

Escludendo da questo calcolo Epta (Iarp) e Nuova Inox (Adimac), di cui non siamo in possesso dei ricavi 2019, e considerando quindi solo 15 aziende, balza all’occhio il fatto che mancano all’appello circa 112 milioni di euro (il fatturato di settore del 2019 era stato di 672.122.000 euro).

Il ranking è guidato, come sempre, da Evoca S.p.a., con circa 244 milioni di euro, cifra che da sola vale il 43,5% del mercato. Cambio di posizione al secondo posto con Saga Coffee S.p.a. (sempre Gruppo Evoca) che scalza Rheavendors Industries S.p.a. L’incremento delle vendite dell’ex Saeco – spiega il bilancio dell’azienda – “è dovuto sia alla ripresa di mercato mondiale del post-pandemia, sia al cambio del modello di business, che ha visto l’accentramento delle vendite intercompany in capo alla capogruppo Evoca S.p.A.”.

A livello di risultato netto, nel 2021 si è avuto un mi- glioramento delle perdite, attestatesi a -17.124.000 euro contro i -44.938.000 delle stesse aziende nel 2020. Escludendo dal calcolo i valori negativi di Evoca S.p.a. nel 2020 (-47.204.000) e di Saga Coffee S.p.a. nel 2021 (-21.866.000), il complessivo del Risultato Netto dei Fabbricanti sarebbe stato addirittura in territorio positivo in entrambi gli anni. La “Best Performer” è stata, come nel 2020, Fas International S.p.a. con un utile di 1.927.000 euro.

Top Rivendite 2021: tira il fiato il fatturato, soffrono gli utili

Come per le “Top 100” Imprese di gestione, anche il giro d’affari complessivo delle Rivendite “Top 25” ha registrato nel 2021 una ripresa dopo l’anno nero del Covid nel 2020. L’ammontare complessivo del fatturato è sta- to, nel 2021, di 287.286.567 euro, con un aumento del +12,2% rispetto al ranking del 2020 pubblicato sul n. 380 della rivista (dicembre 2021).

Il trend positivo del vending viene confermato anche se si confrontano i ricavi della “Top 25” di quest’anno con quelli espressi da queste stesse aziende nel 2020 (al di là che comparis- sero già nella classifica o meno). La crescita, infatti, è risultata pari a +15,2%. I ricavi della “Top 25 – 2019”, ultimo anno pre-pandemia” erano stati, invece, di circa 294 milioni.