MILANO – La perdurante incertezza per le sorti del raccolto brasiliano 2014/15, unita ad altre incognite che si addensano sui mercati, continua a ripercuotersi sull’andamento dei prezzi del caffè, sempre altalenanti e in ulteriore crescita.

Le statistiche contenute nel report mensile Ico di aprile– diffuso venerdì pomeriggio – evidenziano incrementi su tutti gli indicatori statistici, in particolare per gli arabica, e volatilità ancora più accentuata.

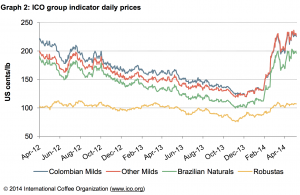

La media mensile dell’indicatore composto segna un +3,4% e si attesta a quota 170,58 centesimi per libbra: il valore più elevato da febbraio 2012. Colombiani dolci, altri dolci e brasiliani naturali si rivalutano, nell’ordine, del 4,5%, 4,4% e 4,2%, ai massimi da oltre due anni a questa parte.

Mese più tranquillo per i robusta, che dopo il forte balzo del mese precedente crescono di un modesto 0,2%, comunque ai livelli più elevati da agosto 2012. New York e Londra guadagnano rispettivamente il 5,1% e lo 0,6%.

L’indicatore giornaliero è oscillato tra un minimo di 154,56 centesimi, il 2 aprile, e un massimo di 178,96, il giorno 23, all’interno di un range di quasi 25 centesimi. L’indicatore degli altri dolci è rimasto al di sopra della soglia dei 200 centesimi per libbra per l’intero mese (massimo a 236,40 centesimi il 29 aprile), quello dei colombiani dolci per 18 giorni su 21 (massimo a 234,26 il 23 aprile); gli stessi brasiliani naturali sono rimasti in area 2 dollari per tre giorni consecutivi durante la terza decade (massimo a 203,01 il 23 aprile). I robusta, infine, si sono mantenuti costantemente al di sopra dei 100 centesimi libbra toccando un massimo di 107,96 centesimi, il giorno 8 aprile.

Alla luce dell’evoluzione dei prezzi sopra descritta, la forbice tra arabica e robusta si allarga ulteriormente toccando valori mai raggiunti da oltre 2 anni a questa parte. Il differenziale Ice/Liffe (media della seconda e terza posizione) è ai suoi massimi da febbraio 2012.

L’Ico conferma intanto la stima per il raccolto mondiale nell’annata in corso a 145,717 milioni di sacchi: superiore dello 0,2% al raccolto dell’anno passato. È importante ribadire che questo dato contabilizza la produzione brasiliana 2013/14, ossia il raccolto terminato lo scorso autunno.

Per quanto riguarda il nuovo raccolto (2014/15), sul quale è concentrata spasmodicamente l’attenzione dei mercati, rimangono le incognite relative non soltanto quantità, ma anche alla qualità dei chicchi prodotti, come pure la consapevolezza che i danni subiti dalle colture si ripercuoteranno sui rendimenti anche nelle annate successive. Ricordiamo che, salvo imprevisti, Conab diffonderà la seconda stima ufficiale sul raccolto brasiliano 2014/15 giovedì 15 maggio.

Come se non bastasse, su un quadro già precario incombe anche l’incognita El Niño.

Secondo l’International Research Institute (IRI) for Climate and Society della Columbia University, il fenomeno Enso potrebbe iniziare in anticipo rispetto alle precedenti proiezioni (prima dell’estate) e raggiungere un’intensità da record.

Quali le conseguenze per i produttori di caffè? Molto diverse, a seconda delle aree geografiche e delle prevedibili ripercussioni sul clima. Un tempo più caldo e umido potrebbe ridurre il rischio di gelate invernali in Brasile, ma anche pregiudicare ulteriormente la qualità del caffè in raccolta.

In Vietnam e Indonesia, El Niño porterebbe probabilmente tempo più secco, con possibili effetti negativi sui raccolti di robusta. In Colombia infine un fenomeno di intensità moderata potrebbe addirittura aiutare lo sviluppo del raccolto principale.

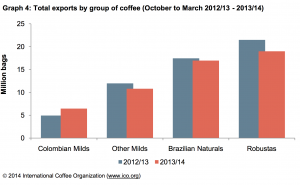

Torniamo brevemente sui dati relativi all’export, da noi già analizzati a inizio mese. Le statistiche segnalano un calo sull’anno precedente del 4,7% nel primo semestre 2013/14 (ottobre-marzo), nonostante una parziale ripresa degli imbarchi registrata a marzo (+2,2).

L’unico gruppo in crescita è quello dei colombiani dolci (+30,9%), principalmente sotto l’impulso della ripresa produttiva in atto in Colombia. Gli altri dolci sono in flessione del 9,9% risentendo soprattutto dei problemi legati all’epidemia di ruggine del caffè. I brasiliani naturali evidenziano un calo del 2,8%, che non è dovuto però all’export brasiliano, che è anzi in crescita di oltre un milione di sacchi rispetto al 2012/13. Complessivamente le esportazioni di arabica registrano un arretramento dello 0,4%. Più sensibile il rallentamento dell’export di robusta (-11,6%).

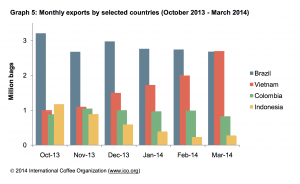

In calo i volumi di entrambi i principali esportatori di questa varietà, ma con trend opposti. Gli imbarchi dal Vietnam, pur tuttora inferiori dell’11,1% a quelli dell’annata trascorsa, si sono considerevolmente intensificati negli ultimi mesi risalendo, in marzo, a 2,7 milioni di sacchi. Le esportazioni dall’Indonesia segnano una fortissima battuta d’arresto (-37,4%), dovuta sia alle condizioni climatiche sfavorevoli che ai consumi interni in crescita, e riflettono una tendenza pesantemente negativa a partire dagli ultimi mesi dell’anno solare 2013.

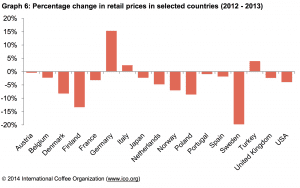

Il report propone, in conclusione, due grafici relativi all’andamento dei prezzi negli ultimi 4 anni nei principali paesi consumatori. Si evidenziano forti cali in Svezia (-19,8%) e Finlandia (-13,4%) cui fanno riscontro i rincari in Germania (+15,3%) e, in minor misura, in Italia e in Turchia.

Si osserva anche però che queste variazioni (in particolare per la Germania) potrebbero dipendere da cambiamenti intervenuti nei criteri di rilevazione statistica e che l’andamento dei prezzi può aver risentito, in alcuni casi, delle fluttuazioni nei tassi di cambio.

Tutti questi dati vanno dunque presi con il beneficio di inventario, in attesa di una loro più precisa e puntuale contestualizzazione.