MILANO – Riportiamo un articolo lungo ma estremamente interessante firmato dallo specialista del settore Maurizio Giuli. Nelle righe che seguono e nelle tante tabelle l’autore fa il punto sulle evoluzioni che negli ultimi anni hanno portato l’industria caffeicola a dove si trova oggi: che cosa si è mosso, quali sono state le dinamiche, cosa si può dedurre fin qui e cosa invece c’è ancora da proiettare nel futuro.

Ecco un approfondimento che tenta di trovare qualche risposta, dal sito coffeeknowledgehub.com.

di Maurizio Giuli

Industria del caffè: sentiamo il polso del comparto

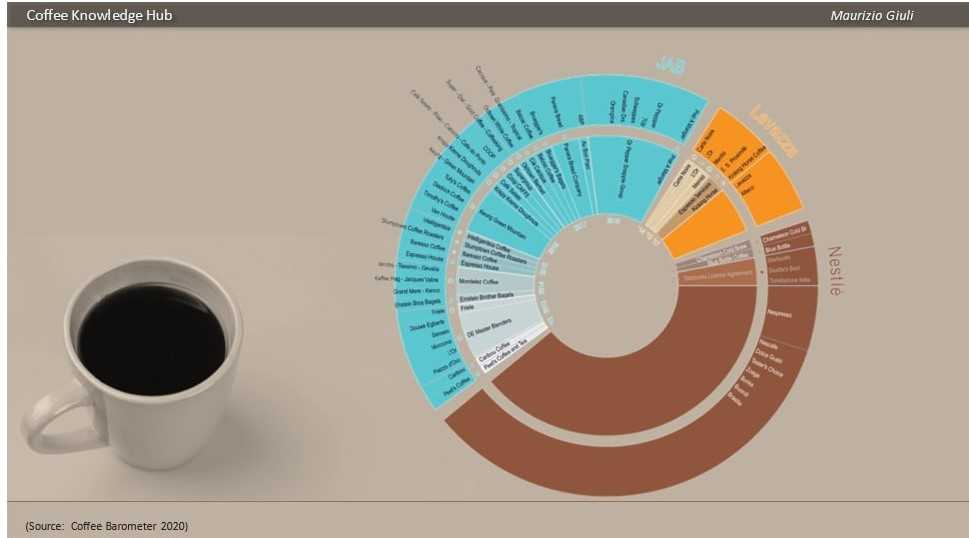

Nel corso dell’ultimo decennio il comparto del caffè è stato al centro di una serie di operazioni di M&A. Si stima che siano stati investiti circa 60 miliardi di dollari dal 2012, da quando cioè, attraverso l’acquisizione di Peet’s Coffee per 974 milioni di dollari, JAB holding ha iniziato il suo approccio aggressivo per acquisire alcuni dei principali players del settore (fra cui JDE, Keurig Green Mountain, Dr. Pepper Snapple, Caribou Coffee, Intelligentsia, Stumptown Coffee Roaster, Espresso House, Baresso Coffee, Balzac Coffee, Oldtown, Pret A Manger, Panera Bread, Au Bon Pain, Bruggers’s Bagels, Krispy Kreme Doughnuts, Einstein Noah Bagels, Tatte Bakery) e ha dato il via a una nuova fase di consolidamento del settore del caffè a cui ha preso parte anche gli altri principali players come Nestlé (con l’acquisizione di Blue Bottle e l’accordo per i prodotti retail di Starbucks), Lavazza (Carte Noire, Merrild, Mars Drinks, Kicking Horse Coffee, Blue Pod Coffee), fino ad includere Coca Cola (Costa Coffee).

Questo ingente flusso di denaro investito nel settore lascia supporre che ci siano rosee prospettive di crescita future.

Ma è così?

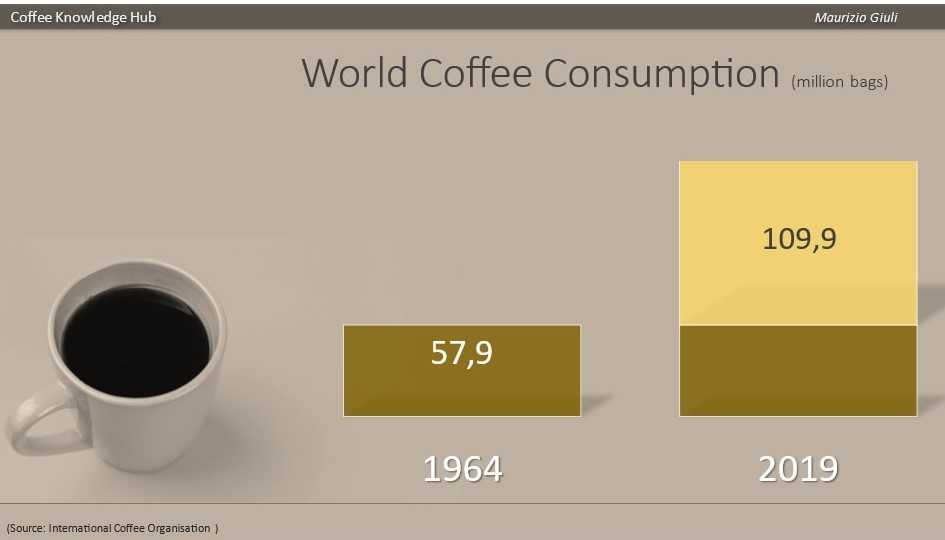

Il caffè con i suoi 3 miliardi di tazze al giorno è una delle bevande più popolari del pianeta, che genera in termini globali un volume d’affari annuo stimato da Ico (2020) intorno ai 200 miliardi di dollari. La domanda mondiale di caffè nel 2019 è stimata tra i 164,8 milioni di sacchi (ICO) e 166,5 milioni di sacchi (ITC 2021). Negli ultimi 50 anni il tasso medio annuo di crescita è stato dell’1,9%, che è salito al 2,2% negli ultimi due decenni. Ciò significa che dal 1964 (si veda grafico sotto) la dimensione del mercato è aumentata del 190% (da 57,9 a 166,5 milioni di sacchi).

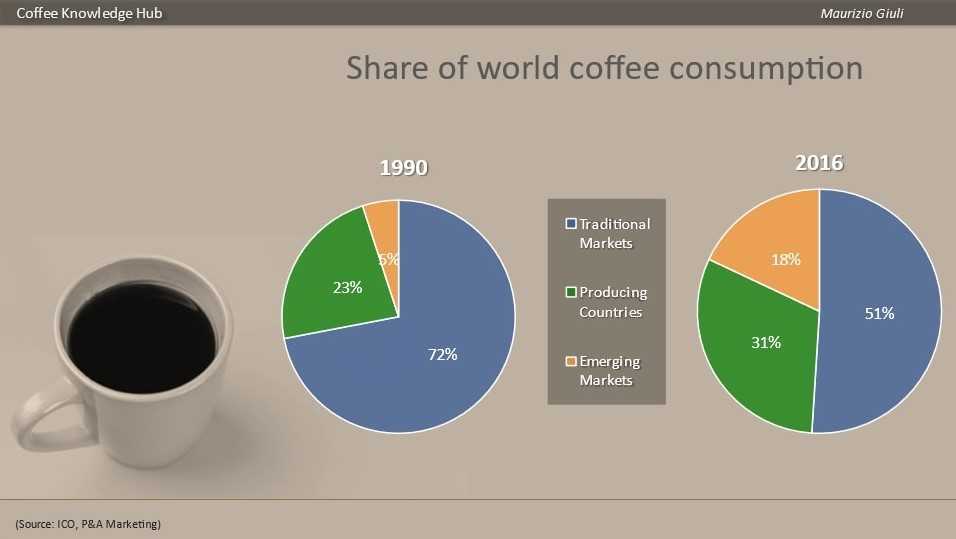

Dal 1990 la maggior parte di questa crescita è stata generata nei paesi produttori e nei paesi emergenti e tale aspetto può rivestire un ruolo importante nella evoluzione futura del mercato del caffè, come si vedrà più avanti.

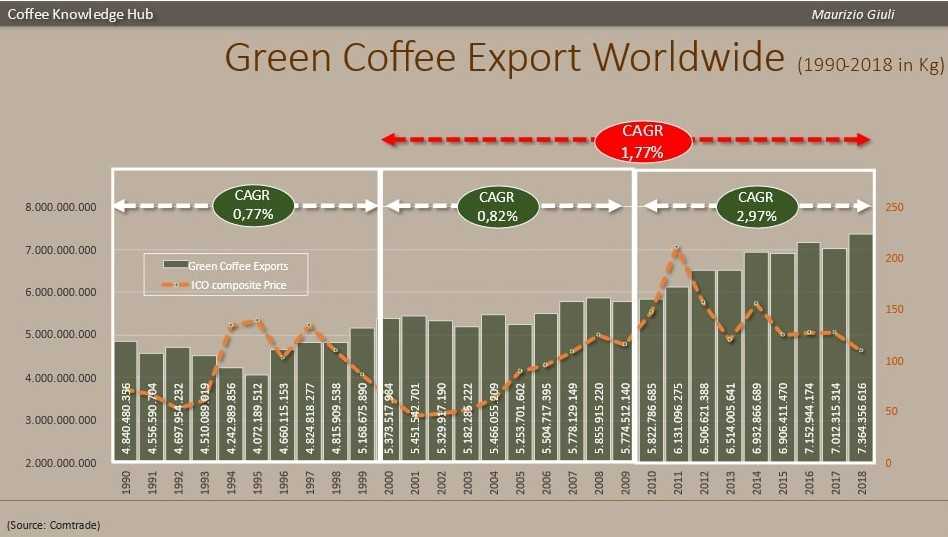

Se si osserva l’andamento dell’export di caffè verde negli ultimi 30 anni (grafico sotto) si nota che in termini generali c’è stato un costante trend di crescita. Andando più in dettaglio si possono riscontrare tre diverse fasi: nel primo decennio si è verificato un andamento ad U con un rallentamento nella prima parte ed un recupero nella seconda.

Negli ultimi 2 decenni la crescita annuale ha subito un’accelerazione; il tasso medio di crescita nell’ultimo decennio è stato di 3,9 volte superiore rispetto al primo decennio e questa crescita è avvenuta indipendentemente dall’andamento dei prezzi del verde (espressa dall’Ico composite index – linea arancione).

Ma quali sono i fattori alla base della crescita del consumo di caffè?

Possiamo identificare tre principali drivers.

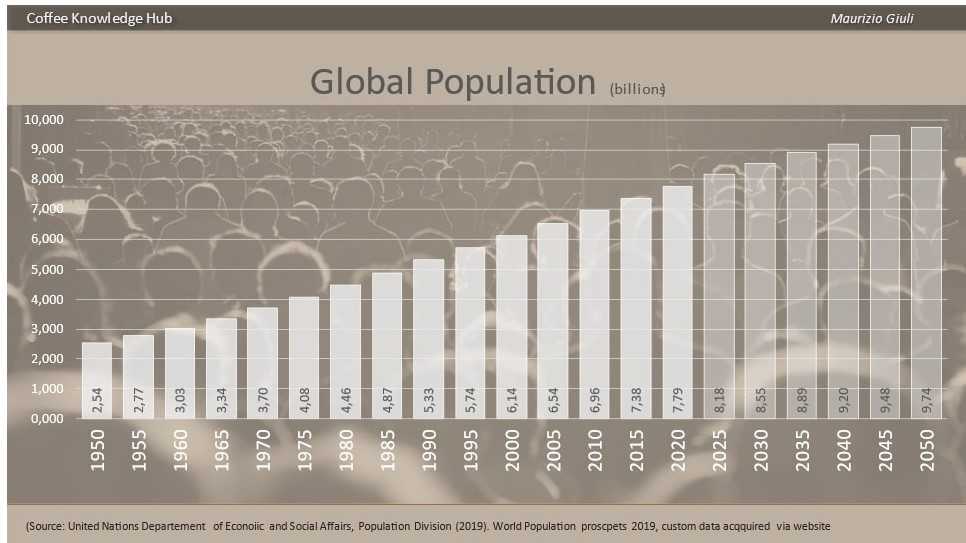

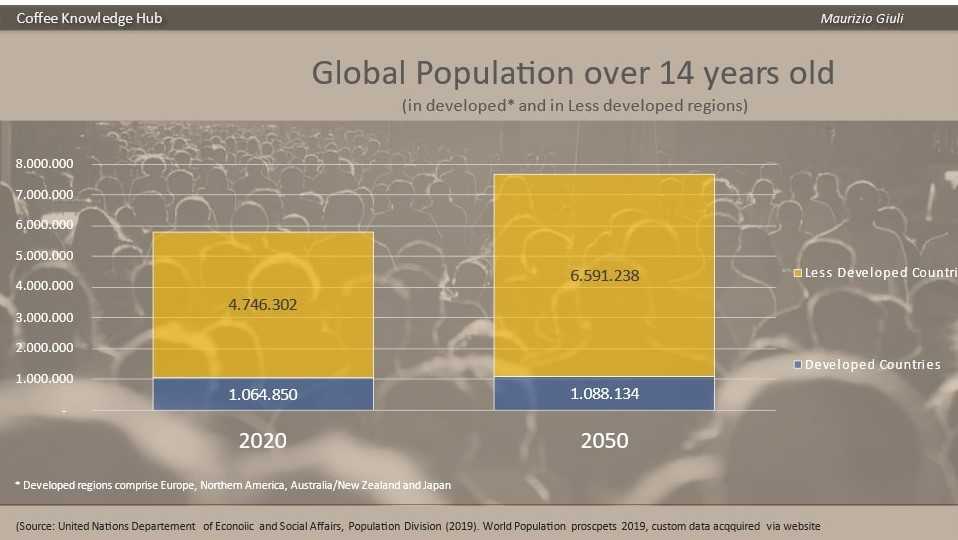

a) Il primo è la demografia. Questo accade quando la popolazione cresce. Una popolazione più grande tende a consumare più caffè. Nel periodo 1995-2020 la popolazione mondiale è passata da 5,7 miliardi fino a 7,8 miliardi di persone e le Nazioni Unite prevedono che raggiungerà i 9,73 miliardi nel 2050 (vedi figura seguente). Ciò significa un ulteriore incremento di 1,94 miliardi di persone. Ma la crescita registrata ha riguardato prevalentemente i paesi a basso consumo di caffè, poiché nei paesi già consumatori, ovvero i paesi occidentali sviluppati, nel periodo 1995-2020 la crescita è stata di appena 104 milioni (+8,9%) e secondo le proiezioni al 2050 aumenterà solo di 6,6 milioni (pari al 0,34% dell’incremento totale).

Questi primi dati lasciano supporre che la demografia non costituisca un fattore rilevante per la crescita della domanda di caffè. Più significativa da questo punto di vista è la variazione della piramide demografica. Sappiamo infatti che i bambini non bevono caffè, per cui la domanda di caffè è legata alla popolazione di età superiore ai 14 anni. Come evidenziato dai grafici sotto, dal 1950 la percentuale della popolazione di età superiore ai 14 anni è aumentata sia nei paesi sviluppati che in quelli meno sviluppati e questa tendenza continuerà anche in futuro.

Secondo le previsioni delle Nazioni Unite delle 1,94 miliardi di persone in più da qui al 2050, ben 1,87 miliardi riguarderà gli over 14. Di essi solo 23 milioni si riferiscono alle regioni sviluppate, mentre 1,85 miliardi arriveranno dai paesi meno sviluppati. Tale dinamica modellerà inevitabilmente la domanda futura di caffè.

Secondo Internationl Trade Centre (ITC 2021), negli ultimi 20 anni la popolazione mondiale è cresciuta ad un ritmo dell’1,2% all’anno, mentre il consumo globale di caffè è cresciuto del 2,2% all’anno. Ciò significa che la demografia riesce a spiegare solo in parte la crescita della domanda di caffè e quindi ci sono altri fattori che concorrono in questa dinamica.

b) Il secondo è il reddito.

Lo sviluppo economico, e in particolare l’aumento del reddito pro-capite, comporta la crescita del reddito disponibile per i consumi e quindi maggiori risorse per acquistare più beni e servizi, compreso il caffè; nelle economie emergenti lo sviluppo economico si traduce anche nella crescita della classe media, che è capace di pagare di più per una migliore qualità.

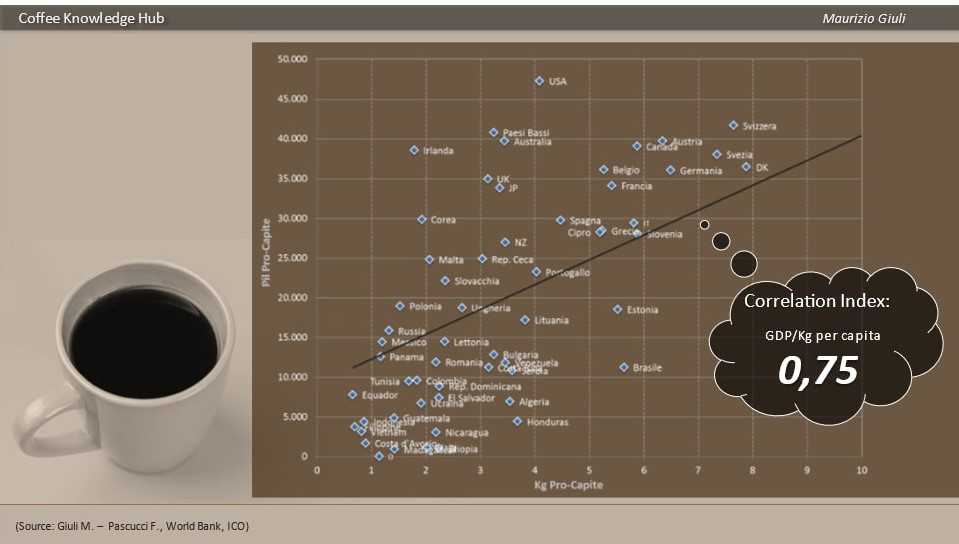

In un precedente studio realizzato insieme alla professoressa Pascucci F. (Giuli-Pascucci, 2014), abbiamo evidenziato che esiste una forte correlazione positiva tra il consumo di caffè e il PIL pro capite con un indice pari ai 0,75 (vedi immagine).

In uno studio riferito alle economie occidentali nel periodo 1830-1900 l’elasticità della domanda al reddito è stata pari a 1,3; ciò significa che il consumo di caffè è cresciuto 1,3 volte più velocemente del PIL. La Cina è un esempio di questa dinamica poiché negli ultimi 20 anni ha registrato un tasso di crescita medio annuo del consumo di caffè del 15%, che è di gran lunga superiore alla crescita del PIL registrata dalla sua economia nello stesso periodo.

L’elasticità della domanda di caffè al reddito pro-capite non è tuttavia stabile nel tempo perché riflette in parte anche il livello di penetrazione del consumo di caffè nella popolazione; quando raggiunge livelli elevati, l’ulteriore aumento del PIL produce un effetto minore sulla domanda di caffè.

In uno studio condotto dalla Federal Trade Commission degli Stati Uniti è risultato che l’elasticità della domanda di caffè al reddito nel 1954 si era ridotta allo 0,2%. Ciò significa che il reddito, pur svolgendo ancora un ruolo, ha un impatto molto più attenuato. Le ragioni di questo minore effetto sono legate a due fattori principali: uno è legato alla tolleranza umana alla caffeina che, al di sopra di determinati livelli, limita la quantità del consumo giornaliero di caffè.

L’Autorità europea per la sicurezza alimentare suggerisce un quantitativo non superiore ai 400 mg di caffeina al giorno, l’equivalente di un massimo di cinque tazze di caffè (che nel caso delle donne in gravidanza e in allattamento viene abbassato a 200 mg). Il secondo è legato alla cosiddetta “legge di Engel”, ovvero la constatazione secondo cui a fronte di un aumento del reddito di una famiglia la proporzione dedicata al cibo diminuisce.

Secondo Luciana Florencio (2020) , nel periodo 1990-2017, il PIL nominale globale pro-capite è passato da 4.738 USD a 10.751 USD (corrispondente ad un aumento del 126,9%), mentre il consumo di caffè annuo pro capite è passato da 0,897 kg nel 1990 a 1,069 kg nel 2016 (+19,2%).

La maggiore crescita nel consumo pro capite di caffè si è registrata dopo l’anno 2000 e la motivazione va oltre i fattori demografici e reddituali.

c) Il terzo motore di crescita è la trasformazione culturale

In alcuni casi la crescita demografica e l’aumento del reddito pro-capite non si sono convertiti in un aumento della domanda di caffè. In alcuni casi un ruolo è svolto da ragioni politiche; nei paesi dell’Est Europa, ad esempio, il caffè ebbe scarsa diffusione sino al 1989 a causa della difficile reperibilità del prodotto, dovuta alle restrizioni politiche e commerciali.

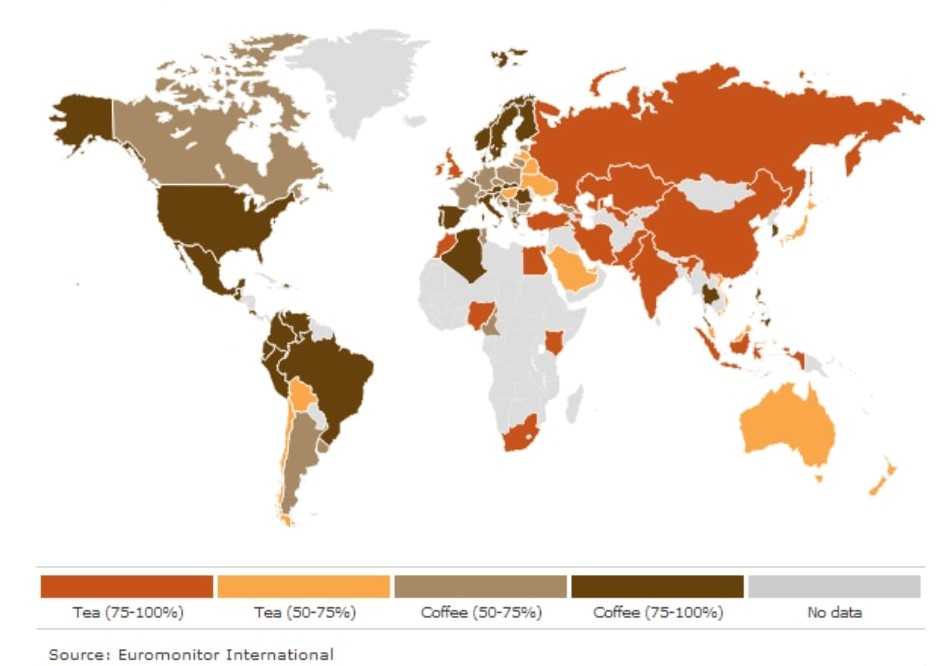

Ma la principale causa della mancata domanda di caffè è normalmente legata ad un fattore culturale; nei cosiddetti “paesi consumatori di tè“, come la Turchia, la Federazione Russa, il Regno Unito, l’Irlanda, il Medio Oriente, l’Asia settentrionale etc., il consumo di caffè non faceva parte del loro patrimonio culturale e quindi la crescita della popolazione e lo sviluppo economico non hanno avuto un impatto significativo sul consumo di caffè.

Stiamo parlando di una grossa fetta della popolazione mondiale: in uno studio pubblicato dalla Fao (2001) risultava che nel 1996 le nazioni consumatrici di tè erano di gran lunga prevalenti, laddove il consumo del caffè era limitata al Nord, al Centro ed a parte del Sud America, all’Europa (tranne Irlanda e Regno Unito), all’Australia, alla Corea del Sud, all’Etiopia e all’Algeria. Da allora gran parte della crescita del consumo di caffè è provenuta proprio dai paesi consumatori di tè, anche se, come è evidente nella mappa sottostante, nella maggior parte di esse la penetrazione del caffè è ancora relativamente bassa.

Il Giappone, ad esempio, 70 anni fa non consumava caffè, ma a partire dal 1950 un numero crescente di giapponesi ha iniziato a bere caffè, e ora il paese con i suoi 8 milioni di sacchi è uno dei più grandi importatori di caffè verde al mondo.

Due sono i principali fattori alla base del cambio culturale verso il consumo di caffè avvenuto negli ultimi tre decenni

E che contraddistinguono la cosiddetta “second wave” ed in parte la “third wave”: uno è legato alla diffusione delle bevande a base di espresso, come cappuccino, flat white, latte, macchiato, mocaccino etc., che risultano essere più dolci e più gradevoli del caffè puro e quindi più facili da bere e da gustare da parte dei nuovi segmenti di consumatori, come le giovani generazioni e il mondo femminile.

Il secondo fattore è legato all’atmosfera del luogo in cui queste bevande sono state servite: le moderne caffetterie (coffee shops). Introdotte da Starbucks rappresentano un nuovo spazio per trascorrere del tempo in attività sociali che colma il divario tra casa e ufficio (“Third place”).

Il Regno Unito è un buon esempio di questa rivoluzione culturale

Da paese bevitore di tè è diventata una “nazione di amanti del caffè” che beve 95 milioni di tazze di caffè al giorno (secondo British Coffee Association) ,per un fatturato annuo complessivo pari a 17,7 miliardi di sterline. Un sondaggio recente pubblicato per la UK Coffee Week 2021 ha rivelato che il 70% dei britannici beve almeno due tazze di caffè al giorno. Tra i bevitori di caffè il 23% beve regolarmente tre tazze e un ulteriore 21% almeno quattro tazze al giorno.

Lo stile di vita associato ai coffee shops, con la loro atmosfera, le loro bevande a base di espresso e il loro rituale, hanno rotto, in molti casi, la barriera culturale che ne aveva limitato il consumo per secoli. Grazie a questi due fattori il caffè ha iniziato a diventare popolare anche in alcuni paesi a basso reddito pro capite, come Cina, Vietnam, Indonesia, Malesia, Thailandia e Russia (vedi figura sotto).

In questi paesi un nuovo segmento di popolazione “i nuovi ricchi” (composto da coloro che hanno rapidamente raggiunto una ricchezza materiale) manifesta la necessità di mostrare il loro nuovo status attraverso consumi voluttuari (i cosiddetti beni di Veblen ) e in molti contesti l’atto di essere seduti in un moderno coffee shop e bere una tazza di cappuccino o caffè costituisce un segno di distinzione per perseguire il prestigio sociale.

Il caffè espresso e le sue bevande unito all’atmosfera dei coffee shops ha svolto un ruolo centrale nell’evoluzione dell’industria del caffè, aprendo al suo consumo nuovi paesi, e, nei paesi tradizionali, attraendo nuovi segmenti di consumatori come giovani e donne. La popolarità del caffè espresso è stata anche alla base del successo di Nespresso e del sistema monouso; una volta che le persone hanno iniziato a bere il caffè espresso nelle caffetterie e hanno sviluppato un forte gusto per il caffè, hanno cercato di portarlo nel loro uso domestico e in ufficio.

Non è casuale il fatto che Nespresso sia stata creata nel 1986 (basato sul primo sistema a capsule brevettato da Nestlé nel 1976) ma è diventato popolare solo agli inizi del nuovo millennio, dopo la second e la third wave. Prima di quel momento la maggior parte dei mercati non era pronta ad accettare il suo prodotto.

La rottura della barriera culturale ha fornito nuove opportunità al mercato del caffè

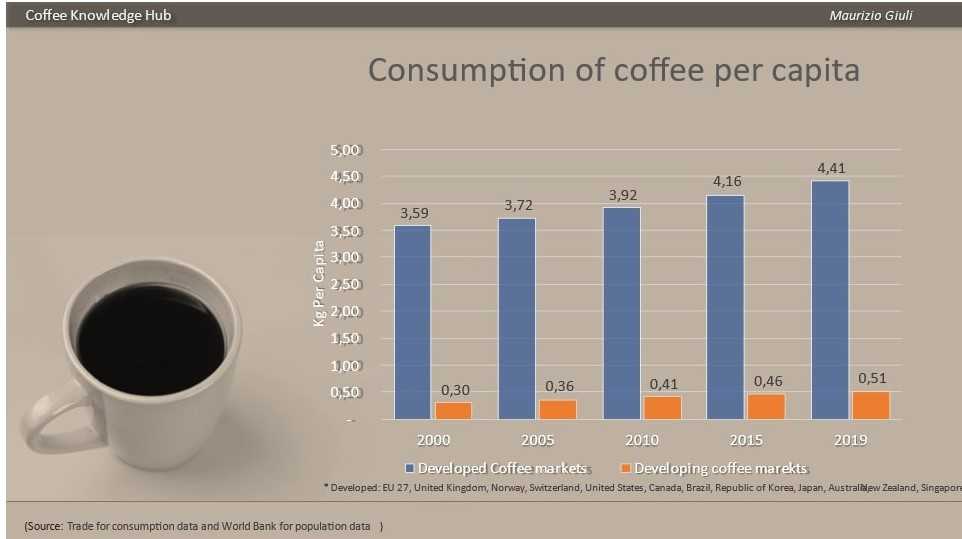

Nel periodo 1990-2016 la quota di consumo dei paesi tradizionali è scesa dal 72% al 51% (vedi grafico sotto). Questo gruppo di paesi, fino a qualche anno fa, era limitato a Stati Uniti, Canada, Europa occidentale e Giappone. Poi altri paesi, come Brasile, Australia, Nuova Zelanda, Repubblica di Corea e Singapore, sono entrati a far parte di questo gruppo con un consumo medio pro capite di caffè superiore a 4 Kg. La popolazione totale espressa dal gruppo così composto è di 1,57 miliardi di persone e la crescita media di consumi di caffè nel periodo 2000-2019 è stata dell’1,8% annuo. Questi paesi hanno oramai raggiunto lo stato di maturità e il loro potenziale di crescita si attesta intorno all’1% annuo.

D’altra parte, nei paesi in via di sviluppo vivono più di 6,1 miliardi di persone, in cui il consumo pro capite di caffè è ancora molto basso attestandosi a 0,51 Kg (vedi grafico). Il tasso medio di crescita annuale (CAGR) fatto registrare da questi paesi nel periodo 2000-2019 è stato del 3,7%; ciò evidenzia la loro alta potenzialità di influenza sulle dinamiche del mercato globale del caffè nel prossimo futuro.

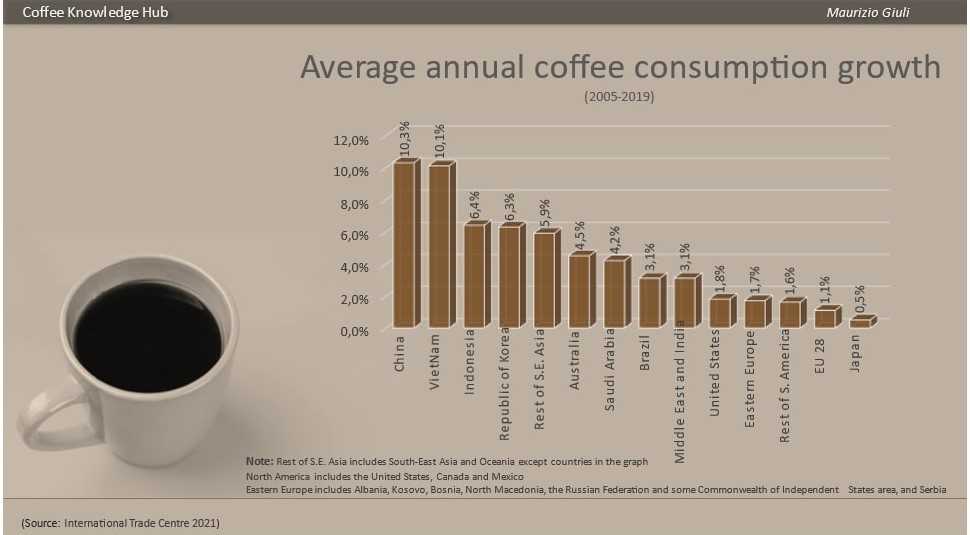

Nel sud-est asiatico il consumo di caffè nel periodo di raccolta compreso tra il 1992/93 ed il 2016/17 è cresciuto ad un tasso medio del 6%; più del triplo rispetto a quello del resto del mondo (Ico 2018). Come evidenziato nel grafico seguente, negli ultimi 15 anni (2005-2019) la maggior crescita si è registrata in Cina, Vietnam, Indonesia e Repubblica di Corea (dove la diffusione del consumo di caffè è iniziata qualche anno prima).

I consumi di caffè sono alle stelle anche in Medio Oriente, dove secondo l’Ico le importazioni di caffè dell’Arabia Saudita nel periodo 2008-2019 sono aumentate del 42,8%, del 193% in Turchia e addirittura del 249% negli Emirati Arabi Uniti. Un’elevata capacità di spesa unita al basso consumo di alcol costituiscono le condizioni ideali per il rapido sviluppo del mercato del caffè in questi paesi.

Sulla base di tali evidenze è possibile concludere che gli aspetti demografici, reddituali e culturali stanno tutti spingendo verso un ulteriore espansione della domanda di caffè. Ma le opportunità di crescita per il mercato del caffè non si limitano solo ai volumi, perché possono arrivare anche in termini di valore.

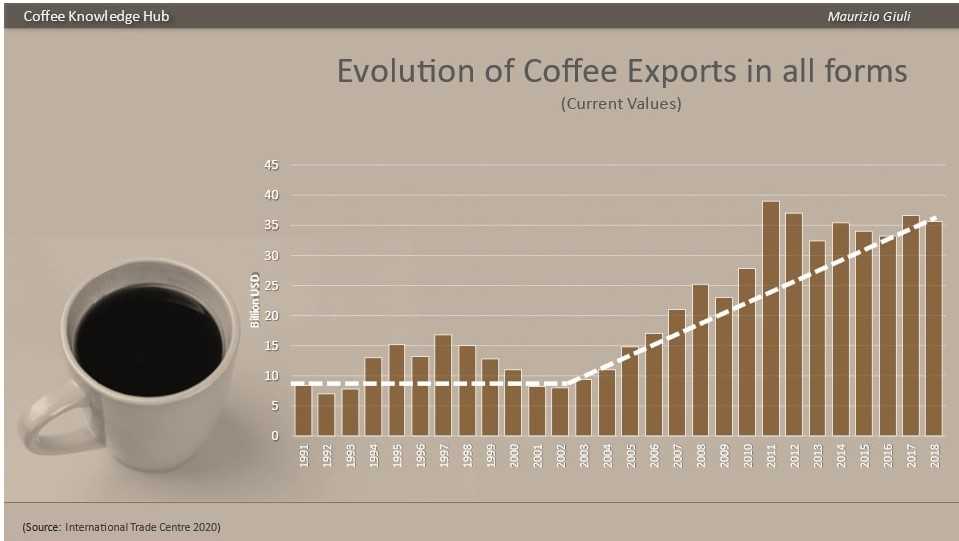

Osservando le dinamiche delle esportazioni transfrontaliere di caffè in tutte le sue forme (che comprende caffè verde, caffè tostato e caffè solubile) è possibile evidenziare che dal 1991 il loro valore è più che quadruplicato, passando da 8,4 miliardi di dollari nel 1991 a 35,6 miliardi di dollari nel 2018 (vedi grafico sotto).

Prima del 2003 la crescita del commercio del caffè era moderata e da allora c’è stata una grande espansione (linea bianca). Le ragioni di questo forte incremento sono state principalmente legate all’impennata del fenomeno dei coffee shops verificatesi nella maggior parte dei paesi e al balzo del mercato delle capsule. Come abbiamo visto entrambi sono legati alla diffusione su scala globale della cultura del caffè espresso.

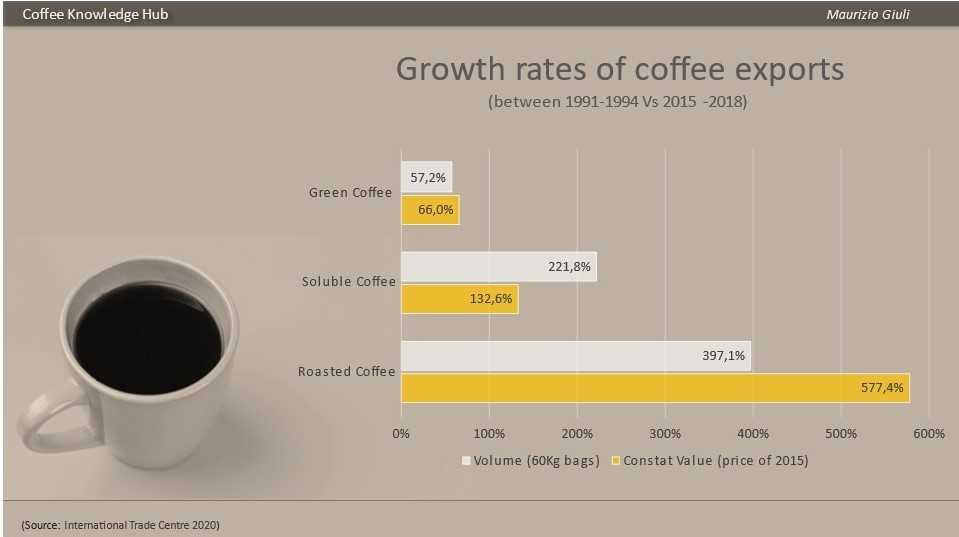

Per comprendere meglio le dinamiche è utile splittare questi dati e vedere come le tre diverse forme di export hanno contribuito alla crescita. Come mostrato nel grafico sottostante nel periodo che si estende dai primi anni 1990 al 2018, il tasso di crescita delle esportazioni di caffè tostato è stato il più alto in assoluto, seguito dal caffè solubile, mentre i tassi di crescita del caffè verde sono risultati i più contenuti.

Ancora più rilevante è il diverso tasso di crescita tra il valore (bianco) e il volume (giallo): tranne il caso dell’esportazione di caffè solubile, in cui il volume è aumentato più del valore, nelle altre due forme di esportazione i valori unitari sono aumentati ma con ritmi diversi.

Nel caso del caffè tostato il valore unitario è aumentato di 1,45 volte, mentre nel caso del caffè verde è aumentato di 1,15 volte, il che denota che a livello del caffè torrefatto si sono verificate maggiori opportunità di crescita del valore, poiché i consumatori sono più disponibili a pagare prezzi più alti per dei alcuni motivi che scopriremo più avanti.

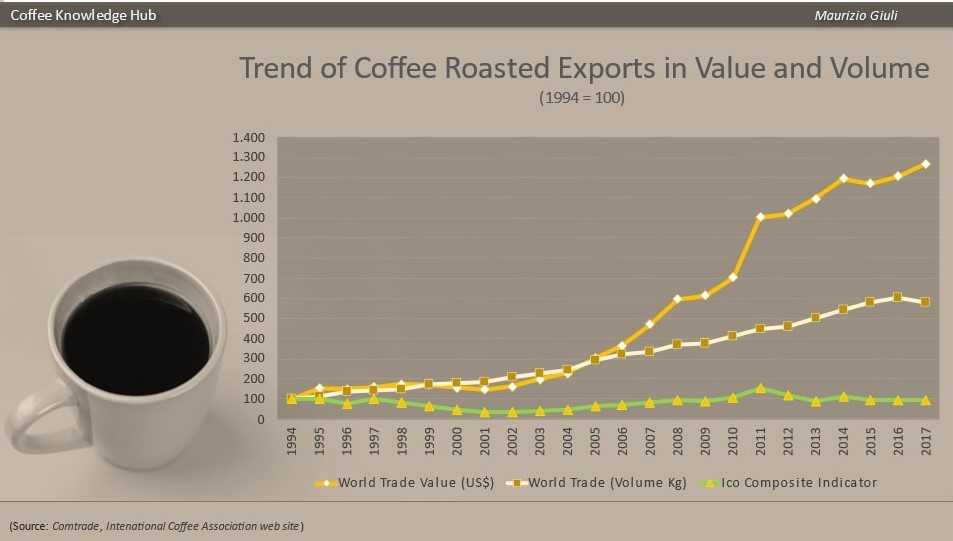

Questa evidenza è confermata anche dai dati relativi all’esportazione mondiale di caffè tostato. Nel grafico sottostante è evidenziato l’andamento in volume (linea bianca) e in valore (linea gialla) rispetto all’Ico composite index (linea verde), che esprime il prezzo medio di scambio del caffè verde. Nel periodo 1994-2017 il volume di caffè tostato scambiato è aumentato di 6,6 volte, mentre in valore è aumentato di 13 volte, a fronte di un calo del 20% del composite index.

Osservando la linea del valore (gialla) emerge che fino al 2005 il suo andamento è stato simile a quello della linea del volume (bianca), ma da allora ha fatto registrare una forte accelerazione. Ciò significa che i consumatori sono disposti a pagare un prezzo più elevato per un maggior valore percepito, che può derivare da una migliore qualità del caffè, o da un servizio migliore (come nel caso del sistema monoporzionato), o da una più elevata experience nei coffee shop.

Ciò che è rilevante osservare è che questa tendenza al rialzo verso un mercato value-driven (premiumisation) è destinato a continuare per il concorso di diversi fattori:

– I consumatori stanno diventando più competenti e quindi più esigenti in termini di qualità del caffè.

– La crescita dello sviluppo economico e del reddito pro-capite in molti paesi significherà un miglioramento della qualità della vita perseguita attraverso la ricerca di beni di maggior comfort, e su questo fronte una ‘buona’ tazza di caffè costituisce una forma di “lusso accessibile”.

– Nella maggior dei paesi a basso consumo di caffè gran parte del consumo riguarda il caffè solubile, che rappresenta il primo stadio di un percorso verso un consumo via via più evoluto. Man mano che la conoscenza del caffè, e magari anche la capacità di spesa, si eleva i consumatori tendono a preferire modalità di consumo più evolute con una qualità e un valore più elevati.

– Alcuni dei paesi di origine (come Colombia, Costa Rica, Messico e India) stanno lavorando per migliorare le condizioni economiche dei loro cittadini al fine di spingere il loro consumo interno e quindi ridurre la loro dipendenza dagli acquirenti esterni. In questo modo cercano di trattenere all’interno delle loro economie un maggior valore e poter così meglio sostenere i produttori locali.

La maggior parte degli sforzi compiuti in questa direzione sono orientati ad aumentare i volumi di consumo interni, ma parte del miglioramento della condizione economica si tramuterà anche nell’espansione della classe media locale che, come visto, con la sua maggiore capacità di spesa, sposta i consumi verso prodotti di maggiore valore.

– I mercati tradizionali hanno raggiunto la fase di maturità e le prospettive di ulteriore crescita sono limitate. Il tasso di crescita medio annuale in Europa occidentale, il mercato più grande e maturo del mondo, è stato dell’1% nel periodo 2012-2017 e un livello di crescita simile è previsto anche negli anni a seguire. La tendenza verso una “premiumizzazione” del consumo di caffè sarà particolarmente forte.

A livello globale si prevede che quasi la metà della crescita in valore del mercato globale nei prossimi anni sarà generata nei paesi occidentali, a seguito dello spostamento dei consumi verso formati più costosi. Euromonitor prevede che il mercato statunitense del caffè nei prossimi anni (2018-2023) aumenterà del 2,9%, nonostante si verifichi una flessione dell’1% a volume. L’arrivo improvviso del Covid richiederà una revisione delle previsioni quantitative, ma non invertirà il trend.

– Il caffè specialty rappresenta tuttora una piccola percentuale del volume totale del mercato, che secondo ITC (2020) è compreso all’interno di una forbice che va dal 5% al 10% del mercato globale. Nel caso degli Stati Uniti si stima che tale quota sia superiore, in una forbice tra il 5% e il 38% del mercato del caffè verde, a seconda della definizione fornita allo specialty.

La maggior parte delle fonti ritengono che questo settore esprima il maggior potenziale di crescita futura a causa del progressivo cambiamento delle abitudini dei consumatori. Un ulteriore segnale di questa tendenza è rappresentato dagli ingenti investimenti fatti da alcuni dei principali players della torrefazione per acquisire aziende, conoscenze e know-how sul mercato dello specialty e che quindi contribuiranno ad espanderlo. Non tutte le fonti sono tuttavia allineate a questa prospettiva.

Secondo ITC (2021), ad esempio, la maggiore popolarità raggiunta dallo specialty coffee ha stimolato la richiesta di una migliore qualità del caffè anche nel mercato mainstream. Ciò significa che la differenziazione in termini qualitativi tra il mercato standard e quello specialty, tenderà a diminuire. ITC identifica questo trend come “la quarta ondata“, caratterizzata dalla crescita di un segmento di mercato premium intermedio che combina la buona qualità dello specialty con i prezzi più accessibili per soddisfare un consumatore medio più evoluto.

Questo trend ha avuto un‘accelerazione durante il Covid-19, che ha trasformato parte del consumo di caffè fuori casa in consumo domestico. Secondo tale prospettiva il mercato dello specialty si rivolgerà a un mercato di nicchia costituito dai consumatori più abbienti, mentre il mercato premium riguarderà un ampio spettro di consumatori di caffè.

– Le campagne di marketing e le attività di formazione sui consumatori perseguite dalla maggior parte dei torrefattori spingeranno verso l’alto la domanda e creeranno un mercato sempre più disposto a spendere di più per prodotti migliori.

In sintesi il mercato del caffè a livello globale sembra sia lanciato verso un futuro prospero con una domanda

Che, secondo Panhuysen,S. e Pierrot, J. (Coffee Barometer 2018), potrà raggiungere i 300 milioni di sacchi entro il 2050 e con buone prospettive anche in termini di valore.

Quindi possiamo concludere che va tutto bene?

Non proprio in realtà perché ci sono alcune minacce che possono gettare un’ombra cupa su questa prospettiva allettante. Una serie di fattori ambientali, sociali ed economici sta mettendo a rischio il futuro del settore del caffè. Con la rapida escalation dei cambiamenti climatici, garantire la produzione per soddisfare la crescente domanda sarà sempre più difficile.

L’aumento delle temperature, delle precipitazioni irregolari e della frequenza degli eventi meteorologici estremi renderanno inadatte alcune aree attualmente dedicate alla coltivazione del caffè. Alcuni studi hanno previsto (Sachs et al., 2019; Laderach et al, 2017) che entro il 2050, fino al 75% del suolo attualmente dedicato alla coltivazione di Arabica andrà perso e oltre il 60% di quello dedicato alla Robusta.

Per far fronte alla crescente domanda di caffè si dovrà destinare nuove aree a spese delle foreste; il 60% di terra che entro il 2050 sarà dedicata alla produzione di caffè è attualmente boschiva. Si stima che la perdita di 10-20 milioni di ettari di foresta tropicale comporti maggiori emissioni di anidride carbonica pari a circa 1,65-3,3 gigatonnellate. Ciò alimenterà ulteriori problematiche ambientali.

Attualmente circa l’80% del caffè viene prodotto da piccoli agricoltori che costituiscono anche la parte più vulnerabile della catena di approvvigionamento del caffè. Essi sono price-taker e quindi incapaci di contrapporsi alle crescenti pressioni provenienti dal mercato. Il processo di consolidamento a valle della catena di approvvigionamento non costituisce una buona notizia per loro: secondo Coffee Barometer (2018), man mano che l’industria globale del caffè si consolida, taglia i costi per ottimizzare i profitti, il che causa un’ulteriore pressione al ribasso nella catena del valore che è sempre più sentita dai produttori”.

Prezzi bassi, eccessiva volatilità e bassi rendimenti dovuti alle conseguenze del cambiamento climatico non solo impattano sul reddito dei 125 milioni di agricoltori, che in molti casi scende sotto il livello di sussistenza (che secondo la World Bank corrisponde ad un reddito giornaliero pro-capite di 1,9 USD), ma impediscono anche la possibilità degli agricoltori di investire nelle loro aziende agricole per renderle più produttive e moderne e, al contempo, riducono l’interesse delle giovani generazioni a impegnarsi nella coltivazione del caffè. Fra l’altro molti coltivatori di caffè sono già in età avanzata e lo scarso interesse dei più giovani a rimanere nelle aziende agricole sta provocando un problema di carenza di manodopera, destinato ad aggravarsi nei prossimi anni.

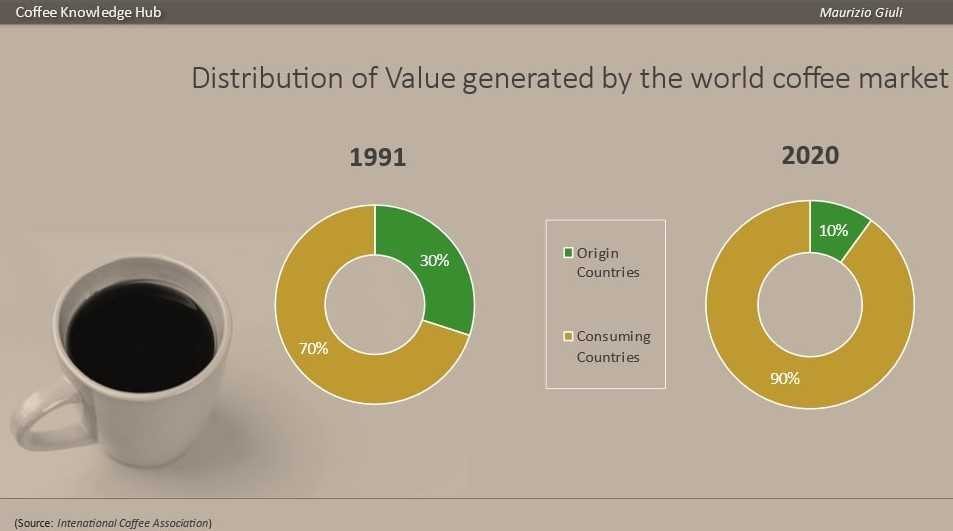

Il peggioramento della condizione dei produttori è evidente anche dalla quota di valore trattenuta nei paesi di origine: negli ultimi anni, non più del 10% del reddito generato dall’industria globale del caffè rimane nei paesi di origine, quando 30 anni fa questa quota era del 30% (vedi grafico).

Negli ultimi anni molti torrefattori e retailers hanno implementato alcune iniziative per sostenere la condizione degli agricoltori, ma queste iniziative rischiano di risultare una goccia d’acqua in un oceano. Come affermato dal Coffee Barometro (2018) “in un settore, che esprime un valore annuo di 200 miliardi di dollari, l’investimento totale in azioni di sostenibilità è stimato intorno ai 350 milioni di dollari”.

Per avere un futuro nel lungo termine, l’industria del caffè deve rivedere profondamente l’attuale modello di business. Il business as usual non porterà lontano.

Maurizio Giuli

Fonti e Riferimenti

Bager, S., Lambin, E., 2020, “Sustainability strategies by companies in the global coffee sector”.

Barry, M., 2019 (august 8), “4 types of global coffee markets. Euromonitor. https://blog.euromonitor.com/4-types-of-global-coffee-markets/

British Coffee Association, https://www.britishcoffeeassociation.org/

Coffee Barometer 2020, Panhuysen, S. and Pierrot, J.

Coffee Barometer 2018, Panhuysen, S. and Pierrot, J.

Coffee Barometer 2014, Panhuysen, S. and Pierrot, J.

Comtrade, https://comtrade.un.org/

Euromonitor International (March 2018). Passport Hot Drinks: Coffee in Western Europe

Euromonitor, 2018 (October), “Coffee in 2018: the new age of coffee everywhere”.

Euromonitor, https://www.euromonitor.com/the-consolidating-global-coffee-industry/report

Florencio L. et al, 2020, “Coffee Consumption and Industry Strategies”, Wooodhead Publishing

Giuli M., Pascucci F. 2014 – Il ritorno alla competitività dell’espresso Italiano, Franco Angeli Milano

Global Coffee Magazine, https://www.gcrmag.com/ma-activity-by-coffees-corporate-giants/

Global Coffee Magazine, https://www.gcrmag.com/the-consolidation-of-coffee/

https://www.ukcoffeeweek.com/news/2021/coffeeweeksurvey2021

ICO 2018 “Emerging Markets South and East Asia”

International Coffee Organisation (ICO) 2020 “The value of coffee” Coffee Development Report

International Trade Centre (ITC), “The Coffee Guide” Fourth edition, 2021

Laderach P.et. al. 2017, “Climate Change adaptation of coffee production in space and time”

Morris J., 2018, “Coffee. A Global History”, Rection Books

Nasdaq Kapitall, Jul 14, 2011 https://www.nasdaq.com/articles/coffee-ma-list-possible-takeover-targets-coffee-industry-2011-07-14

Nickilange, https://www.nickilange.com/journal/2019/9/30/manda-is-brewing-in-the-coffee-industry

Pewresearch, https://www.pewresearch.org/fact-tank/2013/12/20/chart-of-the-week-coffee-and-tea-around-the-world/

Sachs, J. Et al. 2019. “Ensuring Economic Viability and Sustainability of Coffee Production. Columbia Center on Sustainable Investment”

Sanger, C. (ICO), 2018, “State of the global coffee market”, United nations Conference on Trade and Development, Geneve

Thorstein Veblen, 1899 “The theory of the Leisure Class”, Macmillan

United Nations https://population.un.org/wpp/

World Bank, https://www.worldbank.org/en/understanding-poverty

World Coffee Research (WCR), 2020, “Annual report 2019, creating the future of coffee”

Note

i https://www.euromonitor.com/the-consolidating-global-coffee-industry/report

https://www.nickilange.com/journal/2019/9/30/manda-is-brewing-in-the-coffee-industry

https://www.gcrmag.com/the-consolidation-of-coffee/

https://www.gcrmag.com/ma-activity-by-coffees-corporate-giants/

Nasdaq Kapitall ·, Lug 14, 2011 https://www.nasdaq.com/articles/coffee-ma-list-possible-takeover-targets-coffee-industry-2011-07-14

ii Ico “Il valore di coffee” 2020 Rapporto sullo sviluppo del caffè

iii International Trade Centre, “Il Coffee Guide” Quarta edizione, 2021

iv Giuli M., Pascucci F. – Il ritorno alla competitività dell’espresso Italiano, Franco Angeli Milano, 2014

v Florencio L. et al, “Consumo di caffè e strategie industriali”, 2020

vi https://www.britishcoffeeassociation.org/

vii https://www.ukcoffeeweek.com/news/2021/coffeeweeksurvey2021

viii Thorstein Veblen, “La teoria della classe del tempo libero”, 1899, Macmillan

ix Ico 2018 “Inerging Markets Asia meridionale e orientale”

x Euromonitor International (marzo 2018). Passaporto Hot Dpiste: Caffè in Europa occidentale

xi La definizione del mercato dello specialty coffee è qualitativanente così difficile da delineare