MILANO – Il Consiglio di amministrazione di De’ Longhi SpA ha approvato mercoledì 12 maggio i risultati raggiunti nel primo trimestre 2021. Molto positivi grazie anche alle macchine da caffè che, nel primo trimestre dell’anno hanno continuato a correre registrando una crescita a due cifre. Ecco la sintesi dei dati diffusi:

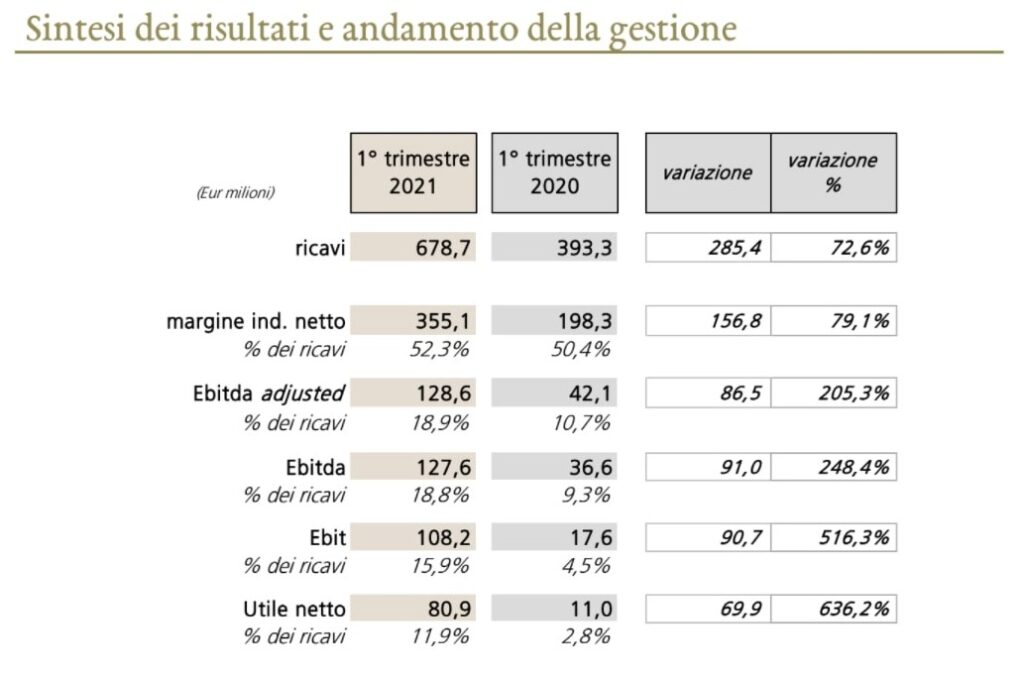

– ricavi netti per € 678,7 milioni, in crescita del 72,6%;

– un Ebitda adjusted pari a € 128,6 milioni, in crescita del 205,3% e pari al 18,9% dei ricavi, con un miglioramento di 8,2 punti percentuali rispetto all’anno precedente;

– un risultato operativo (Ebit) di € 108,2 milioni, in crescita del 516,3% e pari al 15,9% dei ricavi;

– un utile netto di € 80,9 milioni, in crescita del 636,2%, pari all’11,9% dei ricavi;

– una posizione finanziaria netta attiva per € 318,2 milioni, in miglioramento di € 86,2 milioni nel trimestre.

A perimetro costante (escludendo la neo-acquisita Capital Brands):

– ricavi netti pari a € 625,7 milioni, in crescita del 59,1% (+64,7% a cambi costanti);

– un Ebitda adjusted pari a € 117,4 milioni, in crescita del 178,8% e pari al 18,8% dei ricavi.

De’ Longhi consolida la leadership

“I risultati straordinari conseguiti – ha commentato l’amministratore delegato Massimo Garavaglia – consolidano ulteriormente la posizione di De’ Longhi tra i leader del settore. Il Gruppo è stato in grado di cogliere tutte le opportunità offerte dal mercato in questi mesi di grande incertezza, grazie non solo al proprio portafoglio di marchi e prodotti ma anche alla grande flessibilità produttiva e capacità di adattamento dei team e dell’organizzazione.

Desidero qui ringraziare tutti i dipendenti del Gruppo per la dedizione, l’impegno e la professionalità dimostrati in questi mesi, senza cui non avremmo potuto raggiungere questi traguardi. Guardando al prossimo futuro, la continuità nel trend di sviluppo del caffè e della cucina, rafforzati dall’accresciuta attenzione dei consumatori nei confronti dell’ambito domestico, sostengono le nostre aspettative positive per i prossimi trimestri. In particolare, i segnali che ci pervengono dai mercati in queste prime settimane del secondo trimestre lasciano ragionevolmente prevedere un andamento delle vendite nei restanti mesi dell’anno molto robusto e più sostenuto di quanto inizialmente atteso;

alla luce di ciò pertanto rivediamo al rialzo la nostra guidance per il corrente anno e per il nuovo perimetro inclusivo di Capital Brands, di crescita a cambi costanti dei ricavi ad un tasso compreso tra il 28% e il 33% (ovvero nell’intervallo 18% – 22% a parità di perimetro) e di un Ebitda adjusted in linea con il 2020 in percentuale sui ricavi.

Questa dinamica attesa ci permetterà di proseguire nella strategia già annunciata di incrementare gli investimenti in marketing e comunicazione, a sostegno dei nostri marchi e prodotti, alimentando così un circolo virtuoso finalizzato ad una strategia di crescita di medio-lungo termine.”

I primi mesi del 2021 segnano un andamento record per il Gruppo, sia in termini di fatturato che di marginalità

La forte crescita realizzata in questo primo trimestre si confronta con un primo trimestre dello scorso anno che aveva evidenziato un progresso delle vendite in area mid-single-digit, nonostante gli iniziali effetti negativi del primo lockdown. In questo inizio d’anno la domanda dei consumatori è stata il principale motore di spinta della performance del Gruppo, rinforzata dai lanci dei nuovi prodotti avvenuti nello scorso semestre e sostenuta da una più elevata spesa in attività di comunicazione e marketing (c.d. “A&P”). Queste particolari condizioni hanno permesso al Gruppo di cogliere tutte le opportunità offerte dai mercati, nonostante un generale clima di persistente incertezza, creando così le

condizioni per un trend favorevole nella restante parte dell’anno.

In particolare, guardando agli investimenti di A&P, il Gruppo ha avviato numerose attività per sostenere i marchi nel lungo periodo e per migliorare il coinvolgimento dei consumatori, come il Kenwood club, la Coffee Lounge e gli eventi legati ai 100 anni di vita di Braun. Nel corso dell’anno verranno annunciati e diffusi altri eventi per sfruttare le potenzialità dei nostri prodotti nei prossimi trimestri.

Il Gruppo De’ Longhi ha dimostrato inoltre, in questo trimestre come in tutto il 2020, capacità di adattamento alle nuove dinamiche di mercato

Sia dal punto di vista produttivo che organizzativo. Le difficoltà createsi nella supply

chain in questi mesi di pandemia non hanno compromesso la continuità operativa delle diverse piattaforme produttive del Gruppo, che hanno lavorato a pieno ritmo al fine di soddisfare la crescente richiesta proveniente dal mercato.

In ambito distributivo, segnaliamo anche una significativa accelerazione dei canali on-line, sia di quelli gestiti dai cosiddetti “pure players” (pari a circa il 20,7% delle vendite totali rispetto a circa il 19,5% del 2020) sia di quelli che fanno riferimento alla distribuzione tradizionale. In questo scenario, è cresciuta di peso anche la vendita diretta tramite la piattaforma proprietaria di e-commerce, il cui peso ha raggiunto il 2,1% delle vendite del trimestre.

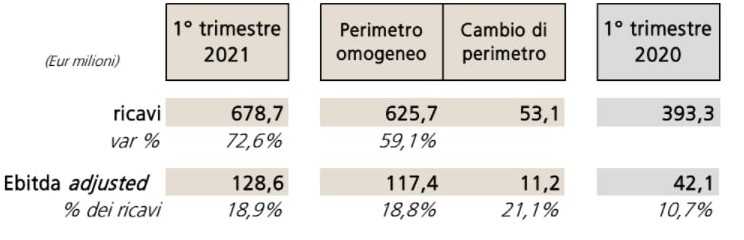

Infine, il primo trimestre del 2021 è stato il primo trimestre di pieno consolidamento di Capital Brands Holdings, che ha contribuito ai risultati del Gruppo De’ Longhi con vendite pari a € 53,1 milioni e un Ebitda adjusted di € 11,2 milioni.

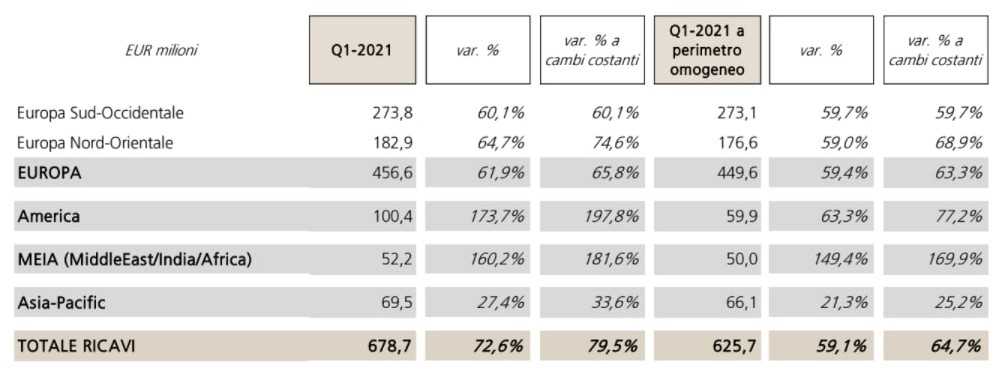

I ricavi consolidati del primo trimestre si sono attestati a € 678,7 milioni, con una crescita del 72,6%. L’espansione del Gruppo a parità di perimetro sarebbe stata del 59,1% con un fatturato di € 625,7 milioni, in crescita del 64,7% a cambi costanti.

La partenza d’anno ha visto tutte le principali aree geografiche in crescita a doppia cifra, con un forte recupero rispetto all’anno precedente dell’area Meia che è cresciuta ad un tasso a tripla cifra. Ricordiamo che a seguito dell’acquisizione di Capital Brands Holdings, il Nord America (USA e Canada) nel primo trimestre ha più che raddoppiato il fatturato

rispetto allo scorso anno e ambisce a diventare il primo mercato del Gruppo su base annua.

A perimetro omogeneo:

– l’Europa sud-occidentale è cresciuta del 59,7% con tutti i principali paesi in forte accelerazione, in particolare Italia e Francia ad un ritmo superiore alla media del Gruppo;

– in crescita a doppia cifra anche l’Europa nord-orientale (+59%), che ha evidenziato un’espansione particolarmente robusta di Polonia e Regno Unito; da segnalare un impatto valutario negativo che penalizza il fatturato dell’area di ca. il 9,9%;

– l’area America consegue un’importante crescita (+63,3%), nonostante un impatto valutario negativo pari a ca. 14 punti percentuali;

– in forte recupero l’area MEIA (Middle East, India, Africa), con una crescita a cambi correnti del 149,4%, sostenuta da una significativa espansione di tutti i paesi della regione;

– infine, nell’area Asia-Pacific segnaliamo un’espansione del +21,3%, sostenuta in particolare da un brillante andamento del caffè e del riscaldamento portatile.

I segmenti di prodotto

Nel corso del primo trimestre del 2021, a parità di perimetro, la quasi totalità dei segmenti di prodotto ha realizzato una crescita a doppia cifra, sostenuta dai maggiori investimenti in comunicazione e marketing previsti a piano. In particolare, il mondo del caffè è stato favorito da un’espansione di tutte le principali categorie, con un trend a cambi costanti delle macchine superautomatiche superiore alla media del Gruppo.

Il comparto della cottura e preparazione dei cibi ha beneficiato dell’accresciuta attenzione dei consumatori nei confronti dei prodotti legati alla “home experience”, oltre che agli aspetti della sana alimentazione e della nutrizione. Nel dettaglio, il segmento delle kitchen machine ha conseguito una crescita a tripla cifra nel trimestre, mentre le restanti principali sottocategorie hanno ottenuto significative crescite a doppia cifra.

Relativamente all’evoluzione dei margini nei primi tre mesi si segnalano:

– il margine industriale netto, pari a € 355,1 milioni, è migliorato in termini di incidenza sui ricavi dal 50,4% al 52,3% (+79,1%), grazie soprattutto ai maggior volumi ed al contributo positivo della componente prezzo-mix;

– l’Ebitda adjusted si è attestato a € 128,6 milioni, pari al 18,9% dei ricavi; a parità di perimetro, si è attestato a € 117,4 milioni, con un margine sui ricavi in forte miglioramento dal 10,7% al 18,8%;

– l’Ebitda è stato pari a € 127,6 milioni, ovvero il 18,8% dei ricavi; a parità di perimetro il margine è passato dal 9,3% dei ricavi al 18,6%, attestandosi a € 116,4 milioni;

– il risultato operativo (Ebit) è stato pari a € 108,2 milioni, pari al15,9% dei ricavi, mentre a parità di perimetro è migliorato dal 4,5% al 15,7% dei ricavi, attestandosi a € 98,1 milioni;

– infine, l’utile netto è stato pari a € 80,9 milioni, pari all’11,9% dei ricavi (€ 72,7 milioni, pari all’11,6% dei ricavi, a parità di perimetro).

La posizione finanziaria netta al 31.03.2021 si è attestata a € 318,2 milioni, con una generazione di cassa netta nel trimestre pari a € 86,2 milioni, dopo investimenti per € 19,8 milioni

Rispetto alla stessa data del 2020, la posizione finanziaria netta si è ridotta di € 16,8 milioni; tuttavia, il flusso di cassa prima dei dividendi e delle acquisizioni è stato pari a € 393,3 milioni, permettendo quindi di coprire quasi interamente sia l’acquisizione di Capital Brands Holdings (€ 329,3 milioni) sia la distribuzione di dividendi per € 80,8 milioni. La posizione bancaria netta di Gruppo al 31 marzo si è attestata a € 386,9 milioni, in miglioramento di € 83,1 milioni nel trimestre.

In sensibile miglioramento è risultato il capitale circolante netto rispetto ai valori dello scorso anno: l’incremento del magazzino è stato ampiamente compensato nei dodici mesi da un aumento dei debiti verso fornitori, portando perciò l’indice di rotazione del capitale circolante netto sui ricavi al 3,8%, in marcata riduzione rispetto al dato dello scorso anno (12,1%), ma allineato ai valori raggiunti a fine 2020. In miglioramento anche l’indice del capitale circolante netto operativo sui ricavi, passato nei 12 mesi dal 14,7% al 9,6%.